Odkud se bere zdražování potravin a je Česko opravdu tak výjimečné?

Je domácí inflace cen potravin v kontextu spotřebních výdajů domácností opravdu výjimečný fenomén?

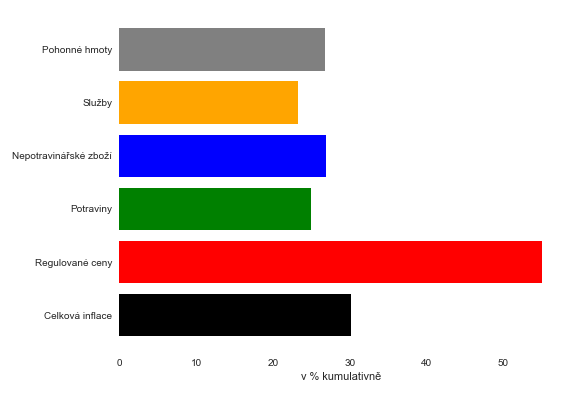

V souvislosti s vysokou inflací v posledních zhruba dvou letech se vedle řady jiných položek často probírá výrazné zdražení potravin a v této souvislost i faktory či subjekty, které ho způsobují. Potraviny skutečně byly jednou z podstatných složek růstu spotřebitelských cen v nedávné minulosti a na podzim loňského roku dokonce jejich ceny rostly nejrychleji. Nicméně jejich zdražení za posledních inflační epizodu nedosáhlo nárůstu cen ostatního zboží spotřebitelského koše a jen lehce převyšovalo růst cen služeb (graf 1). Mnohem výrazněji přitom rostly položky takzvaných regulovaných cen, zejména v podobě výrazně zvýšených cen elektřiny a plynu pro domácnosti.

Graf 1 – Nárůst cen v Česku od počátku roku 2021 do května 2023

(kumulativně v %)

Jedním z důvodů vyšší citlivosti veřejnosti na zdražování potravin v porovnání s řadou jiných produktů může být fakt, že domácnosti nakupují potraviny v podstatě na denní bázi a jejich spotřebu nemůžou výrazně omezit či přerušit. Sociálně slabší domácnosti citlivé na cenu a kupující méně kvalitní potraviny mají v takové situaci omezenější možnosti jejich nahrazení za levnější alternativy. Současně veřejnost obvykle vnímá domácí vývoj a příliš se nezajímá o hlubší mezinárodní kontext.

Proč tak výrazně vzrostly ceny agrárních a potravinářských komodit?

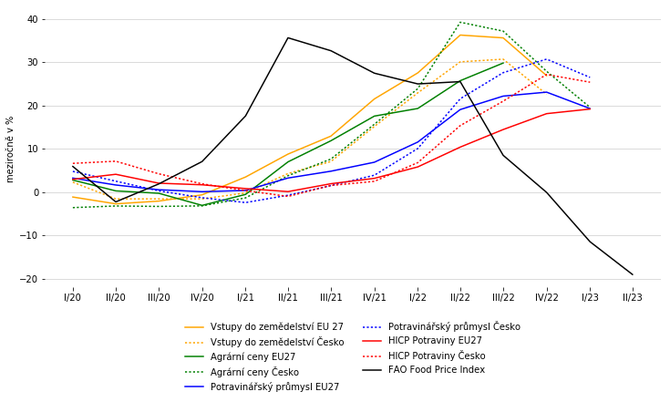

Ceny nákladových vstupů agrárního sektoru a produkční ceny zemědělských komodit se začaly zvyšovat během roku 2021. Růst světových cen potravinářských komodit měřený FAO Food Price Indexem[1] (graf 2) započatý o rok dříve se zpočátku dotýkal Evropy jen v omezené míře, neboť pro náš kontinent byl v té době relevantní dobíhající předchozí pokles cen komodit rostlinné výroby vlivem příznivých úrod v letech 2019–2020. Nárůst cen potravin ve světě v té době byl přitom do značné míry dán již delší dobu rostoucí světovou poptávkou, taženou ekonomicky i populačně expandujícími rozvojovými zeměmi, zejména v jihovýchodní Asii. Nabídkovou stranu i ceny v letech 2020–2021 rovněž více než kdy v minulosti ovlivňovaly extrémní výkyvy počasí ve světě.

Graf 2 – Porovnání cen vstupů a výstupů potravinářského sektoru

(meziročně v %)

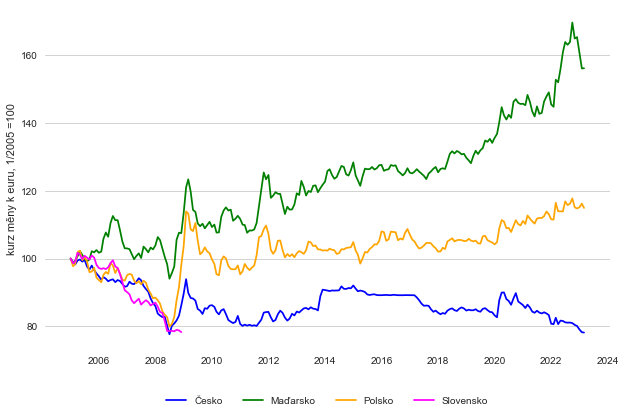

V roce 2022 dále zesílila světová poptávka po agrárních komoditách ze strany rozvojových zemí a především došlo k ruské invazi na Ukrajinu. Blokáda Černého moře ruským námořnictvem výrazně omezila možnosti vývozu ukrajinských agrárních produktů, které jsou pro země severní Afriky – významné dovozce potravinářských komodit nacházející se blízko kontinentální Evropy – krátkodobě obtížně nahraditelné. Souběžně akcelerovala i dynamika cen energetických vstupů a poruchy v dodavatelských řetězcích vyústily v extrémní zdražení umělých hnojiv. Ani Česko tento vývoj neminul, nicméně posilující kurz koruny (graf 3) způsobil, že během let 2021–2022 zde ceny vstupů do agrárního sektoru rostly znatelně pomalejší dynamikou. České (tj. korunové) ceny zemědělských výrobců rostly pomaleji a až do konce roku 2021 jejich dynamika takřka kopírovala zdražování vstupů do zemědělství. Pomalejší růst oproti evropské sedmadvacítce byl pozorován i v případě cen potravinářského průmyslu. Teprve v roce 2022 český růst produkčních i spotřebitelských cen zrychlil nad evropský průměr.

Graf 3 – Kurzy středoevropských měn k euru

(CZK/EUR, PLN/EUR, HUF/EUR)

Pro podrobnější účely analýzy je ale vhodnější se zaměřit i na porovnání Česka se zeměmi středoevropského regionu[2], které mají podobnou produkční strukturu agropotravinářského sektoru i podobné spotřebitelské zvyklosti a v cenovém vývoji ho ovlivňují shodné faktory.

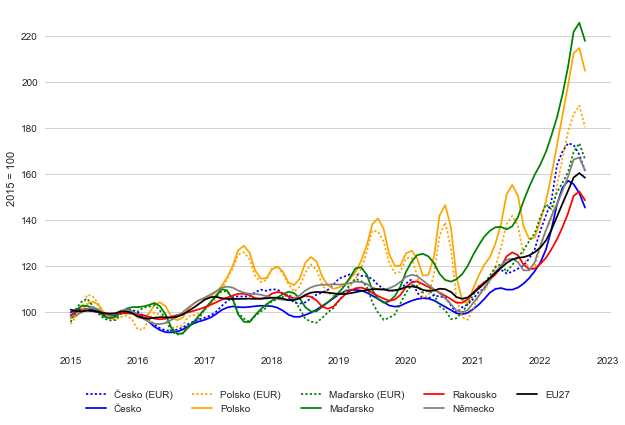

Výrazný nárůst českých agrárních cen i cen ve zpracovatelském průmyslu během posledních dvou let není ve srovnání se zeměmi našeho regionu nijak výjimečný

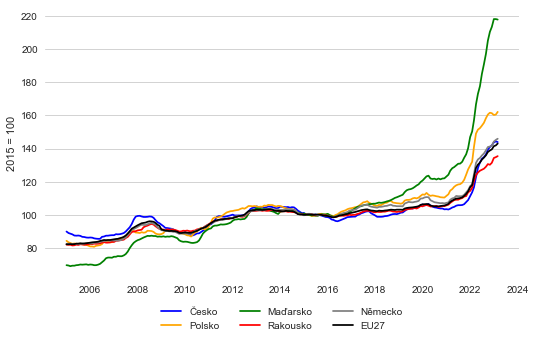

Pokud se podíváme na vývoj cen zemědělských výrobců středoevropských zemí, pak vidíme, že cenová hladina zemědělských produktů v Česku nijak výrazně nevybočila z velmi podobného nárůstu cen ve sledovaných zemích. A to i po připočtení donedávna posilujícího kurzu koruny, který domácí cenovou hladinu vyjádřenou v eurech zvyšuje (graf 4). V Maďarsku a Polsku je nárůst cenové hladiny v potravinářství podstatně vyšší, což je dáno při pohledu na ceny vyjádřené v jejich domácí měně i zřetelným oslabením měn těchto zemí v posledních dvou letech. Podobný cenový vývoj není překvapivý – jednak produkční ceny řady komodit jsou pro dané země ovlivňovány stejnými komoditními burzami, například MATIF[3] v případě nemalé části rostlinné produkce, jednak jde již téměř dvě dekády o vzájemně čím dál více propojené trhy. Vlivem hospodářské integrace již vymizela podstatná část cenových rozdílů z minulosti. Cenový nárůst ve středoevropském regionu byl zřetelně vyšší než průměrný růst EU.

Graf 4 – Ceny zemědělských výrobců

(2015=100, u zemí mimo eurozónu je proveden i přepočet do eur)

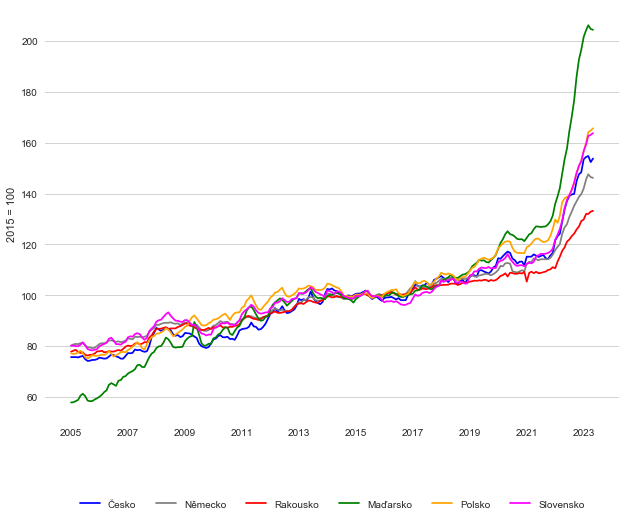

Velmi podobný obrázek dává porovnání nárůstu cenové hladiny v potravinářském průmyslu napříč zeměmi (graf 5). Zvýšení cenové hladiny produktů v českém potravinářském průmyslu určených pro domácí trh se neliší od Německa či průměru evropské sedmadvacítky. Oproti Maďarsku a Polsku je podstatně umírněnější, na což má rovněž vliv odlišný kurzový vývoj.

Graf 5 – Ceny potravinářského průmyslu

(2015=100)

Zvýšení českých cen potravin je v posledních dvou letech v kontextu okolních zemí spíše průměrné, změna cenové hladiny (tj. inflace) se však v Česku více koncentrovala do roku 2022.

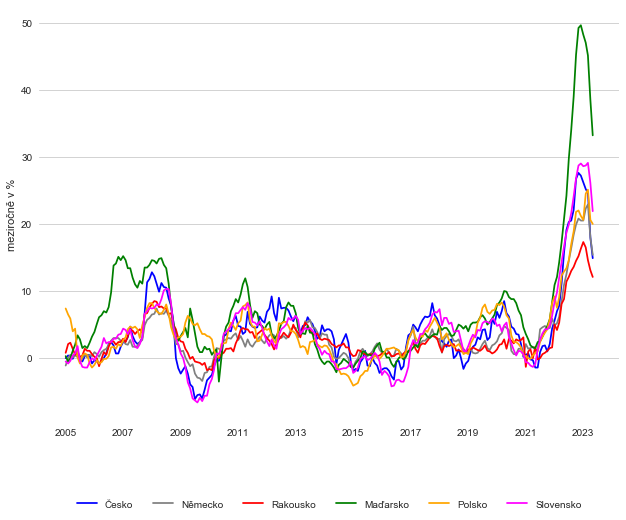

Nárůst cenové hladiny koncových cen pro spotřebitele byl – stejně jako v případě zemědělských či průmyslových cen (viz grafy 4 a 5) – v průběhu hospodářského oživení druhé poloviny minulé dekády pomalejší oproti ostatním srovnávaným zemím, citelně zrychlil až v průběhu roku 2022 (graf 6). Inflace cen potravin v Česku tak patřila až do konce roku 2021 spíše k těm nižším – a to třeba i proti Německu či Rakousku. Výrazněji zrychlila až v loňském roce (graf 7).

Graf 6 – Spotřebitelské ceny potravin

(2015=100, měřeno HICP)

Graf 7 – Spotřebitelské ceny potravin

(meziročně v %, měřeno HICP)

Česko bylo donedávna zemí s relativně levnými potravinami v porovnání s jeho ekonomickou výkonností.

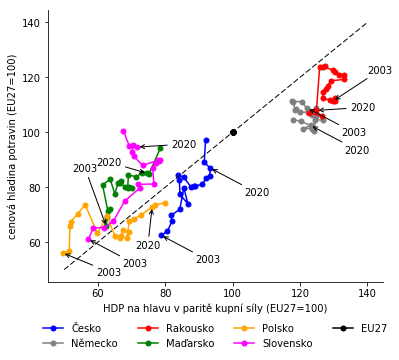

Předchozí srovnání spotřebitelských cen potravin nebere v úvahu fakt, že na cenovou hladinu v jednotlivých zemích mají významný vliv relativní rozdíly v jejich ekonomické výkonnosti. Vedle vlivu jednotného trhu a s tím spojenou minimalizací obchodních bariér a nákladů působí na hospodářskou konvergenci řada strukturálních politik. Vztah mezi relativní ekonomickou výkonností zemí našeho regionu a cenovou hladinou potravin vztaženo k průměru evropské sedmadvacítky v posledních dvou dekádách zobrazuje graf 8.

Graf 8 – Porovnání cenových hladin potravin a ekonomické výkonosti

(vztaženo v každém období k EU27 = 100)

Zdroj: OECD (HDP), Eurostat (ceny); roky 2021 a 2022 jsou v případě cenové hladiny orientační dopočet na základě HICP a vývoje měnových kurzů.

Z porovnání dlouhodobějšího vývoje v jednotlivých zemích jsou zjevně patrné konvergenční trendy a snižování rozdílů jak v hospodářské výkonnosti, tak i v cenových hladinách potravin. Ekonomická a cenová úroveň „starých“ členů EU (Německo, Rakousko) se relativně snižuje k pomyslnému těžišti v podobě evropského průměru, zatímco u „nových“ členských zemí se naopak obě relativní hladiny zvyšují.

V rámci regionálního srovnání patřilo Česko se svými potravinami donedávna mezi relativně „levné“ země při relativně vysoké ekonomické výkonnosti. K výraznější změně došlo až v loňském roce, kdy domácí cenová hladina potravin výrazněji narostla a současně posílil i měnový kurz, což zvýšilo relativní cenovou hladinu.

Česko se tak loni touto optikou změnilo z relativně vyspělé a „levné“ na „už ne tak levnou“ zemi. Toho si koneckonců povšimli i tuzemští spotřebitelé a kromě léta oblíbených nákupů v hospodářsky slabším a cenově přijatelnějším Polsku pro ně začaly být zajímavé i nákupy některých položek v Německu a Rakousku. Zde je cenová hladina sice stále optikou průměrné spotřebního koše s potravinami stále znatelně vyšší (nechme pro tuto chvíli stranou debatu o údajně rozdílné kvalitě potravin a „odlišné chuti“ spotřebitelů). Snížení relativních cenových rozdílů implikuje nárůst počtu položek, jejichž nákup již může být v těchto zemích pro tuzemce finančně výhodnější. Neměli bychom ale zapomínat, že v případě Německa a Rakouska se srovnáváme se zeměmi, které jsou v evropském měřítku sice nadprůměrně hospodářsky vyspělé, ale jejich cenové hladiny potravin jsou jen mírně nad evropským průměrem.

Opačným případem jsou Maďarsko a zejména Slovensko, kde byly a jsou ceny potravin relativně dosti vysoké při relativně nižší dosažené hospodářské úrovni. Slovensko přitom v posledních letech dokonce hospodářsky diverguje[4], přičemž jeho cenová hladina byla zřetelně vyšší oproti české.

Nákladové tlaky u potravin se promítají do výrobkové vertikály v Česku velmi různorodým způsobem

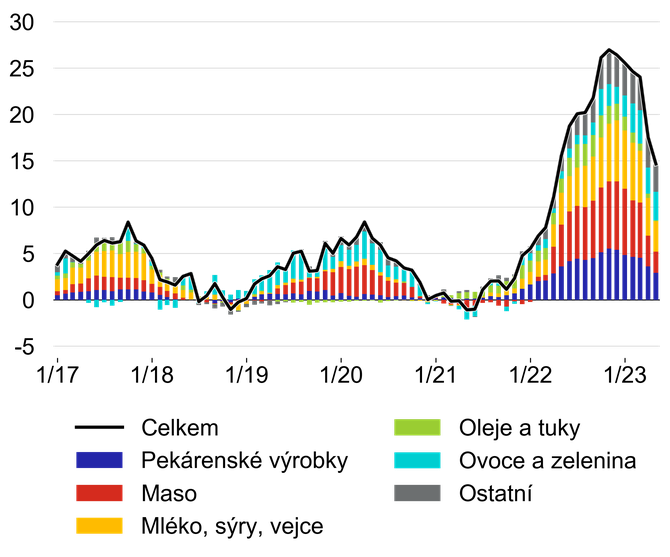

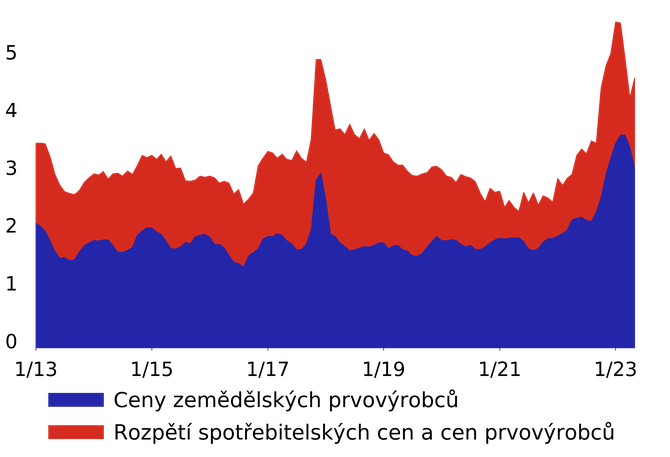

Meziroční růst cen potravin[5]v Česku loni v listopadu kulminoval, když dosáhl téměř 27 %. Napříč jednotlivými podskupinami potravin bylo zdražování poměrně plošné a intenzivní (graf 9). Vysoký růst cen potravin je v této části blogu analyzován pomocí jednotlivých stupňů výrobkové vertikály – cen zemědělských prvovýrobců, cen producentů v potravinářském průmyslu a spotřebitelských cen potravin. Pro porovnání byli zvoleni čtyři reprezentanti ze tří výše uvedených nejvýznamnějších kategorií cen potravin.

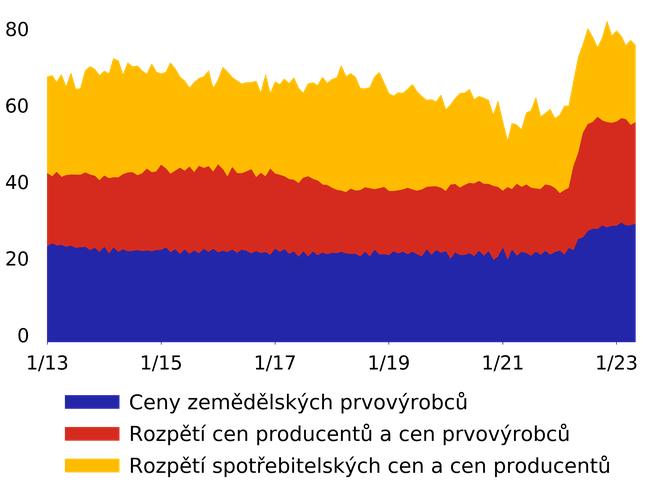

Na jednotlivých stupních výrobkové vertikály[6]je patrné, že v uplynulém roce se cenová rozpětí mezi spotřebitelskými cenami a cenami producentů potravin, resp. cenami zemědělských prvovýrobců měnila u jednotlivých potravin poměrně různorodě. V případě masa se skládání výsledné ceny pro spotřebitele ilustruje v rámci cenové vertikály na příkladu kuřecího masa (graf 10). U něj je patrné, že k jeho zdražování v posledním roce přispívají produkční ceny – tedy ceny zemědělských prvovýrobců – a zejména pak zdražení v rámci průmyslového zpracování.

Graf 9 – Aktuálně zpomalující, avšak stále vysoký růst cen potravin je poměrně plošný

(meziroční růst v %, příspěvky v p. b.)

Graf 10 – Ke zdražení kuřecího masa nejvíce přispělo jeho průmyslové zpracování

(v Kč za kg)

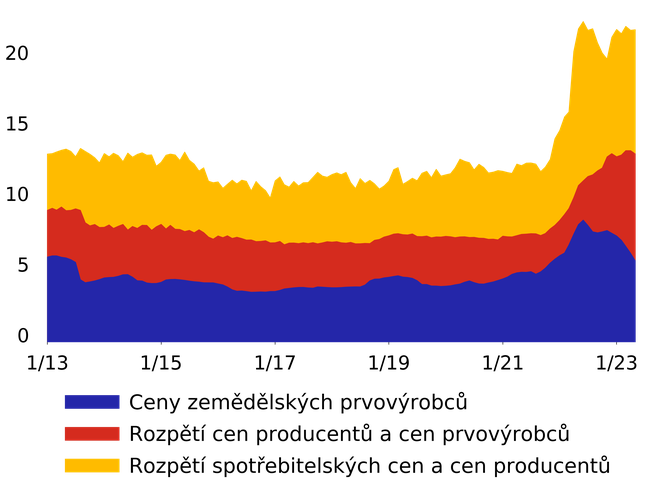

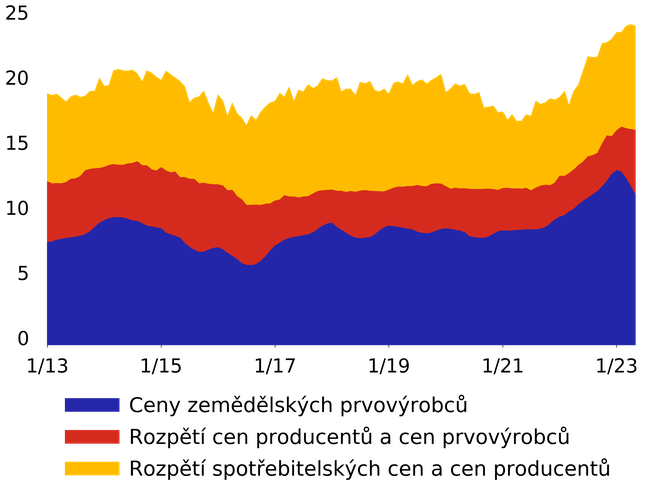

Naopak je tomu v případě mouky, u níž jsou ceny znatelně nad dlouhodobou úrovní (graf 11). Její citelné zdražení v průběhu loňského roku, které se následně projevilo i ve znatelném zvýšení cen pekárenských výrobků, bylo v mediálním prostoru spojováno se značným nárůstem cen pšenice. Ten se sice opravdu v cenách mouky projevil, nicméně to byl pouze jeden střípek do mozaiky rychlého zdražování mouky na pultech. Dominantně se totiž na jejím zdražování podílelo rostoucí cenové rozpětí mezi spotřebitelskými cenami a cenami produkčními, když se patrně obchodům podařilo přetavit obavy spotřebitelů z jejího nedostatku v souvislosti s válkou na Ukrajině do zvýšení marží, které se oproti svému maximu z poloviny loňského roku prozatím snížily jen částečně. V posledních měsících se pak cena mouky udržuje na zvýšených hodnotách, přičemž dochází k rozšiřování rozpětí cen producentů a cen prvovýrobců. Stejně jako v případě mouky se i u mléka ceny v posledních měsících dostaly na úrovně nad dlouhodobým průměrem. U cen mléka k tomu však v loňském roce přispělo především zvýšení cen u zemědělských prvovýrobců. Ty aktuálně mírně korigují a nadprůměrné ceny mléka jdou momentálně na vrub spíše jeho producentům a prodejcům (graf 12). Na počátku letošního roku bylo rovněž velmi často skloňováno výrazné zdražení vajec související mimo jiné s epidemií ptačí chřipky a následnou nutnou likvidací nakažených chovů. Z dostupných dat je zřejmé, že se na něm podíleli jak zemědělští prvovýrobci, tak maloobchodníci. Na obou stupních výrobního řetězce je pak patrná i částečná korekce v průběhu jarních měsíců (graf 13).

Graf 11 – Cena mouky se zvýšila především na pultech obchodů

(v Kč za kg)

Graf 12 – Ceny mléka loni rostly již u zemědělských prvovýrobců

(v Kč za litr)

Graf 13 – Na rostoucí ceně vajec se podílela jak prvovýroba, tak maloobchod

(v Kč za kg)

Má opravdu nějaký vliv na růst cen potravin v Česku vysoká tržní koncentrace v odvětvích či nedostatečná konkurence?

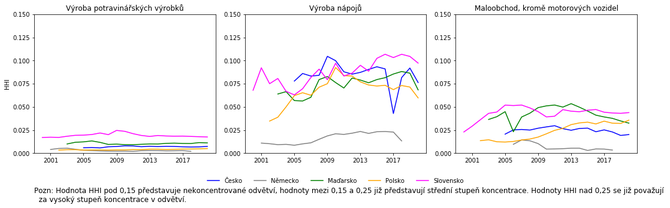

Ve veřejných diskusích k vysokým cenám potravin v poslední době zaznívá jako jedna z příčin i údajná mála intenzita konkurence, resp. oligopolizace některých odvětví potravinářství a obchodu. Jedením ze způsobů kvantifikace tržní koncentraci v odvětvích je Herfindahl–Hirschmanův index (HHI)[7] , který představuje sumu čtverců tržních podílů jednotlivých firem. Pokud se tento index blíží nule, pak jde o silně konkurenční prostředí, pokud jedné, tak jde fakticky o monopol. Z pohledu této analýzy jsou podstatné hodnoty nad 0,15, což naznačuje střední stupeň koncentrace v daném odvětví. U sektoru zemědělství není HHI počítán z důvodu nedostupnosti dostatečného vzorku dat. Lze ale předpokládat, že vzhledem k atomizaci odvětví dosahuje spíše nízkých hodnot[8].

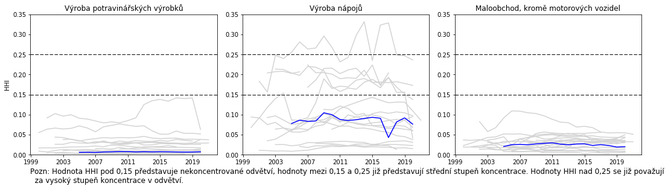

V případě produkce potravinářských výrobků, nápojů, jakož i maloobchodu s převažujícím prodejem potravin, jsou míry tržní koncentrace v Česku velmi nízké. To ukazuje na silně konkurenční prostředí. Tento závěr platí i u většiny pododvětví potravinářského průmyslu, kde jedinou odvětvovou výjimku představuje relativně málo významná výroba potravinářských olejů. Hodnoty HHI v Česku ve sledovaných odvětvích jsou podobné okolním zemím (graf 14). I srovnání s dvaceti evropskými zeměmi ukazuje, že Česko má extrémně nízké míry tržní koncentrace v potravinářství (graf 15). Z pohledu koncentrace maloobchodu se Česko nachází zhruba uprostřed sledovaných zemí. Optikou HHI tedy těžko obstojí četná tvrzení nedostatečné konkurenci na českém trhu potravin.

Na druhou stranu HHI vypočtený čistě na základě individuálních podnikových dat nemůže zohlednit některé obtížně měřitelné jevy. Jde například o vlastnictví více podobných ekonomických subjektů jedním subjektem či vzájemně propojenými entitami, existenci odbytových družstev (neřkuli kartelových dohod) a další podobné formy koordinace omezující tržní konkurenci.

Graf 14 – Herfindahl–Hirschmanův index, vybrané středoevropské země

(HHI)

Graf 15 – Herfindahl–Hirschmanův index – postavení ČR v rámci 20 zemí EU

(HHI, ČR je vyznačena modře)

Jaký je příspěvek poptávkových vlivů k inflaci cen potravin?

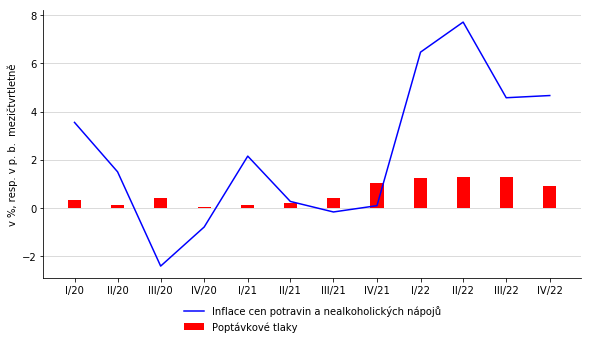

Ve spotřebitelských cenách potravin se projevují i poptávkové vlivy. Odhad těchto vlivů lze založit na společné dynamice spotřebitelských cen jednotlivých položek potravin a indikátoru LUCI, což je souhrnný indikátor napětí na trhu práce. Tento indikátor slouží v ČNB jako jedno z měřítek cyklických poptávkových tlaků, neboť období s výrazně napjatým trhem práce vytváří předpoklad pro silnou domácí poptávku. V době kladného napětí na trhu práce ceny potravin rostou nad rámec toho, co by implikovaly nákladové tlaky (ceny zemědělských výrobců) a sezónní vlivy. Různé položky v kategorii potravin vykazují různou míru cyklických poptávkových tlaků. Nejvyšší vliv mají cyklické poptávkové tlaky měřené pomocí indikátoru LUCI na položky v podkategorii pekárenské výrobky a obiloviny, naopak pro položky v subkategorii maso jsme vliv poptávkových tlaků téměř neidentifikovali.

V současnosti jsou příspěvky poptávky k růstu spotřebitelských cen potravin kladné. Tyto kladné příspěvky lze v uplynulém roce kvantifikovat na cca 1 p. b. do mezičtvrtletního růstu subindexu potraviny a nealkoholické nápoje (graf 16) a odráží se v nich pokračující napětí na trhu práce, které bylo zchlazeno covidovou a energetickou krizí pouze částečně. Obě tyto krize neměly charakter cyklických (propadem poptávky vyvolaných) krizí, nedošlo během nich k výraznému zchlazení trhu práce. Velmi pravděpodobně během nich došlo k výraznému poklesu potenciálního produktu (viz Babecká Kucharčuková a kol., 2022[9]). Výrazný pokles potenciálu ekonomiky znamená, že poptávkové tlaky mohou zůstávat kladné i v situaci, kdy reálná spotřeba stále nedosahuje předcovidových úrovní, a nerovnovážná poptávková situace v makroekonomickém slova smyslu může ovlivňovat i koncové ceny potravin.

Graf 16 – Poptávkové tlaky ve spotřebitelských cenách potravin

(v %, resp., v p. b. meziročně)

Shrnutí

Výrazný nárůst cen potravin v Česku i Evropě byl do značné míry dán vnějším cenovým šokem, zatímco poptávkové tlaky u tohoto segmentu spotřeby domácností hrály podstatně menší roli. Globální zdražení agrárních a potravinářských produktů se v případě Česka během roku 2021 promítalo do celé výrobkové vertikály pozvolněji ve srovnání s okolními zeměmi. O to výrazněji se tyto cenové tlaky projevily v loňském roce, kdy inflace v domácím potravinářském sektoru prudce zrychlila a v mezinárodním srovnání byla nadprůměrná. Analýza cenových pohybů v rámci výrobkové vertikály u vybraných položek potravin ukazuje, že se nákladové tlaky v jednotlivých potravinářských produktech vyvíjely v čase různorodě. U některých položek spotřebitelských cen potravin bylo zdražování vyvoláno zvýšenými nákladovými tlaky v celém výrobním řetězci, u jiných položek naopak růst cen potravin předstihl zdražení vstupů. Tuzemský sektor potravinářství a maloobchodu je přitom velmi konkurenční a nijak výrazně se neodlišuje od průměru ostatních evropských zemí. Současná cenová hladina potravin v mezinárodním srovnání zhruba odpovídá relativní ekonomické výkonnosti Česka v rámci Evropské unie. Nicméně v tomto ohledu po poslední inflační epizodě již přestalo být relativně levnou zemí – na rozdíl od předchozích dvou dekád.

[1] Jde o cenový index potravinářských komodit vydávaný Food and Agriculture Organization of the United Nations (FAO), metodologie, časové řady struktura a podobné komentáře o aktuálním vývoji tohoto ukazatele jsou publikovány zde.

[2] Pro účely tohoto blogu bylo vedle bezprostředních sousedů ČR (pokud jsou pro danou zemi k dispozici srovnatelná data) zahrnuto ekonomicky i geograficky blízké Maďarsko.

[3]Marché a Terme International de France.

[4] Proti metodologii Eurostatu se však letos do určité míry ohradil slovenský Inštitút finančnej politiky: https://www.mfsr.sk/files/archiv/44/ppp_final_web.pdf

[5] V této části blogu potraviny nezahrnují nápoje ani tabák, a jedná se tak o mírně odlišný koncept oproti standardně sledované analytické skupině.

[6] ČSÚ publikuje tato data na měsíční frekvenci pravidelně od roku 2013. Jedná se o data základního potravinářského zboží, zejména masa, mléčných výrobků, vajec či mouky.

[7]https://en.wikipedia.org/wiki/Herfindahl%E2%80%93Hirschman_index

[8] Zdrojem dat pro ČR je výkaz p5-01 ČSÚ. Pro ostatní země jsou použita data projektu CompNet, který shromažďuje statistiky z firemních mikrodat evropských zemí s použitím harmonizované metodiky: https://www.comp-net.org/

[9] Oxana Babecká Kucharčuková, Jan Brůha, Petr Král, Martin Motl, Jaromír Tonner (2022): Assessment of the Nature of the Pandemic Shock: Implications for Monetary Policy, CNB RPN 1/2022

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Komodity a deriváty - kurzy komodit, potravin, obilnin, surovin, kovů a energii

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Odkud se bere zdražování potravin a je Česko opravdu tak výjimečné?

- Odkud se bere zdražování potravin a je Česko opravdu tak výjimečné? - Diskuze, názory, doporučení a hodnocení

- Odkud se bere zdražování potravin a je Česko opravdu tak výjimečné? - Diskuze, názory, doporučení a hodnocení

- Víte, odkud se berou peníze a co je to RPSN? Ne? Tak se dívejte!

- Víte, odkud se berou peníze a co je to RPSN? Ne? Tak se dívejte!

- Opravdu je euro pro Česko „logickou budoucností“, jak řekl prezident? Tak jednoznačné to určitě není

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.