Tři pohledy na to, kde budou americké akcie na konci roku

Goldman Sachs již nějakou dobu hovoří o tom, že v jeho základním scénáři skončí index S&P 500 na konci roku na 4000 bodech. Včera jsme se dívali na úvahu a výpočty Bank of America, která v základním scénáři hovoří o 3911 bodech. Morgan Stanley to vidí na 3900 bodů, tedy o necelá 3 % níže, než GS. Na trhu se často pracuje s takzvaným konsenzem, který ale není ničím jiným, než medián nějaké skupiny predikcí. Nejde tedy o žádný konsenzus v pravém slova smyslu. Ony tři banky ale na něm docela jsou. Je tomu tak i pod hladinou?

Je docela rozšířenou praxí odhadovat hodnoty akciového indexu na základě očekávaných zisků a na ně nasadit „správný“ valuační násobek. Hodnota indexu by přitom měla být dána tím, jaká je u akcií požadovaná návratnost a jaký je dlouhodobý očekávaný růst zisků a dividend. To vše by ale mělo být odraženo v onom „správném“ valuačním násobku. Nedávno jsem tu rozebíral docela unikátní přístup, kterého se tu drží BofA (viz i včerejší příspěvek), dnes volně navážeme pohledem na predikce GS a MS.

BofA tedy očekává, že zisky na akcii v indexu S&P 500 dosáhnou příští rok 215 dolarů. A férové PE je podle banky na 18,2 (viz ony předchozí úvahy). Vynásobením obou dostáváme oněch cca 3900 bodů. Tedy číslo v podstatě stejné, s jakým operují v MS. Jenže tam k němu dospěli docela jinými vstupními proměnnými. Tedy jinými očekávanými zisky a násobkem PE. MS konkrétně pracuje se třemi scénáři, v tom základním jsou zisky 2024 na 241 dolarech a PE na 16,1:

Zdroj: Twitter

V MS tedy počítají s výrazně vyššími zisky, ale znatelně nižším PE. Co predikce GS? Tam se na 4000 bodů indexu dostávají se zisky 2024 na 237 dolarech a s PE 16,9. Zisky tu tedy mají podobné, jako v MS, ale férové valuace jsou podle GS trochu výš. Typově tu tedy máme dva docela rozdílné názory – na jedné straně MS a GS s relativně vysokými zisky roku 2024 a nižšími násobky. Na straně druhé BofA s relativně nízkými očekávanými zisky, ale vysokým PE. Výsledný odhad je pak u všech cca stejný.

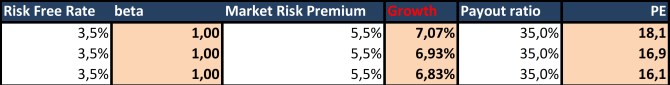

Následující tabulka ještě ukazuje, co by jednotlivá PE implikovala ohledně očekávaného dlouhodobého růstu zisků, pokud bychom počítali s 3,5 % bezrizikových sazeb, 5,5 % rizikovou prémií akciového trhu a 35 % výplatním poměrem (dividendy k ziskům):

Zdroj: Autor

U nejnižšího a nejvyššího PE je tedy rozdíl v růstech 0,25 procentního bodu. Tedy téměř zaokrouhlovací chyba*. A tabulka pak také naznačuje, proč s trhem může výrazně zahýbat úvaha o potenciálu nějaké nové technologie. Ta ani nemusí měnit růst produktivity a celé ekonomiky o procentní body na to, aby dost podstatně změnila situaci a valuace na akciovém trhu.

*Jak jsem psal nedávno, zejména u růstových akcií stačí pro velké změny násobku velmi málo, protože u nich se růsty pohybují blízko požadované návratnosti. Ohledně citlivosti na sazby přitom u nich bývá zmiňována hlavně vysoká durace, tento efekt „blízkosti“ v podstatě nikdy.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Daň z příjmů v roce 2020, změny kvůli koronaviru i daňové přiznání za rok 2019

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

Prezentace

24.02.2025 České firmy stále častěji místo banky…

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a