Evropský trh se zemním plynem během energetické krize

Během let 2021 a 2022 došlo na evropském trhu se zemním plynem k významným změnám. Ty se týkaly jak cenového vývoje, tak struktury dodavatelů. Po invazi ruské armády na Ukrajinu se Evropská unie snažila urychleně zbavit silné závislosti na dodávkách zemního plynu z Ruska. Rychle tak vzrostl a dále sílil dovoz zemního plynu ve zkapalněné formě (LNG). To dostávalo pod tlak nedostatečnou plynárenskou infrastrukturu v Evropě a vzbuzovalo obavy, zda se podaří zajistit dostatečné množství plynu pro fungování průmyslových podniků. Ze strany evropské administrativy byl proto vyvíjen i tlak na snižování spotřeby plynu jak v průmyslu, tak na straně domácností. Díky masivním úsporám a příznivému počasí zvládly země EU zimu 2022/23 bez větších problémů, ale při absenci ruských dodávek zůstane evropský trh napjatý i v nejbližších letech.

Úvod

Evropský trh se zemním plynem se začal postupně měnit zhruba od roku 2010. V minulé dekádě docházelo na globálním trhu se zemním plynem ke strukturálním změnám v prostředí stále sílícího převisu nabídky nad poptávkou (mimo jiné v důsledku břidlicové revoluce v USA). Evropa byla dostatečně zásobena potrubním plynem z Ruska, Norska a Alžírska, navíc zde končilo i stále více zkapalněného plynu (LNG), který již v ostatních částech světa nenašel odběratele. Spotové ceny plynu tak převážně trendově klesaly a po většinu času byly nižší než ceny v té době běžných dlouhodobých kontraktů, navázaných na cenu ropy. Postupně tudíž sílil tlak odběratelů na tradiční dodavatele, aby umožnili v cenách dlouhodobých kontraktů kromě ceny ropy zohlednit i spotové tržní ceny plynu, odrážející především aktuální fundamenty na samotném trhu s plynem. Nakonec došlo v Evropě u většiny kontraktů k opuštění vazby na cenu ropy a i u dlouhodobých kontraktů byla cena odvozována výhradně od tržních cen plynu. Tento vývoj byl blíže popsán v GEVu 2022/03.

Začátek současné dekády ale přinesl zásadní obrat. Globální poptávka po zemním plynu silně vzrostla díky nízké ceně a rostoucí možnosti dodávek ve zkapalněné formě i do oblastí značně vzdálených od místa těžby. Zemní plyn se stal i vítanou alternativou z hlediska snižování emisí CO2 a rostla též důležitost plynových elektráren jako pružného záložního zdroje k rychle rostoucí kapacitě výkonově nestabilních větrných a solárních elektráren. K silnému převisu poptávky v roce 2021 pak přispěly i jednorázové faktory, popsané blíže rovněž ve výše uvedené publikaci GEVu. Cena zemního plynu v Evropě a Asii tak začala v roce 2021 silně růst, což způsobovalo i silný růst cen elektřiny.

Na konci února 2022 situaci na trhu s plynem dále vyhrotila invaze ruské armády na Ukrajinu. Dodávky ruského potrubního plynu do EU postupně slábnuly již během roku 2021 v důsledku neochoty Ruska prodávat plyn na spotovém trhu a neochoty států EU uzavírat nové dlouhodobé kontrakty na dovoz plynu. V roce 2022 pak bylo snižování dodávek ruského potrubního plynu do Evropy hlavně reakcí na protiruské sankce ze strany EU. Evropské země se tak musely urychleně zbavit silné závislosti na ruském plynu a začaly hledat alternativní zdroje. Docházelo tak k rychlé změně struktury dodavatelů zemního plynu do Evropy (zatímco ve zbytku světa k výraznějším změnám v dodavatelsko-odběratelských vztazích nedocházelo[1]).

V důsledku uvedených faktorů došlo též k silnému růstu dovozu LNG do Evropy. Ten ale zpočátku dostával pod značný tlak nedostatečnou evropskou infrastrukturu. Zároveň se tím Evropa dostala z role příjemce zbytkového LNG do opačné role, kdy se její zvýšená poptávka po dovozu LNG naopak stala hnacím motorem růstu globálních cen této suroviny. Panovaly silné obavy, že v Evropě dojde k energetické krizi, na což evropská administrativa reagovala zvýšeným tlakem na snižování spotřeby zemního plynu napříč ekonomikou. V následujících kapitolách blíže popíšeme vývoj cen zemního plynu jak v delším horizontu, tak v uplynulých dvou letech, a rovněž změny, ke kterým došlo v Evropské unii v souvislosti s omezováním dovozu zemního plynu z Ruska. Dále nastíníme rozsah úspor, ke kterým v Evropě došlo jak v důsledku obav z nedostatku plynu, tak v důsledku jeho vysoké ceny. Nakonec se pokusíme o hrubý odhad zvýšených nákladů, které v současné době evropským zákazníkům přináší předchozí přechod na tržní ceny zemního plynu.

Dovozní ceny zemního plynu do Evropy

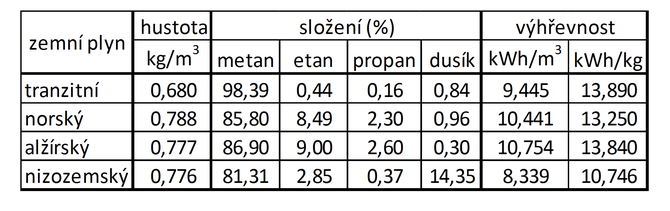

Pro účely tohoto článku budeme dovozní ceny zemního plynu do EU odvozovat z celní statistiky Eurostatu. Zemní plyn se obchoduje na mnoha obchodních místech a z toho vyplývají rozdílné ceny, které můžeme pro dané období pozorovat. Např. ceny na největším obchodním uzlu v Evropě (Title Transfer Facility, TTF) bývají nižší, než ceny na Středoevropské burze (Power Exchange Central Europe, PXE). Kromě toho může jít o spotové ceny nebo ceny termínovaných kontraktů s dodáním typicky v následujícím měsíci, čtvrtletí nebo roce. Existuje ale i množství jinak definovaných veřejně obchodovaných kontraktů a konečně i množství kontraktů, jejichž údaje jsou neveřejné. V této studii se proto pokusíme pracovat s cenou odvozenou z celní statistiky Eurostatu. Ta je spočtena na základě deklarovaného dovezeného množství (ve stovkách kg) a deklarované hodnoty (v eurech) a přepočtena na běžně používanou jednotku EUR/MWh. Vzhledem k různým fyzikálním vlastnostem zemního plynu dováženého z různých oblastí (Tabulka 1) je převod z váhových jednotek na energetický obsah pouze orientační. Zde byl pro převod použit koeficient 13,6 kWh/kg.

Tabulka 1 – Fyzikální vlastnosti zemního plynu

Zdroj: https://www.tzb-info.cz/

Pozn.: hustota při 20 oC a normálním tlaku, výhřevnost při 15 oC a normálním tlaku.

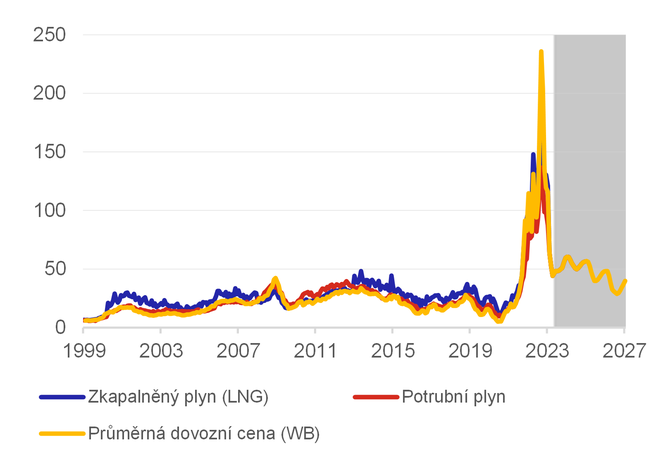

Graf 1 ukazuje průměrné dovozní ceny potrubního plynu a LNG do EU ze zbytku světa. Pro srovnání jsme zahrnuli i celkovou průměrnou dovozní cenu zemního plynu do Evropy, jak ji publikuje Světová banka (dříve tuto statistiku publikoval MMF).

Graf 1 – Průměrné ceny dováženého zemního plynu do EU27

(EUR/MWh)

Zdroj: Eurostat, Světová banka, vlastní výpočet.

Pozn.: Průměrná dovozní cena dle Světové banky posunuta o jeden měsíc dopředu. Šedá oblast je předpověď na základě termínovaných kontraktů.

Zhruba do roku 2010 se průměrné dovozní ceny lišily od tržních (burzovních) cen plynu. Převážná část dovozu byla totiž realizována na základě dlouhodobých kontraktů, indexovaných k ceně ropy. V minulé dekádě se ale s poklesem cen plynu dovážel stále větší podíl plynu do EU na základě tržních cen, takže docházelo ke sbližování údajů Světové banky s burzovními cenami a v posledních několika letech již tato řada prakticky kopíruje cenu termínovaného kontraktu na následující měsíc na obchodním uzlu TTF.

Po většinu sledovaného období se cena dováženého LNG pohybovala mírně nad cenou potrubního plynu a více kolísala (Graf 1). Důvodem může být fakt, že ceny kontraktů na dovoz potrubního plynu bývají vyhlazovány několikaměsíčními klouzavými průměry. Graf 1 rovněž ukazuje dramatický nárůst cen plynu, k němuž docházelo od začátku roku 2021 v důsledku výše popsaných událostí. Dle křivky termínovaných kontraktů pak lze očekávat, že k výraznějšímu poklesu cen zemního plynu dojde až v roce 2025, kdy by měla být do provozu uvedena významná nová produkční kapacita LNG (zejména v Kataru a USA).

Ceny dováženého plynu se mohou poměrně výrazně lišit napříč jednotlivými zeměmi EU. Pouze v letech 2017 až 2019 došlo k výrazné konvergenci v rámci Evropské unie. Naopak od roku 2021 můžeme pozorovat obrovský nárůst rozptylu cen kolem celoevropského průměru. Převážně nižší dovozní ceny v tomto období vykazovala ČR a Španělsko, naopak výrazně nad evropským průměrem se pohybovaly dovozní ceny na Slovensku, ve Slovinsku nebo Řecku (bohužel individuální údaje např. za Německo Eurostat nezveřejňuje). Vzhledem k plánu EU co nejvíce sjednotit nákupy zemního plynu by se dalo očekávat, že v budoucnu budou ceny dovozu v jednotlivých zemích navzájem opět konvergovat.

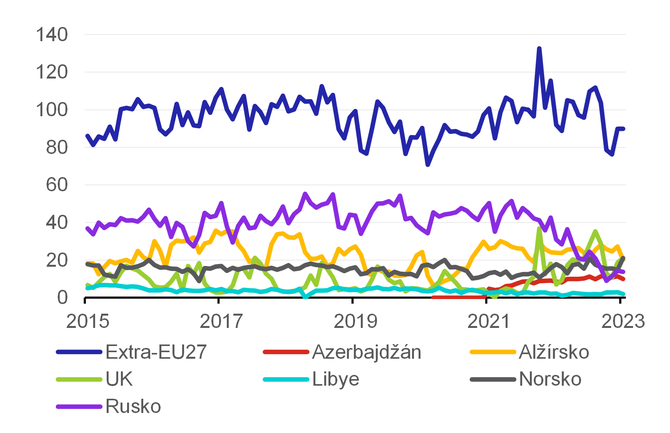

Dovoz potrubního plynu ze zemí mimo EU

Dovoz potrubního plynu do EU zaznamenal výrazný pokles zhruba od října 2022. I když množství dováženého potrubního plynu z Ruska[2] do EU se začalo snižovat již v posledním čtvrtletí roku 2021 (Graf 2), byl tento pokles zpočátku kompenzován zvýšeným dovozem z UK, Norska nebo Ázerbájdžánu, zatímco dodávky z Alžírska byly stabilní poblíž historických maxim. Po kompletním odstavení plynovodu Nordstream ale došlo k výraznému poklesu dodávek potrubního plynu do EU. K největším dovozcům potrubního plynu ze zemí mimo EU patřily v roce 2022 Itálie, Belgie, Španělsko, Maďarsko, Řecko, Irsko, Bulharsko a Slovensko. Lze předpokládat, že k nim patřilo i Německo a Polsko, u kterých ale individuální údaje v celní statistice Eurostatu chybí. U ostatních zemí EU dovážejících potrubní plyn se pak jednalo o obchody v rámci EU.

Graf 2 – Množství dováženého potrubního plynu do EU podle země původu

(TWh/měsíc)

Zdroj: Eurostat, vlastní výpočet.

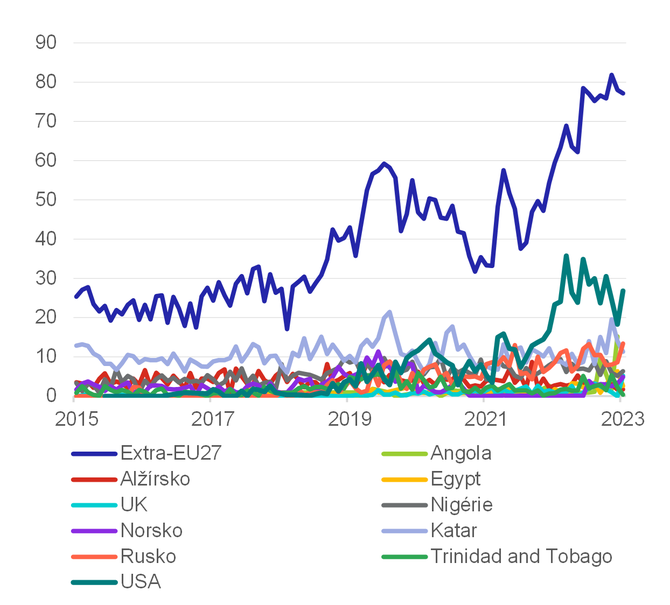

Dovoz zkapalněného plynu

Množství dováženého kapalného zemního plynu do EU se dostalo od začátku roku 2022 na rekordní hodnoty. Zásadní podíl na tom měl dovoz LNG ze Spojených států, který silně rostl již od roku 2019 (Graf 3). Nicméně silný růst zaznamenal od roku 2018 i dovoz z Ruska. Z dalších významných vývozců LNG do EU lze jmenovat Katar nebo Nigérii, menší objemy se pak v současnosti dováží z Alžírska, Egypta, Trinidadu a Tobago nebo Norska. V posledních měsících rovněž silně vzrostl dovoz z Angoly.

Graf 3 – Množství dováženého LNG do EU27 podle země původu

(TWh/měsíc)

Zdroj: Eurostat, vlastní výpočet.

Největšími dovozci LNG jsou v Evropě tradičně země jižní a jihozápadní Evropy. Španělsko, Francie a Itálie dovážely zkapalněný zemní plyn již v 90. letech minulého století, stejně jako Belgie. Později se postupně přidávaly Portugalsko, Řecko, Nizozemsko, Chorvatsko, Litva, Finsko nebo Irsko. Velké objemy LNG v současnosti dováží mimo země EU i Velká Británie, která jej může následně potrubím posílat do severozápadní Evropy. Některé země, jako např. Německo, Francie nebo Polsko v této statistice data nezveřejňují.

Problémem pro Evropskou unii je silný a rostoucí dovoz LNG z Ruska. Na ten (na rozdíl od potrubního plynu) nebyly ze strany EU zatím uvaleny sankce. Největším dovozcem ruského zkapalněného plynu bylo v roce 2022 Španělsko, které má s Ruskem dlouhodobý kontrakt na dovoz LNG až do roku 2038. Dalšími velkými příjemci kapalného plynu z Ruska jsou Belgie a Francie. Vývoz LNG z Ruska do Evropy se zvýšil v roce 2022 o 30 %. Dovoz do Španělska vzrostl od začátku války na Ukrajině dokonce o 84 %, když země omezila tradiční dovoz z Alžírska v důsledku diplomatických sporů. Evropská administrativa tlačí na členské země, aby dovoz LNG z Ruska maximálně omezily a neuzavíraly nové kontrakty. To ale představuje další riziko při budoucím zajišťování dostatečných dodávek zemního plynu do Evropy.

Dosažené úspory v loňském roce

Během zimy 2022/23 se nenaplnily obavy z kritického nedostatku zemního plynu v Evropě, především díky výraznému snížení spotřeby. K tomu došlo jak ze strany domácností, tak průmyslu. Pokles celkové spotřeby zemního plynu v EU činil dle IEA (IEA, 2023c) v loňském roce oproti roku 2021 celkem 13 %, tedy 55 mld. m3 (bcm). Odběr domácností a komerčního sektoru z rozvodné sítě klesl o 28 bcm (17 %). Z toho pokles díky mírnější zimě (o 12 % méně „heating degree days“) činil cca 18 bcm a zvýšení efektivity vytápění a přechod na alternativní paliva přinesly odhadovanou úsporu 10 bcm. Snížení poptávky z průmyslu cca 25 bcm (25 %) bylo dosaženo omezením produkce a/nebo přechodem na alternativní paliva, zejména v odvětvích náročných na spotřebu plynu a energií.

Nicméně spotřeba plynu v energetickém sektoru zůstala v minulém roce relativně stabilní. K omezení spotřeby zemního plynu při výrobě elektřiny nedošlo ani přes vysoký nárůst jeho ceny, pokles celkové spotřeby elektrické energie nebo zvýšenou produkci uhelných, solárních a větrných elektráren. Důvodem byla nižší produkce vodních elektráren a masivní výpadky produkce francouzských jaderných elektráren, když velká část jejich reaktorů musela být z důvodu technických závad nuceně odstavena. I když letos se situace ohledně francouzských jaderných elektráren částečně zlepšila, jejich výpadky nadále představují riziko zvýšené spotřeby zemního plynu v Evropě.

Výhled do budoucna

Mezinárodní energetická agentura (IEA) varovala, že situace na globálním trhu s plynem zůstane i v roce 2023 napjatá. Agentura snížila odhad potenciálního nedostatku zemního plynu v EU pro rok 2023 oproti odhadu z loňského prosince (IEA, 2022c) v krizovém scénáři z 57 na 40 bcm (díky mírnějšímu počasí v průběhu uplynulé zimy a vysokým dodávkám LNG). Evropské zásobníky zemního plynu tak zahájí letošní sezónu doplňování na historicky vysoké úrovni a dle BloombergNEF by mělo být dosaženo požadované úrovně naplnění na 90 % kapacity do konce října 2023. Nicméně dle aktuální předpovědi (IEA, 2023a) bude trh čelit velkému množství nejistot a exogenních rizik. Nutnost úspor ve spotřebě plynu tak v Evropě nadále trvá. Důležité body základního scénáře předpovědi IEA pro globální trh s plynem pro rok 2023 shrnuje Box 1.

Box 1 – Důležité body základního scénáře předpovědi IEA pro trh s plynem na rok 2023 (IEA, 2023a)

Globální spotřeba zemního plynu bude v letošním roce zhruba stagnovat. Růst o 6,5 % (24 bcm) by měla zaznamenat Čína. V Indii se očekává růst spotřeby o 3 %. Spotřeba plynu by naopak měla klesnout v Japonsku (o 4 %) a v Jižní Koreji (o 2 %). Pokles se očekává i v USA. Očekávaný pokles spotřeby plynu v EU by měl letos činit 3 % (10 bcm) z hodnoty 350 bcm v roce 2022. Měl by být dosažen výhradně nižší spotřebou při výrobě elektrické energie (meziročně o 20 %). Naopak spotřeba plynu v průmyslu by měla vzrůst o 13 % díky nižším cenám, v rezidenčním a komerčním sektoru by spotřeba měla vzrůst o 3 % při předpokladu vývoje počasí v souladu s dlouhodobým průměrem.

Globální nabídka zemního plynu zůstane napjatá. Růst produkce LNG nebude dostatečně kompenzovat očekávaný pokles dodávek ruského potrubního plynu do EU.

Celosvětová produkce LNG by měla vzrůst o 4,5 % (23 bcm). K tomu z poloviny přispěje růst kapacit v USA. Produkce v Africe by se měla zvýšit o 10 bcm, zejména v Alžírsku a Egyptě.

Dovoz LNG do EU by měl vzrůst o 11 na 140 bcm (o 9 %). Naopak dovoz potrubního plynu z Ruska pravděpodobně poklesne o 35 na pouhých 25 bcm za předpokladu, že dodávky plynovodem Turkstream a plynovody přes Ukrajinu zůstanou na úrovních z prosince 2022. Dodávky potrubního plynu z Norska, Ázerbájdžánu (plynovodem TAP) a Alžírska již byly loni poblíž maximální kapacity a proto se jejich další růst neočekává. Dodávky z UK byly loni rekordní a očekává se jejich mírný pokles s poklesem rozpětí mezi cenami TTF v Nizozemsku a NBP ve Velké Británii.

Těžba plynu v EU by měla klesnout o cca 5 %. Největší pokles zaznamená Nizozemsko, v Rumunsku a Dánsku bude těžba zhruba stagnovat.

Dodávky ruského potrubního plynu do Číny by měly vzrůst o více než 40 %. Plynovodem Power of Siberia by mělo letos protéci 22 bcm oproti 15 bcm v loňském roce.

V letošním roce nebude možné spoléhat na dodávky ruského plynu. Plynovody sice ještě v omezeném množství[3] proudí ruský plyn přes Ukrajinu a Turecko, ale tyto dodávky mohou být kdykoliv jednostranně přerušeny. Do Evropy je dováženo i značné množství zkapalněného plynu z Ruska, na který se zatím nevztahují sankce[4]. Nicméně evropská administrativa tlačí

na soukromé společnosti, aby omezily i tyto dovozy. Pokud by došlo k zákazu dovozu ruského LNG, představovalo by to další výzvu pro Evropskou unii, jak toto množství nahradit z jiných zdrojů.

Velkou neznámou zůstává budoucí poptávka z Číny. Odhady IEA pro krajní scénáře letošní spotřeby LNG v Číně se liší o 40 bcm, což je 8 % celkové spotřeby v Evropě. Např. analytici Wood Mackenzie ale očekávají, že poptávka po LNG v Číně letos nepřekročí maximum z roku 2021 díky rostoucí domácí těžbě zemního plynu a pokračujícímu růstu dodávek potrubního plynu z Ruska. Nižší ceny plynu ale zřejmě opět nastartují zájem menších asijských zemí o dovoz LNG, což zvýší konkurenci mezi odběrateli na světovém trhu.

Objevují se náznaky, že spotřeba plynu v průmyslu se v Evropě letos opět zvyšuje. Dochází k tomu zejména ve Španělsku, Nizozemsku a Francii a jedná se především o rafinérie a petrochemický průmysl, kde je substituce mezi jednotlivými zdroji energie jednodušší. To by mohlo tlačit ceny plynu opět vzhůru. Na druhé straně ale mnoho firem již v minulém roce přesunulo část energeticky náročných výrobních kapacit z Evropy do jiných regionů s nižší cenou energií a jejich návrat je nepravděpodobný.

Současné relativně nízké ceny plynu a vysoká cena emisních povolenek rovněž vede ke zvýšenému zájmu o výrobu elektřiny z plynu. V Německu jsou již plynové elektrárny s účinností 55 % a paroplynové bloky s účinností 59 % schopné při současných cenách efektivně nahradit starší černouhelné bloky s účinností 38 %, resp. novější černouhelné elektrárny s 40% účinností (Vobořil, 2023).

V neposlední řadě jsou rizikem klimatické změny, které zvyšují pravděpodobnost prodloužených období sucha. Nedostatek srážek pak snižuje produkci elektřiny z vodních elektráren, zároveň vede i k poklesu hladin vodních toků, což jednak omezuje dopravu uhlí do uhelných elektráren a jednak snižuje množství dostupné chladicí vody, čímž je limitována maximální produkce tepelných elektráren. Meteorologové přitom uvádějí, že např. letošní zásoba sněhu v Alpách je sezonně nejnižší od roku 2017.

Důsledky liberalizace evropského trhu s plynem z perspektivy nedávného vývoje

V době přebytku plynu na trhu byl pro zákazníky výhodný přechod na tržní (burzovní) ceny. Hošek (2022) mimo jiné rozebírá přínosy a náklady, které evropským zákazníkům přinesl přechod od (dlouhodobých) kontraktů indexovaných k cenám ropy ke kontraktům s kratší dobou trvání, jejichž ceny se odvíjejí výhradně od tržních cen zemního plynu. Cituje přitom ze studie IEA (Zeniewsky, 2021), která připouštěla, že liberalizace trhu s plynem sice vystavila evropské odběratele většímu kolísání cen, ale na druhé straně jim za minulou dekádu ušetřila až 70 mld. EUR při dovozu plynu. Data však končila rokem 2021, ve kterém již došlo k silnému růstu tržních cen zemního plynu. Ten evropské spotřebitele připravil v jediném roce o značnou část předchozích úspor. V roce 2022 se pak napětí na světovém trhu se zemním plynem ještě zvýšilo, což vedlo k dalšímu silnému růstu cen plynu. Proto se nyní pokusíme odhadnout, jak by se vyvíjela cena kontraktů odvíjejících se od ceny ropy a zda je obchodování na základě tržních cen plynu pro evropského zákazníka stále ještě výhodné.

Přesné vyčíslení hypotetické ceny kontraktů na zemní plyn, navázaných na cenu ropy, je prakticky nemožné. Hlavním problémem je, že detaily dřívějších smluv, indexovaných k cenám ropy, nejsou veřejně dostupné. Pro naše účely jsme tedy nasimulovali pro zkoumané období tuto cenu pomocí modelu vzájemného vztahu průměrné ceny plynu v EU a ropy Brent. Pro specifikaci modelu a odhad jeho parametrů bylo použito jen období let 2000 až 2010, kdy se převážná většina kontraktů na dovoz plynu do Evropy ještě odvíjela jen od ceny ropy. Odhadnutý model pak byl použit pro simulaci hypotetických cen kontraktů navázaných čistě na cenu ropy v následujícím období, kdy postupně již docházelo k úpravě cenových mechanismů tak, aby částečně a později úplně zohledňovaly tržní ceny zemního plynu. Vypočtené hypotetické ceny jsme pak porovnali se skutečně realizovanými tržními dovozními cenami, jak vyplývají z celní statistiky Eurostatu. Výpočet zahrnuje i několik let předpovědí.

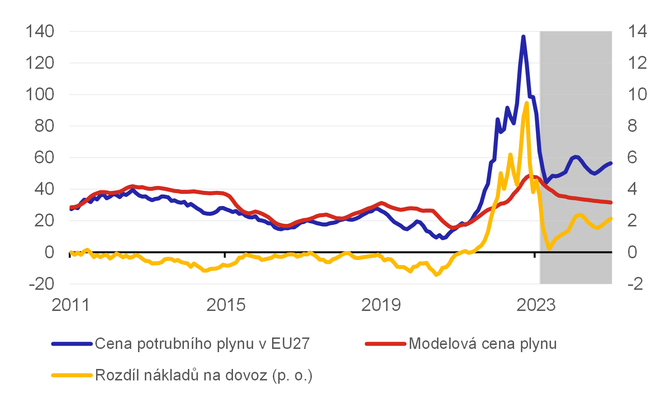

Liberalizace evropského trhu s plynem sice v minulé dekádě přinesla spotřebitelům nižší ceny, ale …

I když naše propočty (Graf 4) jsou pouze orientační[5] a spíše jen kvalitativního rázu, lze z nich udělat závěr, že úspory pro evropské spotřebitele, kterých bylo dosaženo liberalizací evropského trhu s plynem v minulé dekádě, se mohou velice rychle rozplynout (pokud se tak již nestalo). Snaha evropské administrativy o rychlý přechod k obnovitelným zdrojům energie s sebou přináší ve střednědobém horizontu zvýšenou potřebu zemního plynu pro záložní plynové elektrárny, jejichž vyrovnávací úlohu zatím nelze ve větším měřítku efektivně nahradit např. bateriovými úložišti nebo produkcí zeleného vodíku. Neochota uzavírat dlouhodobější kontrakty na dovoz plynu, pramenící rovněž ze strategie přechodu na obnovitelné energie, pak zřejmě v souvislosti s vyššími tržními cenami zemního plynu povede k vyšším nákladům na dovoz zemního plynu do EU minimálně po dobu přechodného období. Je proto otázkou, zda liberalizace trhu s plynem nepřišla předčasně a zda klesající cena elektřiny z obnovitelných zdrojů bude schopna v přechodném období kompenzovat tyto vyšší náklady na zajištění potřebných dodávek zemního plynu do EU.

Graf 4 – Porovnání nákladů na dovoz plynu do Evropy

(ceny v EUR/MWh; pravá osa: náklady na dovoz v mld. EUR/měsíc)

Zdroj: Eurostat, vlastní výpočet.

Pozn.: Hypotetický rozdíl mezi náklady na dovoz plynu na základě aktuálních dovozních cen a náklady v případě 100% indexovaných cen k cenám ropy

Závěr

Trh se zemním plynem se stal během minulé dekády silně globalizovaný. Přispěl k tomu rychlý růst nabídky (těžby břidlicového plynu v USA) v kombinaci se zvýšenou dostupností zemního plynu v kapalné formě prakticky kdekoliv na světě. Dříve izolované regiony jsou tak dnes propojeny, což přispívá ke konvergenci cen zemního plynu. Zároveň mají ale nabídkové nebo poptávkové šoky v jedné oblasti dopad i na ostatní regiony.

Ceny zemního plynu v Evropě dosáhly rekordních hodnot v souvislosti s vypuknutím konfliktu na Ukrajině. Evropa se tak v roce 2022 stala prémiovým trhem, jenž lákal masivní dodávky LNG, které měly kompenzovat prudký pokles vývozu potrubního plynu z Ruska do EU. Silná poptávka z Evropy vyhnala na historická maxima i spotové ceny LNG pro asijský trh. To vedlo k omezení cenově citlivé poptávky zejména v tamních rozvíjejících se ekonomikách a umožnilo Evropské unii získat v roce 2022 dostatečné množství dodávek LNG, doplnit zásobníky plynu a bez větších problémů přečkat uplynulou zimu. Zároveň však došlo ke značnému a patrně dlouhodobému zvýšení nákladů na dovoz zemního plynu do EU.

S poklesem vývozu ruského potrubního plynu zůstane globální trh napjatý minimálně do roku 2025. I když evropské zásobníky zůstaly po letošní zimě nadstandardně naplněné a ve spotřebě došlo k významným úsporám, riziko omezených dodávek a extrémně vysokých cen plynu ještě není zcela zažehnané. Zásadnější růst produkční kapacity LNG (zejména v USA a Kataru) se neočekává dříve než v roce 2025, proto bude v nejbližších letech trh s plynem volatilní a citlivý na případné výpadky produkce. V současné době sice došlo ke zklidnění situace na trhu s plynem, nicméně pro několik příštích let nelze očekávat další výraznější pokles cen plynu.

Došlo tak k naplnění některých předpovědí ohledně důsledků liberalizace evropského trhu s plynem. Melling (2010) již před více než deseti lety očekával, že velcí monopolní dodavatelé díky obnovení růstu světové poptávky získají zpět svou tržní sílu a schopnost ovlivňovat cenu zemního plynu. U některých velkých dodavatelů přetrvává neochota dodávat plyn na základě krátkodobých kontraktů a spotových cen, neboť to pro ně znamená zvýšené riziko. Čína v poslední době pochopila, že z důvodu její rostoucí závislosti na dovozu LNG je pro ni výhodné uzavírat dlouhodobé kontrakty, které jí zaručí stabilitu dodávek i relativní stabilitu cen. Zároveň může využívat cenové výkyvy na spotovém trhu ve svůj prospěch s tím, že při silném růstu cen část svého nasmlouvaného plynu přesměruje zpět na mezinárodní trh a domácí poptávku uspokojí z jiných zdrojů (např. uhlím), nebo naopak zvýší domácí spotřebu plynu v případě jeho nízkých cen na spotovém trhu. Evropská unie se naopak brání uzavírání dlouhodobých kontraktů, což ji vystavuje riziku výpadku dodávek a silného kolísání cen na spotových trzích. Bude rovněž s největší pravděpodobností platit (minimálně ve střednědobém horizontu) za dovoz plynu v průměru vyšší ceny, než velcí odběratelé v ostatních regionech světa.

Autorem je Jan Hošek. Názory v tomto příspěvku jsou jeho vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

Hošek, J. (2023): Vývoj na evropském trhu se zemním plynem, Globální ekonomický vývoj 03/2022, Česká národní banka

IEA (2022a): Gas Market Report, Q3 2022, July 2022, https://www.iea.org/reports/gas-market-report-q3-2022

IEA (2022b): Gas Market Report, Q4 2022, October 2022, https://www.iea.org/reports/gas-market-report-q4-2022

IEA (2022c): How to Avoid Gas Shortages in the European Union in 2023, December 2022, https://www.iea.org/reports/how-to-avoid-gas-shortages-in-the-european-union-in-2023

IEA (2023a): Background note on the natural gas supply-demand balance of the European Union in 2023, February 2023, https://www.iea.org/reports/background-note-on-the-natural-gas-supply-demand-balance-of-the-european-union-in-2023

IEA (2023b): Gas Market Report, Q1 2023, February 2023, https://www.iea.org/reports/gas-market-report-q1-2023

IEA (2023c): Europe’s energy crisis: What factors drove the record fall in natural gas demand in 2022?, March 2023, https://www.iea.org/commentaries/europe-s-energy-crisis-what-factors-drove-the-record-fall-in-natural-gas-demand-in-2022

Melling, Anthony J. (2010): Natural gas pricing and its future, Carnegie Endowment for International Peace https://carnegieendowment.org/files/gas_pricing_europe.pdf

Vobořil, David (2023): Klesající ceny plynu v Evropě způsobují nahrazování uhlí plynem při výrobě elektřiny, OEnergetice.cz, březen 2023, https://oenergetice.cz/nemecko/klesajici-ceny-plynu-v-evrope-zpusobuji-nahrazovani-uhli-ve-vyrobe-elektriny-plynem

Zeniewsky, Peter (2021): Despite short-term pain, the EU’s liberalised gas markets have brought long-term financial gains, IEA commentary, 22 October 2021. https://www.iea.org/commentaries/despite-short-term-pain-the-eu-s-liberalised-gas-markets-have-brought-long-term-financial-gains

Klíčová slova

zemní plyn, LNG, oil indexation

JEL Klasifikace

D40, D43, L10, Q40

[1] Výjimkou byla Čína, která začala ve větším měřítku uzavírat dlouhodobé kontrakty na dovoz LNG, zatímco dříve spíše využívala výhodné nákupy na spotovém trhu. Plyn nakoupený na základě dlouhodobých kontraktů pak Čína buď sama spotřebovává, pokud je cena na trhu nízká, nebo vrací na světový trh v případě vysokých cen (a nahrazuje jeho domácí spotřebu např. uhlím). Čína tak stále více funguje jako vyrovnávací prvek mezi globální poptávkou a nabídkou na trzích mnoha komodit, včetně LNG.

[2] Uváděné dovozní objemy jsou čerpány z celní statistiky Eurostatu a mohou být v některých případech nižší, než skutečné hodnoty, neboť v celních statistikách chybí údaje za některé země. Nicméně pro ilustraci trendového vývoje jsou údaje dostatečné.

[3] Dle Evropské komise se podíl ruského plynu na celkové spotřebě EU snížil ze 40 % v roce 2021 na méně než 10 % na konci loňského roku.

[4] Zatímco dodávky potrubního plynu do Evropy se dramaticky snížily, dovoz ruského LNG se naopak zvýšil a představoval v loňském roce 14 % celkového dovozu LNG do EU.

[5] Graf 4 se týká pouze dovozu potrubního plynu do EU27. Výsledky pro dovážený LNG jsou obdobné. Celková roční čísla jsou v absolutní hodnotě nižší, než uvádí např. Zeniewski (2021), což by se dalo vysvětlit tím, že celní statistika Eurostatu, ze které čerpáme údaje, uvádí pro EU27 menší dovozní objemy, neboť chybí čísla za některé velké země. Jejich kvalitativní vyznění je však obdobné.

Více zpráv k tématu Plyn - LNG, CNG, LPG

Poslední zprávy z rubriky Komodity:

Přečtěte si také:

Příbuzné stránky

- Zemní plyn - aktuální cena zemního plynu, graf vývoje ceny zemního plynu 1 MMBtu - 5 dnů - měna USD

- Zemní plyn - aktuální cena zemního plynu, graf vývoje ceny zemního plynu 1 MMBtu - 1 den - měna USD

- Zemní plyn - ceny a grafy zemního plynu, vývoj ceny zemního plynu 1 MMBtu - 17 let - měna USD

- Zemní plyn - ceny a grafy zemního plynu, vývoj ceny zemního plynu 1 MMBtu - 3 roky - měna USD

- Zemní plyn - aktuální cena zemního plynu, graf vývoje ceny zemního plynu 1 MMBtu - 2 dny - měna USD

- Zemní plyn - ceny a grafy zemního plynu, vývoj ceny zemního plynu 1 MMBtu - 3 měsíce - měna USD

- PXE - Zemní plyn - ceny a grafy PXE zemního plynu, vývoj ceny PXE zemního plynu 1 MWh - 1 rok - měna CZK

- PXE - Zemní plyn - ceny a grafy PXE zemního plynu, vývoj ceny PXE zemního plynu 1 MWh - 3 měsíce - měna CZK

- PXE - Zemní plyn - ceny a grafy PXE zemního plynu, vývoj ceny PXE zemního plynu 1 MWh - 3 měsíce - měna EUR

- Zemní plyn - ceny a grafy zemního plynu, vývoj ceny zemního plynu 1MWh - 1 rok - měna USD

- PXE - Zemní plyn - ceny a grafy PXE zemního plynu, vývoj ceny PXE zemního plynu 1 MWh - 3 roky - měna EUR

- PXE - Zemní plyn - ceny a grafy PXE zemního plynu, vývoj ceny PXE zemního plynu 1 MWh - 2 roky - měna EUR

Prezentace

03.03.2025 Xiaomi má úžasný fotomobil. Ti nejrychlejší…

27.02.2025 Ferratum: Banka budoucnosti v tvém mobilu?

24.02.2025 České firmy stále častěji místo banky…