Hvězdy Wall Street se při letošním propadu na finančních trzích nechaly zaslepit

Marko Kolanovic a John Stoltzfus, dva z nejhlasitějších burzovních býků na Wall Street, byli na začátku roku 2022 přesvědčeni o jedné věci - že Fed bude se svým plánem na zvyšovat úrokové sazby postupovat pomalu, velmi pomalu. Bez ohledu na to, že inflace již vyletěla na nejvyšší úroveň za čtyři desetiletí. Růst sazeb měl podle nich přicházet v tak malých krocích, že jej finanční trhy měly sotva pocítit. Proto Kolanovic z JPMorgan Chase předpovídal širokou rally, kdy index S&P 500 měl zakončit rok 2022 na 5 050 bodech. A Stoltzfus ze společnosti Oppenheimer byl ještě odvážnější a tipoval 5 330 bodů. Byli vedle o více než 1000 bodů.

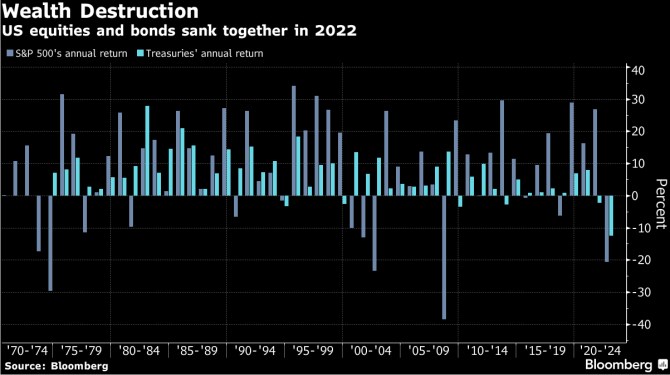

Tito dva muži se stali tváří slepé uličky Wall Street. Až na několik výjimek nedokázaly ani ty nejlepší a nejzářivější akciové a dluhopisové trhy docenit, jak inflace v roce 2022 otřese investičním světem. Nedokázali předpovědět, jak zareaguje Fed (sazby se zvyšovaly prudkým tempem) ani současný nejhorší pokles akcií a dluhopisů přinejmenším od 70. let 20. století.

V roce 2022 ztratilo 865 aktivně spravovaných akciových podílových fondů se sídlem v USA a s aktivy nad 1 miliardou dolarů v průměru 19 %. A klesly rovněž hedgeové fondy zaměřené na akcie. U dluhopisů (asi 200 fondů podobné velikosti) byl průměrný pokles 12 %. Většina z nich tak dopadla hůře než indexy, které tyto fondy používají jako benchmark pro měření své výkonnosti.

Mezi nimi vynikl největší podílový fond společnosti Western Asset Management — Core Plus Bond Fund. Ken Leech, investiční ředitel této společnosti, byl stejně jako Kolanovic a Stoltzfus přesvědčen, že Fed nebude pospíchat a počítal s tím, že v roce 2022 možná ani k žádnému zvýšení sazeb nedojde. Tento fond s 27 miliardami dolarů tak ztratil 18 % hodnoty a měl tak horší výkonnost než 99 % srovnatelných fondů.

„40 let býčího trhu s vámi udělá zvláštní věci,“ řekl William Eigen, investor do dluhopisů v JPMorgan Asset Management a jeden z mále těch, kteří svůj fond postavili tak, aby odvrátili budoucí pokles. Vrývá do mozku přesvědčení, která je těžké vymazat. Od konce osmdesátých let věřily tisíce obchodníků, investorů a analytiků tomu, že Fed vždy podpoří trhy v dobách turbulencí tím, že své plány na zvýšení sazeb omezí nebo je úplné zruší .

‚Jako přepadení‘

Na druhou stranu rozsah letošního poklesu bylo těžké předvídat. Leech i Stoltzfus v komentáři uvedli neočekávané otřesy v globální ekonomice, které se rezonovaly napříč trhy, jako Čína, která trvala na své politice Covid Zero a ruská invaze na Ukrajinu. "To, jakým způsobem se to stalo, bylo jako přepadení," řekl Stoltzfus v rozhovoru. „Byla tu Čína, bylo tu Rusku a pak jste měli proces, kdy Fed udělal to, co nakonec udělat musel."

Leech označil tento rok za „obzvláště náročný“, ale poznamenal, že výkonnost fondu se začala zlepšovat. V posledním čtvrtletí vzrostl o 3,6 %. „Vzhledem ke změnám v makroprostředí jsme provedli úpravy našich širokých tržních portfolií a věříme, že fond má dobrou pozici, aby těžil z globálního oživení,“ uvedl Leech v prohlášení.

Kolanovic poukázal na výkonnost širšího modelového portfolia napříč trhy, na které dohlíží. Letos vykázal kladný výnos, uvedl v prohlášení, díky dobrým sázkám na komodity a dluhopisy, které vyvážily špatné sázky na akcie. Před rokem on a tým JPMorgan předpovídal v roce 2022 určitý nárůst výnosů a uvedl, že výnosy 10letých státních dluhopisů se vyšplhají na 2,25 %. Ve středu večer se pohybovaly na 3,88 %.

Sázky na záchranu Fedem

Spoléhání na záchranu ze strany Fedu se zrodilo po poslední velké inflaci v USA. Vzhledem k tomu, že spotřebitelské ceny byly do poloviny 80. let opět stabilní, mohli se centrální bankéři soustředit především na podporu hospodářského růstu, pracovních míst, a tím i na podporu akcií a dluhopisů. To, že jsou tyto sázky mylné se v této nové éře vysoké inflace ještě zcela neprojevilo.

Eigen to vidí ve způsobu, jakým obchodníci neustále volají po „otočce Fedu“. Tato otočka znamená odklon od prudkého zvyšování sazeb a směrem ke snižování, které má odvrátit recesi. To vedlo k tomu, že během krátkých období růstu opakovaně zvyšovali ceny dluhopisů a akcií, které následně prudce klesly, když předseda Fedu Jerome Powell důrazně zopakoval, že Fed bude pokračovat ve zvyšování sazeb, dokud nebude inflace opět pod kontrolou.

Zasévání tržního zmatku

Powell také dělal chyby, které přispěly ke zmatku na trzích. V průběhu roku 2020 a po většinu roku 2021 neustále vyjadřoval přesvědčení, že prudký nárůst cen vyvolaný problémy v dodavatelském řetězci a stimuly ve výši bilionů dolarů jsou pouze přechodné a že do značné míry samy odezní. Tyto komentáře jen posílily přesvědčení investorů, že tu éra nízkých sazeb zůstane.

V červnu loňského roku sázel dluhopisový trh na to, že inflace se během příštích 12 měsíců zpomalí na zhruba 3 % a že v důsledku toho Fed bude muset do konce roku zvýšit svou referenční sazbu do konce roku 2020 pouze na zhruba 0,4 %. Inflace ale vyletěla až na 9 % a Fed zvedl svou klíčovou sazbu na více než 4 %, čímž položil základy pro širší selhání investorů napříč trhy.

Ale i přesto, jak těžce se kvůli podcenění inflace spálili, zůstávají mnozí z investorské komunity přesvědčeni, že Powell se přes všechny své řeči otočku nakonec udělá. Konsenzus trhu s futures naceňuje první snížení sazeb méně než pět měsíců po jejich posledním zvýšení. Historie přitom ukazuje, že mezera mezi zvýšením a snížením je obvykle více než dvojnásobná.

„Pokud jste byli bohatí a slavní do konce roku 2020, byli jste slavní díky nízkým sazbám,“ říká Andrew Beer, řídící člen Dynamic Beta, jehož burzovně obchodovaný fond letos vzrostl o 21 %, částečně díky sázce proti dluhopisům. "Vaše podnikání, vaše bohatství, váš úspěch byly spojeny s nízkými sazbami." Tvrdí, že kvůli tomu je pro investory, jako je například Cathie Wood, jejíž fond ARK Innovation již více než rok klesá volným pádem, těžké svůj přístup přehodnotit. Rostoucí sazby poškozují zejména technologické akcie kvůli jejich ziskům, které přijdou až v budoucnosti.

Jsou tu ale už určité známky toho, že převýchova Wall Street pomalu probíhá. Začátkem prosince, když začaly chodit předpovědi na příští rok, se mezi stratégy rychle vytvořil konsenzus, který byl nevídaný minimálně od roku 1999, a to, že index S&P 500 zaznamená roční pokles.

Mezi těmi, kteří snížili svá očekávání, je Drew Pettit, stratég Citigroup. I on byl v táboře, který předpovídal, že S&P skončí v roce 2022 nad 5 000 body, ale na konec příštího roku nyní počítá jen s 4000 body. „V budoucnosti bude dosažení zisků o něco těžší.“ Kolanovic také začal být na akciích medvědější. Jeho tým počítá s 4 200 body a Stoltzfus s 4 400 body. Ještě v létě Stoltzfus předpovídal, že trh smaže všechny roční ztráty a vyšplhá na svůj cíl 5 330 bodů, což by obnášelo 40% zisk za něco málo přes šest měsíců.

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Příspěvek při pěstounské péči 2022 - kalkulačka

- Ošetřovné 2024 - kalkulačka: celkem 6.399 Kč za 9 dnů ošetřovného při příjmu 40.000 Kč. O 27 Kč více než vloni.

- Hvězdy Wall Street se při letošním propadu na finančních trzích nechaly zaslepit

- Futures věští hluboký propad evropských trhů. Wall Street odevzdala letošní zisky, Japonsko v korekci - Diskuze, názory, doporučení a hodnocení

- Wall Street Games - aktuální a historické ceny kryptoměny Wall Street Games, graf vývoje ceny kryptoměny Wall Street Games - 2 dny - měna USD

- Wall Street 23.10. - trhy měly našlápnuto k největšímu letošnímu růstu, zastavila je Ebola

- Wall Street 23.9. - propad ropy stáhl trhy

- Wall Street 28.6. - trhy vymazaly úterní propady

- Wall Street 5.3. - nejistota přetrvává, trhy pro změnu v silných propadech, volatilita rychle roste

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory