Jak moc restriktivní je americká měnová politika?

Klíčové body

- Fed odhaduje neutrální úrokovou sazbu na 2,5 %.

- S ohledem na inflační tlaky bude třeba americké sazby dále zvýšit.

- Zásadní otázkou bude úroveň vrcholu sazeb Fedu v cyklu.

Jak moc restriktivní je aktuální nastavení měnové politiky? To je zcela zásadní otázka, kterou řeší naprostá většina centrálních bankéřů po celém světě. Nás bude v tuto chvíli zajímat především americký Fed, u něhož se spekulace o sazbách rozvířily nejen s ohledem na poslední inflační čísla, ale rovněž na listopadový report z trhu práce.

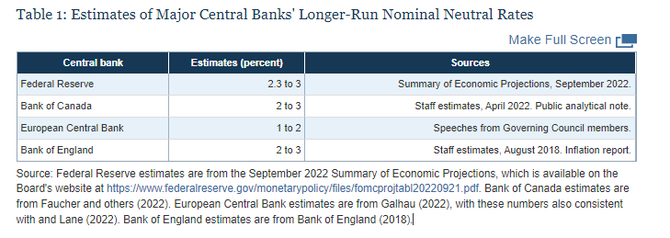

Fed se ve své nedávné analýze zaměřil na odhadovanou neutrální (nominální) sazbu americké, kanadské, evropské a britské ekonomiky. Z dostupných dat centrálních bank a komentářů centrálních bankéřů sestavil tabulku, včetně zdrojů, s odhadovanými úrokovými pásmy. U Fedu jde o 2,3-3 %, přičemž medián je 2,5 %, u ECB pak jde o pásmo 1-2 %. Neutrální nominální sazbou rozumíme sazbu, která ekonomiku nepodporuje ani neochlazuje.

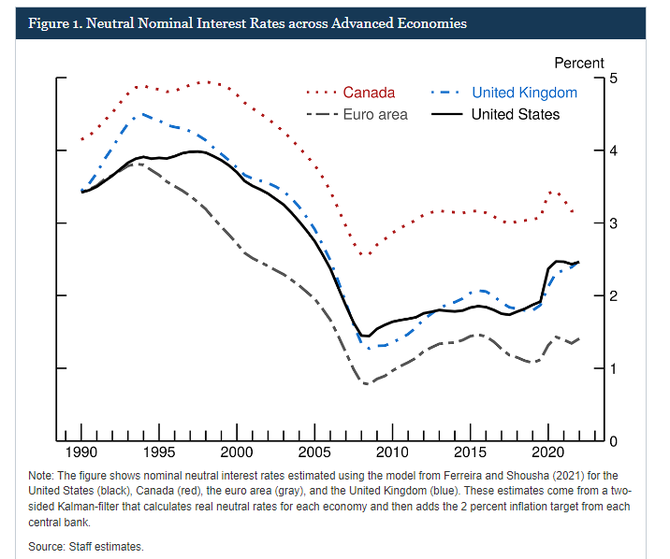

U sledovaných ekonomik se Fed zaměřil i na vývoj neutrální sazby v čase. Z grafu je vidět, že sazba vzrostla po finanční krizi a poté i po pandemii. U americké ekonomiky za předpokladu ukotvených inflačních očekávání vidíme, že přirozená reálná sazba dosahuje cca 0,5 %. V Evropě se dokonce dostáváme do záporu.

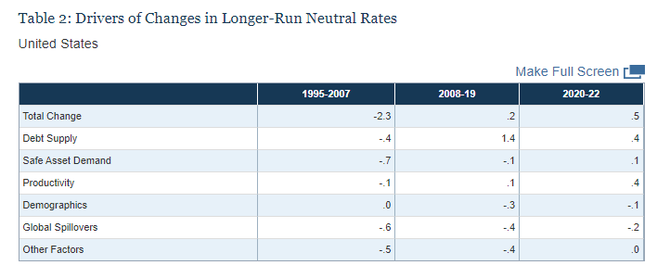

Při rozložení na komponenty v rámci modelu, se kterým Fed pracuje, je hlavní složkou růstu neutrální sazby od roku 2008 nabídka státních dluhopisů, což platí pro všechny sledované ekonomiky. Válku na Ukrajině pak Fed popisuje jako negativní šok produktivity, který při delším trvání může odhad sazby snížit. Obdobně může působit i nejistota spojená s geopolitikou a ekonomickým výhledem, Fed dokonce zmiňuje i klima, snižující poptávku po investicích a navyšující úspory.

S ohledem na aktuální nastavení amerických sazeb v pásmu 3,75-4 % vidíme, že se nacházíme nad úrovní odhadu nominální neutrální sazby na 2,5 %. Upravíme-li americké sazby o, stále relativně dobře ukotvená, dlouhodobá inflační očekávání na cca 2 %, dostáváme se do pásma 1,75-2 %, což je s ohledem na přirozenou reálnou úrokovou sazbu vyšší hodnota, tj. působící restriktivně. Pokud bychom však použili poslední hodnoty jádrového indexu výdajů na osobní spotřebu (PCE) na úrovni 5 %, vidíme opak. Toho si všímají i sami členové měnového výboru Fedu, a proto volají po nutnosti dalšího navyšování úroků, byť pomalejším tempem.

Již dříve jsme psali, že Fed bude podle nás zvažovat zvýšení sazeb minimálně na úroveň jádrového indexu výdajů na osobní spotřebu, ba dokonce možná nad ní. V současné situaci bychom tak hovořili o sazbách na 5 %, což zhruba odpovídá tržnímu výhledu spadajícímu do pásma 4,75-5 %. V prosinci se na tuto úroveň ještě neposuneme. Z posledních komentářů, včetně těch od guvernéra Powella, je jasné, že měnový výbor již neřeší otázku tempa zvyšování úroků, ale především jejich výši. A tu bude řešit s ohledem na příchozí inflační data. Pokud by se ukázalo, že jádrová inflace není silně zakořeněná a v průběhu příštích měsíců bychom viděli další pokles indexu PCE, tržní očekávání by mohla být splněna. V opačném případě by se vrchol amerických sazeb v cyklu mohl dostat až nad hranici 5 %.

Trhy se v závěru minulého týdne vezly na vlně přecenění americké výnosové křivky směrem dolů. Za tímto pohybem, jak jsme psali, stálo hned několik faktorů, přičemž spouštěčem byl tržní výklad výstupu guvernéra Powella a poté data o inflaci, konkrétně PCE, a aktivitě v sektoru průmyslu. V pátek odpoledne pak byla zveřejněna data z trhu práce, která ukázala především pokračující robustní vývoj mezd, čímž oslabení dolaru a pokles sazeb zkorigovala. Korekce však byla krátká, kurz americké měny se nakonec vrátil zpět nad hranici 1,0500 za euro a tržní sazby ukončily den na nižších úrovních, než byly ty otevírací. Například desetiletý nominální výnos klesl pod 3,5 % a reálný vinou poklesu o více než deset bodů až k 1,05 %. Nadále platí, že podmínky financování zůstávají citelně uvolněnější než na konci třetího kvartálu.

Zasedání Fedu je naplánované na středu 14. prosince. Do té doby se dočkáme ještě několika dat, která by mohla výhled úroků dále zformovat. Dnes bude klíčový index ISM sektoru služeb za listopad. Sledovat budeme zejména dílčí index cen. Jsou to právě jádrové ceny služeb, na které se Fed dle Powellových slov zaměřil, už jen proto, že tvoří většinu jádrového indexu výdajů na osobní spotřebu. V pátek nás pak ze segmentu cen bude zajímat index cen výrobců, a nakonec index Michiganské univerzity sledující inflační očekávání amerických domácností. Od představitelů Fedu se již komentářů nedočkáme, jelikož se ponořili do mediální karantény.

Jestliže výše zmíněná data naznačí další uvolnění inflačních tlaků, dolar by se mohl ocitnout pod výprodejním tlakem (po rezistenci na 1,0520 EURUSD vidíme další na 1,0740 EURUSD), zatímco tržní sazby by mohly dále klesnout. I přesto, že se signály ohledně slabších proinflačních tlaků množí, nepokládáme současnou situaci za natolik inflačně dobrou, aby Fed ve své úrokové rétorice jakkoliv povolil. Sledovat budeme především prosincovou prognózu, která by podle nás mohla trhy s ohledem na konečnou výši sazeb možná překvapit.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx aktuálně obchoduje za středový kurz 1,0573 EURUSD, dolarový index se pak nachází na hodnotě 104,23 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0439 do 1,0636 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 24,36 EURCZK, vůči dolaru za středový kurz 23,0 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 24,32 až 24,41 EURCZK, ve dvojici s dolarem od 22,93 do 23,33 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.