S jedním z nejdůležitějších finančních příběhů posledních 40 let to je trochu jinak

Jedním z hlavních finančních a ekonomických příběhů posledních desetiletí, který se nemalou měrou promítá i do akcií, je dlouhodobý pokles bezrizikových sazeb. Jenže oni se tu věci mají trochu jinak a jde o „detail“, který je pro trhy relevantní i dnes.

1. Skutečně bezrizikové výnosy: Pokud se podíváme na jakýkoliv graf s dlouhodobým vývojem výnosů desetiletých vládních dluhopisů v USA, vidíme vrchol dosažený ve vysokoinflačních sedmdesátých létech. A pak trendový pokles, který kulminoval v relativně nedávné době, kdy se výnosy pohybovaly extrémně nízko. Lze na tom něco rozporovat? Lze - onu bezrizikovost těchto „bezrizikových“ výnosů. Nemám přitom na mysli rizikovost spojenou se schopností americké vlády splácet své závazky. Ale to, čemu se říká časová prémie.

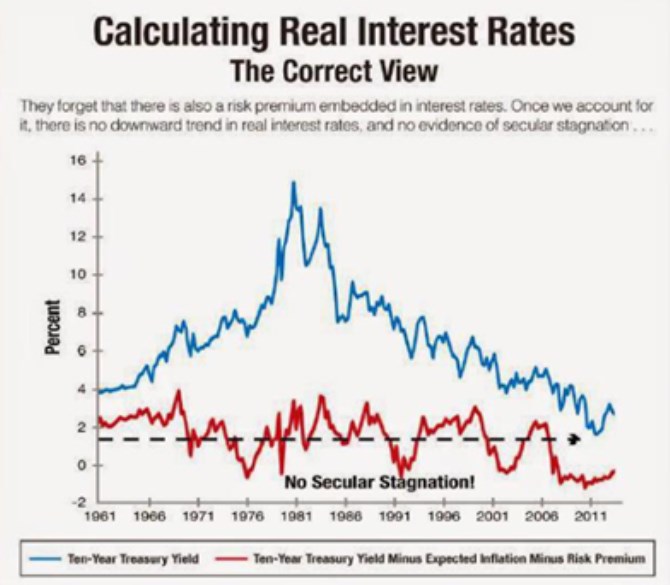

2. Historie vyznívající náhle jinak: Uvedeným tématem se dlouhodobě zabývá třeba ekonom David Beckworth a v následujícím grafu ukazuje, jak vypadá vývoj výnosů desetiletých dluhopisů tak, jak jsou. A jejich známý příběh srovnává s výnosy očištěnými o popsanou prémii (a inflaci). Tedy vývoj reálných HC bezrizikových výnosů:

Zdroj: David Beckworth

Zatímco u modré křivky vidíme jasný dlouhodobý cyklus, u červené žádný výrazný trend nenajdeme (oscilují kolem 1 - 1,5 %). Pan Beckworth navíc v jedné ze svých analýz ukazuje, že tyto HC výnosy poměrně přesně kopírují ekonomický cyklus. Pokud bychom u nich nějaký trend chtěli vyždímat, tak snad dochází k určitému poklesu po roce 2000 (graf neobsahuje posledních pár let).

Výše uvedené mimo jiné minimálně oslabuje teorii dlouhodobé stagnace (secular stagnation). O ní tu občas hovořím i já a točí se do značné míry kolem dlouhodobého přetlaku globálních (zamýšlených) úspor, který má za následek pokles jejich ceny. Tedy sazeb a výnosů. Pokud bychom ale za skutečnou cenu úspor brali reálné HC výnosy, pak tu žádný trendový pokles nevidíme. To, k čemu dochází, je „jen“ postupný pokles inflace a časové prémie u dluhopisů. Zítra se podíváme, jak to vše může souviset s akciemi a dalším vývojem na nich.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Trestní zákoník č. 40/2009 Sb.

- § 209 paragraf 209 - Trestní zákoník č. 40/2009 Sb.

- § 205 paragraf 205 - Trestní zákoník č. 40/2009 Sb.

- Ošetřovné 2024 - kalkulačka: celkem 6.399 Kč za 9 dnů ošetřovného při příjmu 40.000 Kč. O 27 Kč více než vloni.

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory