Kdo to koupí a proč jsou pro Fed data důležitější než bondy

O zhoršující se likviditní situaci na světových dluhopisových trzích jsme psali na začátku týdne. Ze srovnání několika vyspělých trhů nám ten americký ve výsledku vyšel jako jeden z těch likviditně „lepších“. V dnešním textu se zaměříme na poptávkovou stranu po bondech a na to, kolik času sledovanému trhu možná zbývá, než se dostane do vážnějších problémů.

Banka JPMorgan se ve svém nedávném reportu zaměřila na zcela zásadní otázku: Kdo nakoupí všechny americké státní dluhopisy? Tato otázka navazuje na zjištění ohledně změn držení těchto instrumentů na straně tří nejsilnějších nákupčích, a to Fedu, amerických bank a zahraničních investorů.

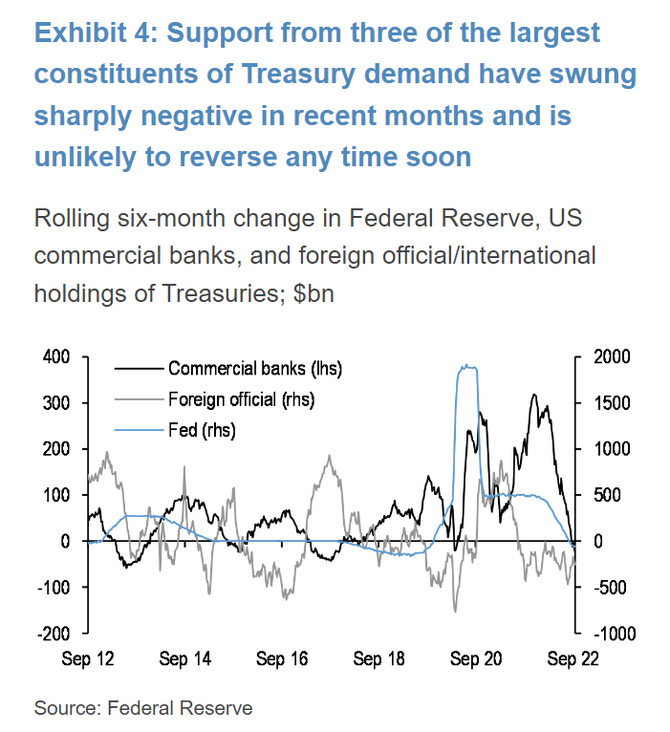

Graf níže reflektuje tři zmíněné subjekty a jejich šestiměsíční změnu dluhopisového portfolia. U Fedu banka odhaduje pokles od začátku roku o 180 miliard dolarů. U komerčních bank o 60 miliard dolarů, a to poté, co v roce 2020 a 2021 vzrostla expozice o více než 700 miliard. U zahraničních subjektů pak banka pracuje s poklesem objemu bondů o 50 miliard dolarů za posledních šest měsíců.

Důvody těchto změn jsou různé. Na straně Fedu jde primárně o běžící program kvantitativního utahování. Banky zase dávají přednost například depozitům u Fedu. To je navíc podpořeno i regulatorními opatřeními, která jim zvyšují náklady s případným navýšením objemu držených dluhopisů. U zahraničních investorů mohou být problémem například náklady na zajištění spojené se zvýšenou volatilitou. Na pozadí všeho pak stojí výhled dále rostoucích sazeb Fedu.

Morgani již dříve odhadli, že jednoprocentní navýšení držení amerických bondů v rukou zahraničních investorů vzhledem k americkému HDP vedle k poklesu výnosu o sedm bazických bodů. Absence tří nejsilnějších nákupčích, včetně těch zahraničních, je tak ze střednědobého rámce rizikem pokračujícího dluhopisového výprodeje.

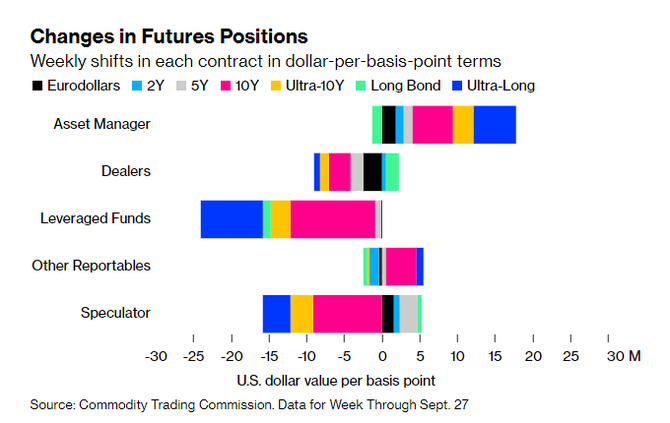

Podle posledních dat ohledně otevřených short a long pozic obdobně smýšlejí zejména hedgeové fondy. Ty dle reportu CFTC nejvíce navýšily čisté short pozice u desetiletých dluhopisů a u těch s nejdelší splatností. Přesně v opačném směru řídí svou strategii portfolio manažeři sázející na long pozice.

Silné naklonění trhu ke krátkým pozicím je rizikem potenciálního short squeezu. K němu by mohlo dojít například tehdy, pokud by Fed přehodnotil svůj výhled sazeb směrem k pomalejšímu navyšování a nižšímu odhadovanému vrcholu v cyklu. Ruku v ruce s tím by muselo jít výrazné zhoršení makro výhledu, pravděpodobně spojené s hlubokou recesí.

K takto popsané situace se Fed zatím nehlásí. Data jsou pro něj klíčová, stav dluhopisového trhu je, minimálně zatím, vedlejší. K tomu se přiklání i bývalý zaměstnanec Fedu a aktuální šéf research oddělení společnosti Piper Sandler Roberto Perli. Podle něj není americký bondový trh nefunkční, přičemž při současném tempu odsávání likvidity jsme minimálně sedm měsíců před potenciálními problémy. Dopady QT, které aktuálně běží měsíčním tempem 95 miliard dolarů, mohou být navíc zmírněny několika opatřeními.

Perli zmiňuje úpravu nástroje reverzního repa směrem k jeho nižší sazbě, která je nyní na 3,05 %, a snížení účastnického limitu na jeden subjekt. Vedle toho je možností i zvýšení sazeb z rezerv, a samozřejmě i navýšení depozitních sazeb u bank. Poslední dvě zmíněné by měly růst společně a dalším nárůstem sazeb Fedu. Depozitní sazby bank mají však nízkou betu, proto jsou upravovány mnohem pomaleji než sazby Fedu. Výsledkem je mimo jiné odliv peněžních prostředků do fondů peněžního trhu využívajících zmiňované reverzní repo.

K reverznímu repu se Fed doposud nevyjádřil ve smyslu, že by mělo dojít k jakýmkoliv úpravám. Faktem je, že nutnost vyšší RRP sazby už není tak akutní jako při zavedení, kdy měla zafungovat jako „floor“ krátkých sazeb. Dnes jsme dokonce svědky toho, kdy GC repo sazba a sazba SOFR jsou pod reverzním repem. Fed to neřeší, nemá proč. Naopak to potvrzuje, že v systému je stále dost likvidity.

Současná situace tak svědčí o tom, že Fed bude pokračovat ve zvyšování sazeb, které se podle nás posunou minimálně k hranici 4,5 %. Stav bondového trhu ho nikterak neomezuje, byť jeho kondice není úplně nejlepší. Rizikem, které musíme mít na paměti, je další citelné zhoršení likvidity vedoucí k problému, jako tomu bylo například v září 2019. Fed sice má nástroje, kterými by tomuto scénáři měl předejít, nelze se však stoprocentně spoléhat na to, že vše půjde podle plánu. Nejlepším příkladem je nedávný zásah Bank of England. Avšak do doby, než se něco „rozbije“, se bude měnový výbor Fedu soustředit primárně na zkrocení inflace.

Zdroj: Bloomberg, Reuters, CFTC, Piper Sandler

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.