Akcie a silný dolar, návrat inflace ke 2 % a tiché výpovědi - Perly týdne

V Číně se rozjíždí ESG investování, Boris Schlossberg z BK Asset Management popisuje, kterým akciím škodí a kterým prospívá silný dolar. K tomu dodává svůj pohled na Apple a některé další tituly. JPMorgan představuje predikce inflačního vývoje pro příští rok a na Yahoo se hovořilo o tichých výpovědích a neochotě vracet se do kanceláří.

V Číně jede ESG: Rozjezd ESG investování byl v Číně pomalejší, nyní ale nabírá na obrátkách. Tvrdí to Michelle Leung z Bloomberg Intelligence. Zatímco v roce 2020 na čínský trh vstoupilo méně než 20 nových ESG fondů, v roce minulém to bylo již více než 70 fondů a letos zatím asi 40. Tento vývoj koresponduje s vládními snahami o snížení celkového objemu emisí. A investoři se podle expertky domnívají, že sektory spojené s ESG jsou celkově méně ohroženy možnými politickými kroky vlády.

Leung poukázala na to, že řada čínských ESG fondů investuje do oceláren, tabákových společností, výrobců alkoholu, či těžařů uhlí. Důvod spočítá i v tom, že některé z těchto společností hodně investují do alternativních zdrojů energie. Těžební firma tak může mít i velké kapacity v oblasti obnovitelných zdrojů. Letos si přitom ESG fondy obecně nevedou zrovna dobře, podle expertky je to i důsledek konfliktu na Ukrajině a rostoucích cen energií. Mezi čínskými ESG fondy jsou nejpopulárnější akcie společností Tencent, Alibaba, Meituan, BYD, či některých bank.

Komu pomáhá silný dolar: Sílící dolar doléhá znatelně na každou firmu z USA, která nakupuje zdroje v dolarech a zároveň generuje velkou část tržeb v jiných měnách. Opak platí o společnostech, které prodávají v dolarech, ale nakupují v měnách jako je euro, či třeba japonský jen. Dolar je přitom nyní znatelně překoupený, ale Fed bude pravděpodobně ještě zvedat sazby a tudíž má americká měna prostor pro další posilování. Pro CNBC to uvedl Boris Schlossberg z BK Asset Management.

Investor popsal, že problém tak má například americká společnost, která prodává ve Francii, protože za ztržená eura dostává méně dolarů. Získat by ze současného prostředí na měnových trzích měly pak podle něj například firmy Expedia, Apple, či LVMH. Ta totiž generuje velkou část tržeb v USA, kde její trh navíc silně roste a nedoléhá na něj tolik vývoj reálných příjmů. U LVMH by mělo pomáhat i to, že na ní dříve hodně dolehla pandemie, a to zejména kvůli vývoji v Číně. Nyní se ale dá podle experta spekulovat, že pokud současný čínský prezident obhájí svou funkci, nastane uvolnění restrikcí spojených s pandemií, a tudíž k většímu otevření celého čínského trhu.

U Applu je podle Schlossberga měnový efekt investory značně ignorován. Čínská měna je totiž od dubna k dolaru už asi o 10 % levnější. Což pro tuto firmu znamená přínos na straně výrobních nákladů v Číně. Celkově expert považuje Apple za velmi atraktivní, a to i kvůli jeho novým produktům. Expedia je pak „sázkou na cestování“ a silný dolar jí prospívá kvůli zvýšenému zájmu Američanů o cestování do Evropy. Schlossberg přitom míní, že by mělo jít o dlouhodobější trend.

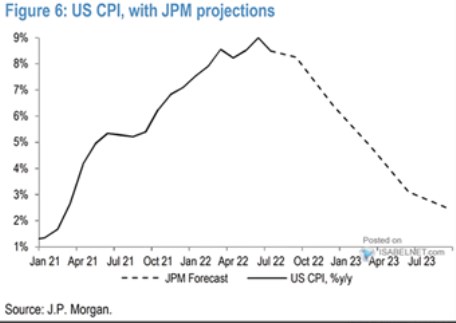

Inflace v příštím roce: JPMorgan v následujícím obrázku ukazuje vývoj americké inflace od počátku minulého roku a své predikce do konce roku příštího. Inflace se postupně zvedala z úrovní znatelně pod 2 % až nad 8 %. Podle JPMorgan by měla začít znatelně klesat v posledním čtvrtletí tohoto roku, na konci roku příštího by se měla dostat na 2,5 %:

Zdroj: Twitter

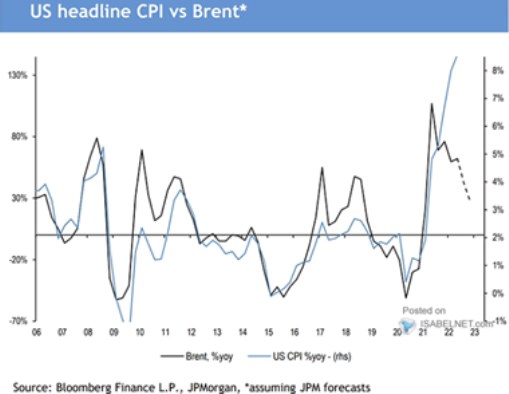

Druhý graf ukazuje vztah mezi celkovou inflací a cenami ropy Brent. Výraznější mezera se vytvořila například po roce 2010 či v letech 2017 – 2018. Nedosahovala ale ani zdaleka propasti, která panuje nyní. JPMorgan přitom na straně cen ropy počítá s dalším poklesem meziročního tempa růstu:

Zdroj: Twitter

Tiché výpovědi: Takzvaných „tichých výpovědí“ si všímají na Yahoo Finance. Jde o jev, kdy zaměstnanci odmítají dělat práci nad rámec svých povinností a „dělají jen naprosté minimum“. Yahoo cituje výsledky průzkumu od společnosti Gallup, podle kterých takto nyní ke svému zaměstnání přistupuje 50 % Američanů. A týká se to zejména mladší generace. Na Yahoo se následně diskutovalo o tom, jak může tento jev souviset s prací z domova, rostoucím tlakem na návrat do kanceláří a obecně se způsobem, jak jsou některé firmy vedeny. Včetně toho, jak jednají se svými zaměstnanci, jaký jim poskytují prostor pro růst a podobně.

V diskusi zaznělo, že například společnost Blackrock nyní požaduje, aby zaměstnanci pracovali z kanceláře minimálně 3 dny v týdnu, výjimky budou muset být schvalovány vedením firmy. Podle Yahoo chtějí ale zejména mladší lidé pracovat více z domova a „nechtějí se vracet“. Proti tomu ale stojí argumenty, podle kterých vede práce z domova k poklesu produktivity.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Více zpráv k tématu Inflace

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory