Současné trendy makroekonomického modelování v centrálních bankách

Prognostici po celém světě často slýchávají kritiku, že některé události nedokázali předpovědět a že jejich prognózy se nenaplňují. Je v přirozenosti lidské povahy vnímat negativní události daleko silněji, než ty pozitivní, a ve vzájemném kontextu: míru si všimneme, až když je válka, zdraví vnímáme, až když onemocníme, na vlastní úspěchy rychle zapomínáme, zatímco neúspěchy dlouho a hluboce analyzujeme. Lidský mozek se tak snaží z negativních událostí poučit a pro příště se jim vyhnout nebo se na ně přinejmenším připravit. To platí i při vnímání nenaplnění prognóz, ať už jsou to prognózy počasí nebo vývoje ekonomiky. Pestrost reálného světa přináší také události, které jsou svou povahou a rozsahem nepředvídatelné, a na jejichž dopady se není možné dopředu plně připravit, pouze se jim postupně přizpůsobit. V prognostickém jazyce pak roste míra „netrefení“ prognóz, kterou všichni silně registrujeme. Na druhou stranu jsou zde ekonomické zákonitosti, na které se spolehnout můžeme. Pokud například vidíme přehřátý trh práce, je možné očekávat, že jeho dopady do ekonomiky budou nějakou dobu trvat. V tomto textu si ukážeme, v jakých oblastech a souvislostech probíhá aktuální vývoj makroekonomických modelů, jejichž náplní práce je zachytit události, pro které existují silné ekonomické regularity. Dále také ukážeme, že centrální banky mají nástroje k tomu, aby se vypořádaly i s nepředvídatelnými událostmi. Zde se již ale nevyhneme určité míře nepřesnosti, kterou je třeba každou další prognózu snižovat s tím, jak přichází o dané události nová data.

Vyšlo v publikaci Globální ekonomický výhled – červenec (pdf, 1,7 MB)

Motivace

Příspěvek tohoto textu spočívá ve zmapování současných trendů v makroekonomickém modelování v centrálních bankách. Tato znalost je důležitá i pro rozvoj modelového aparátu v České národní bance. Revize měnověpolitických strategií, nástrojů a komunikace představují běžnou agendu centrálních bank, ECB i Fed mohou být uvedeny jako hlavní příklady. Souhrnně se dá říci, že současným hlavním trendem makroekonomického modelování v centrálních bankách je prohlubování modelových struktur v podobě zavádění vyšší heterogenity, nelinearit a specifik energetického sektoru pro zachycení dopadů klimatických změn, tj. obecně prohlubování mikrozákladů modelů. To je odrazem nadnárodních diskusí výzev, kterým současné ekonomiky čelí, byť tradičně nezapadají do teritoria expertíz centrálních bank. Dalším významným trendem je rozšiřování modelového aparátu s důrazem na komplementaritu modelů. Pro příklad můžeme uvést zavedení semistrukturálního modelu ECB-BASE do standardní prognostické praxe v ECB.

Nejdůležitější oblasti nové strategie pro vývoj modelů v ECB jsou detailně shrnuty v práci Paries a kol. (2021), která může sloužit jako inspirace i pro ostatní centrální banky. Její autoři identifikovali následující nejdůležitější oblasti pro vylepšení hlavních projekčních modelů v ECB: tvorba očekávání a její empirické ověření, analýza transmisních kanálů nestandardních opatření měnové politiky, zohlednění exogenních dlouhodobých trendů růstu, sladění ekonomických dopadů změn klimatu s frekvencí hospodářského cyklu a ošetření velkých šoků a nelinearit v odhadech modelů. Pokud jde o specifické oblasti pro další vývoj hlavních strukturálních modelů, patří mezi ně: komplementarita mezi nástroji měnové politiky, mikrozáklady vedlejších efektů nestandardních opatření a empirické ověřování jejich transmisních kanálů, použití pokročilých výpočetních metod pro zohlednění nelinearit a vícenásobných rovnováh a začlenění relevantní role pro dlouhodobé trendy. Vývoj nových modelů se zaměří na: zahrnutí heterogenity domácností a jejích důsledků pro transmisi měnové politiky, zohlednění příslušných dimenzí nelinearit v přenosu měnové politiky a specifikace externalit souvisejících se změnou klimatu a role politik zmírňování dopadů změny klimatu v globálním prostředí.

Také americký Fed pracuje na revizi svých nástrojů, předmětem diskuze jsou především podmínky a nástroje k naplnění duálního mandátu. V práci Altig a kol. (2020) byly vytyčeny důležité prvky budoucího směřování Fedu. Prvním je diskuze ohledně poklesu neutrální reálné úrokové míry a nejistota ohledně její budoucí úrovně a trajektorie, kdy její trvalé snižování implikuje méně „politického polštáře“ – menší prostor pro snížení sazby federálních fondů v případě poklesu neutrální reálné úrokové míry – a tedy větší pravděpodobnost, že zasáhne efektivní spodní mez (effective lower bound). Druhým prvkem je trvalé zaostávání inflace za inflačním cílem, což pravděpodobně vedlo k určitému poklesu dlouhodobých očekávání pod inflační cíl.[1] Třetí prvek analyzuje odhady dlouhodobé přirozené míry nezaměstnanosti v souvislosti s pandemickou krizí. Relativně velké změny v jejích odhadech spolu s obecnou nejistotou těchto odhadů činí její použití jako vodítka pro měnovou politiku ještě složitější, než tomu bylo v minulosti. Čtvrtým prvkem je diskuze ohledně slabšího vztahu mezi mezerou výstupu a inflací, tzv. plošší Phillipsova křivka. Mnoho modelů interpretuje sníženou citlivost jako, alespoň částečně, strukturální rys ekonomiky – to znamená, že skutečný koeficient spojující inflaci s mezerou reálné ekonomické aktivity ve strukturálních modelech ekonomiky je nižší – i když je možné, že tato snížená citlivost je naopak důsledkem úspěšné politiky Fedu při snižování inflace a ukotvení inflačních očekávání. Důležité je, že plošší Phillipsova křivka může ztížit snahy o směřování inflace směrem k jejímu cíli, ať shora, nebo zdola.

Makroekonomické modely velkých ekonomik a mezinárodních institucí a jejich vývoj

Evropská centrální banka používá pro prognózování dva základní modely: strukturální NAWM II a semistrukturální ECB-BASE, resp. ECB-MC[2]. Model NAWN II vznikl v roce 2018 rozšířením původního na mikrozákladech založeného modelu NAWM o finanční sektor (viz Coenen a kol. (2019)). Především došlo k zohlednění role finančních frikcí v propagaci ekonomických šoků, zachycení role sazeb bankovních úvěrů, ke zpřesnění transmise měnové politiky do ekonomiky eurozóny a k zachycení makroekonomického dopadu nákupů aktiv ECB. V současnosti probíhají práce na další aktualizaci tohoto modelu. Semistrukturální model ECB-BASE a jeho rozšíření (ECB-MC) jsou zcela nové, viz Angelini a kol. (2019). Důvodem zapojení semistrukturálního modelu je snaha o co nejlepší zachycení ekonomických vazeb mezi jednotlivými zeměmi eurozóny.

Box 1 – Možné způsoby vyhodnocování modelových změn

V současné lituretauře jsou preferovány následující způsoby vyhodnocování modelových změn. Analýza impulsních odezev je nejrozšířenějším analytickým přístupem k modelovým změnám. Bohužel se centrální banky i mezinárodní instutuce omezují pouze na tento typ analýzy, aniž by použily pokročilejší sady nástrojů. Jednou ze spolehlivých možností, jak prozkoumat vlastnosti nového modelu, je rozklad časových řad do příspěvků šoků (viz např. Brázdik a kol. (2020)). Tento nástroj umožňuje přehledný a ucelený náhled do modelové interpretace historického vývoje. Protože jsou modely v mnoha institucích využívané i jako prognostické nástroje, je vhodné rovněž zapojit nástroj historických simulací (viz např. Corrigan a kol. (2021)). Ten umožňuje kvantitativní vyhodnocení změny predikčních vlastností modelů přes výpočet střední kvadratické chyby předpovědi (RMSFE). Další možností je porovnání zveřejněných prognóz se skutečností. Takové porovnání je však částečně zavádějící, protože srovnává predikční vlastnosti různých modelů na různých vzorcích. Pokud tedy některý z modelů „prognózoval“ na více turbuletním období, dá se očekávat, že jeho predikční přesnost bude horší, i když se jeho predikční vlastnosti vylepšily.

Evropské komise rozvíjí strukturální modely QUEST a GM. Model QUEST se dočkal v roce 2008 už třetí verze (QUEST III), viz Ratto a kol. (2008), když byl rozšířen, aby lépe zachytil interakce mezi fiskální a měnovou politikou a aby bylo možné řešit širší škálu ekonomických a finančních otázek. Dále byly vytvořeny různé modelové verze modelu QUEST III, z nichž každá má specifické zaměření a regionální a odvětvové členění. Model QUEST III je plně odhadnutý na datech eurozóny a amerických datech s použitím bayesovských technik. Model GM pak vznikl v roce 2014 jako doplněk modelu QUEST na podporu analýz v oblasti makroekonomického dohledu, monitorování a prognózování, viz Croitorov a kol. (2017).

Hlavní modely Federálního rezervního systému tvoří strukturální EDO a semistrukturální FRBUS. Model EDO, viz Chung a kol. (2010), zahrnuje oproti jiným modelům dynamické stochastické obecné rovnováhy (DSGE) podrobnější členění domácích výdajů USA, zejména výdaje na bydlení a na zboží dlouhodobé spotřeby. Dalším výrazným rysem je zavedení dvou výrobních sektorů, pro rychle a pomaleji rostoucí průmyslová odvětví. EDO byl nedávno rozšířen tak, aby zahrnoval nezaměstnanost po vzoru Gali, Smets a Wouters (NBER, 2011). Semistrukturální model FRBUS, viz Flint a kol. (2014), je určen pro podrobnou analýzu měnové a fiskální politiky. Charakteristickým rysem ve srovnání s DSGE modely je schopnost přepínat mezi alternativními předpoklady o vytváření očekávání ekonomických subjektů. Dalším je míra detailu modelu: FRBUS obsahuje všechny hlavní složky produktové a příjmové strany národních účtů USA. Model od svého původního vývoje průběžně procházel změnami, aby se vyrovnal s vyvíjející se strukturou ekonomiky, včetně koncepčních revizí sektorových definic národních účtů.

Základním modelem Mezinárodního měnového fondu je semistrukturální GPM, který slouží k vytváření projekcí pro světový ekonomický výhled (WEO). Tento model byl postupně rozšiřován tak, aby bylo možné věrohodně zachytit vzájemné interakce mezi důležitými oblastmi globální ekonomiky, viz Carabenciov a kol. (2013). Kromě GPM byly vyvinuty dva klíčové DSGE modely: Globální ekonomický model (GEM), viz Laxton a Pesenti (2003) a Pesenti (2008), a Globální integrovaný monetární a fiskální model (GIMF), popsaný v Kumhof a kol. (2010). Další důležitou součástí modelového aparátu MMF je sada makroekonomických modelů nazvaná Flexibilní systém globálních modelů (FSGM; viz Andrle a kol., 2015), který je založen na modulárním přístupu a má semistrukturální podobu.

Centrální banka Spojeného království používá pro prognózování a makroekonomickou analýzu strukturální model COMPASS. Model je v provozu od roku 2013 a jeho další vývoj spočívá spíše v rozvoji infrastruktury a doplňujících modelů, jejichž funkcí je zaplnění mezer ve struktuře modelu COMPASS a zajištění křížové kontroly pro prognózy, viz Burgess a kol. (2013).

Modely kanadské centrální banky (BoC) tvoří strukturální ToTEM a semistrukturální LENS. Základní model ToTEM je specifický tím, že detailněji zachycuje trh nemovitostí a zadlužení domácností. Poslední verze ToTEM III, viz Corrigan a kol. (2021), tuto oblast dále rozvíjí v analýze, jak vyšší zadlužení domácností ovlivňuje citlivost spotřeby na úrokové sazby, a v posouzení dopadů regulace poměru úvěru k celkové hodnotě nemovitosti. Model LENS, viz Gervais a kol. (2014), je, ve srovnání s ToTEMem, založen více na empirických vlastnostech dat než ekonomické teorii a celkově poskytuje lepší prognostické vlastnosti. Má rovněž bohatší strukturu, což umožňuje analýzu širšího souboru problémů souvisejících s ekonomickým výhledem, je tedy důležitým doplňkem modelu ToTEM.

Modely australské centrální banky tvoří rovněž strukturální DSGE model a semistrukturální model MARTIN. Semistrukturální model MARTIN je používán od roku 2017 pro tvorbu scénářů a makroekonomickou analýzu, viz Cusbert a Kendall (2018).

Makroekonomické modely malých otevřených ekonomik a jejich vývoj

Centrální banky malých otevřených ekonomik mají většinou pouze jeden hlavní model (ať strukturální, či semistrukturální), přičemž tento většinou přizpůsobují vývoji v oblasti makroekonomického modelování.[3] Strukturální DSGE model České národní banky, nazvaný g3, zachycuje základní charakteristiky české ekonomiky prostřednictvím veličin, jako jsou ceny, mzdy a složky HDP v nominálním i reálném vyjádření. S ohledem na velkou otevřenost české ekonomiky je kladen důraz na zahraniční obchod, vývoj měnového kurzu a jeho efekty. Strukturální vazby v modelu umožnují poměrně detailní pohled na vztah nominálních veličin a reálné ekonomiky či na nabídkovou stranu ekonomiky v analyticky konzistentním rámci. Tento model byl naposledy rozšířen v roce 2020 (nyní g3+). Hlavní změny spočívají ve vyšším propracovaní zahraničního bloku (nyní čtvrtletní projekční model (QPM)), ve vložení energetického sektoru, zavedení heterogenity domácností a dalších drobnějších úprav, viz Brázdik a kol. (2020).

Strukturální model Švédské národní banky MAJA patří k nejpropracovanějším modelům malé otevřené ekonomiky patřících do třídy DSGE modelů. Jeho těžiště spočívá v zachycení obecně silných empirických vztahů mezi švédskými a zahraničními makroekonomickými proměnnými kvůli vysoké propojenosti místních trhů se zbožím a kapitálem s okolním světem. Za zmínku tedy stojí poslední rozšíření zahraničního bloku tohoto modelu na DSGE model dvou zemí, tj. eurozóny a ekonomiky USA, viz Corbo a Strid (2020).

Hlavním modelem Polské národní banky je semistrukturální NECMOD. Model obsahuje všechny hlavní transmisní kanály měnové politiky, dále explicitně zakomponovaná inflační očekávání, komplexní trh práce, fiskální politiku i heterogenní kapitálové statky. Tímto je schopen zachytit širokou škálu makroekonomických šoků i specifické charakteristiky konvergující ekonomiky, proto je hlavním prognostickým a simulačním nástrojem Polské národní banky. Vývoj tohoto modelu spočívá v rozšiřování jeho struktury a v odhadu jeho parametrů zachycujících aktuální ekonomické prostředí, viz Budnik a kol. (2009).

Rovněž Maďarská národní banka využívala semistrukturální model typu QPM nazvaný NEM, viz Benk a kol. (2006). V reakci na finanční a hospodářskou krizi v roce 2008 pak vyvinula nový model maďarské ekonomiky založený na filosofii DSGE modelů, viz Békési a kol. (2016). Hlavním záměrem vývoje tohoto modelu bylo odchýlení od hypotézy racionálních očekávání tak, aby se s očekáváními dalo pracovat flexibilně a pragmaticky. Oproti předchozím prognostickým modelům MNB obsahuje nový DSGE model heterogenní domácnosti a mechanismus finančního akcelerátoru představující finanční omezení firem.

Další velkou skupinou jsou modely centrálních bank ze zemí ležících v Africe, Asii či Austrálii a Oceánii. Ty většinou patří do skupiny semistrukturálních modelů (typu QPM) s jednoduchými zahraničními bloky (typu VAR modelů), které využívají výstupy z modelu GPM Mezinárodního měnového fondu. Výjimkou je například hlavní model Novozélandské centrální banky (NZSIM), který patří do skupiny strukturálních DSGE modelů, ovšem rovněž se zahraničním blokem typu VAR, viz Neroli a Reid (2017).

Modelový aparát centrálních bank v turbulentních dobách

Makroekonomické modely centrálních bank se v principu zaměřují na zachycení základních ekonomických vazeb pro hospodářský cyklus. Za tohoto předpokladu nejsou primárně konstruované na zachycení „nepředvídatelných“ a „mimo ekonomický systém stojících“ jevů. Nicméně centrální banky i ostatní instituce musí být schopné se s těmito jevy vypořádat, proto vytváří komplexní analytické aparáty mimo hlavní model (viz Box 2), jejichž výstupy jsou pak do základních modelů vloženy prostřednictvím expertních úprav. Tato část textu se primárně zaměří na nástroje, které centrální banky používají pro stanovení a vyčíslení dopadů neekonomických jevů s důrazem na nedávnou zkušenost s koronavirovou pandemií.

Reakce na nenadálé jevy se v podstatě liší jen kapacitními omezeními konkrétní instituce. Zatímco velké instituce typu ECB nebo Fedu jsou schopny v relativně krátké době aktivovat velké analytické kapacity na konstrukci ucelených modelových aparátů, menší instituce zpravidla reagují zpracováním parciálních analýz prostřednictvím nástrojů, které už mají k dispozici. Kapacitní omezení menších institucí a portfolio používaných nástrojů však nevylučují dosahování podobné přesnosti zachycení dopadů nepředvídaných jevů do ekonomiky. Tabulka 2 obsahuje některé vybrané práce na příslušná témata.

Box 2 – Systém pro prognózování a analýzu měnové politiky (FPAS)

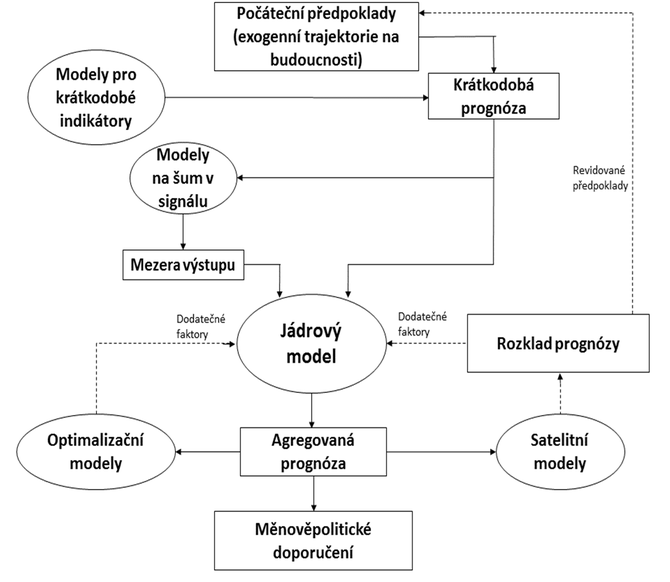

Většina centrálních bank tvoří prognózy v komplexních systémech zvaných FPAS (Forecasting and Policy Analysis System). Schematicky, na příkladu MMF, zachycuje celý proces Graf 1. V jádru celého systému stojí hlavní predikční model, který absorbuje veškeré informace dodávané experty. Jeho výstupem je pak integrovaná prognóza, která obsahuje všechny dostupné a relevatní (i neekonomické) informace pro prognózu. Graf 1 – Schéma systému pro prognózování a analýzu měnové politiky (doporučení MMF pro zajištění konzistence mezi používanými modely)

Mezinárodní měnový fond, americký Fed, Evropská centrální banka či Bank of England vytvořily během krátké doby celé platformy nástrojů pro zachycení událostí typu pandemie a klimatické změny. Např. MMF, Fed a Bank of England mají webové stránky, kde prezentují práce na příslušná témata. ECB zase vytvořila nadstavbu semistrukturálního modelu ECB-BASE pojmenovanou ECB-BASIR, která je schopná systematicky analyzovat a do prognóz konzistentně zachytit dopady koronavirové pandemie. V souvislosti s dopady změn klimatu na měnovou politiku vydala ECB komplexní zprávu, která zkoumá makroekonomická a finanční rizika změn klimatu a politiky zaměřené na zmírňování těchto dopadů.

Menší centrální banky zpravidla reagují přípravou parciálních analýz, jejichž výsledky jsou expertně vkládány do prognóz tvořených základním modelem. Vybrané příklady uvádí Tabulka 2. Bank of Canada vydala práci, ve které jsou analyzovány platební zvyklosti během koronavirové pandemie (Dahlhaus a Welte (2021)), a také práci zabývající se kvantitativní analýzou krátkodobých a dlouhodobých účinků různých politik omezujících obchod v přítomnosti globálních hodnotových řetězců a nadnárodních společností (Imura (2019)). V souvislosti se změnou klimatu vydala komplexní zprávu o tvorbě scénářů. Česká národní banka vydala komplexní analýzu dopadů pandemie na hlavní ekonomiky světa (Brůha et al (2021)) a rovněž analýzu dopadů klimatické změny na světovou ekonomiku (Motl a Tonner (2021)). Součástí pravidelných měnověpolitických zpráv jsou i parciální analýzy věnující se logistice a výrobním řetězcům, např. v Benecká (2021).

Závěr

Hlavním cílem tohoto textu bylo shrnout současné hlavní trendy v makroekonomickém modelování v centrálních bankách. Následující směry lze považovat za nejdůležitější: velké centrální banky a instituce většinou využívají více vlastních modelů, obvykle v kombinaci strukturálních a semistrukturálních. Jejich rozvoj odpovídá změnám, které v příslušných ekonomikách probíhají, a identifikovaným cílům těchto institucí. Směry rozvoje tak mohou být různé, např. ECB naposledy rozšířila strukturální model o finanční blok, model kanadské centrální banky je spíše rozšiřován ve směru trhu nemovitostí. Centrální banky malých otevřených ekonomik mají většinou pouze jeden hlavní model (ať strukturální, či semistrukturální), přičemž tento většinou přizpůsobují vývoji v oblasti makroekonomického modelování. Za zmínku stojí poslední rozšíření zahraničního bloku modelu Švédské centrální banky MAJA (2020) na DSGE model dvou zemí nebo vylepšení modelu České národní banky na model g3+. Velkým tématem pro všechny centrální banky bude pravděpodobně zahrnutí dopadů klimatických změn do jejich modelů, ale i postižení kumulace takových událostí, jako byla covidová krize, válečný konflikt na Ukrajině či jim předcházející problémy v globálních výrobních řetězcích.

V turbulentních dobách jsou velké instituce schopny relativně rychle aktivovat velký analytický potenciál, menší instituce zpravidla reagují tvorbou parciálních analýz s využitím již existujících nástrojů. Tyto analytické výstupy jsou pak použity jako expertní vstupy do základních makroekonomických modelů. Nicméně ani velké instituce nejsou schopny vytvářet a testovat nové modely v řádech týdnů, proto i ony jsou odkázány na použití parciálních analýz v případě, že vyčíslení dopadů nenadálých změn je potřeba udělat ve velice krátké době.

Autorem je Jaromír Tonner. Názory v tomto příspěvku jsou jeho vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

Viz publikace Globální ekonomický výhled – červenec 2022 (pdf, 1,7 MB)

Klíčová slova

Makroekonomické modelování, revize strategie, malá otevřená ekonomika, měnová politika

Klasifikace JEL

C5, E47, E52, E58, F4

[1] Dodejme, že toto poznání je zřejmě poplatné období před inflační vlnou v roce 2022.

[2] Za strukturální je obecně považován model teoreticky konzistentní (odvozený z mikroekonomických základů), např. dynamický stochastický model všeobecné rovnováhy (DSGE model). Za semistrukturální jsou považovány modely obsahující z velké části vztahy, které nejsou konzistentně odvozeny z ekonomické teorie, ale z empirických vlastností dat (např. Error Correction Modely). Poznamenejme však, že zde neexistuje přesná dělící linie, tj. DSGE modely mohou obsahovat i adhoc rovnice, semistrukturální modely zase mohou uvnitř obsahovat modely odvozené z mikroekonomických základů.

[3] Velkou skupinu tvoří modely centrální bank jednotlivých ekonomik v eurozóně. Jsou specifické společnou evropskou měnou, a proto nejsou v textu explicitně uvedeny. Komplexní přehled těchto modelů je možné najít v Paries a kol. (2021) v Tabulce 3.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Dividenda KOMERČNÍ BANKA - Dividenda Burza, Dividendy KOMERČNÍ BANKA 2020

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

- Kalkulačka paušální daně pro OSVČ s příjmy do 800 tisíc, porovnání se současným výpočtem daně

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.