Změna ekonomického režimu a akciový fundament

BofA predikuje pokles inflace, která se ale usadí kolem 3 %. Ve srovnání s předpandemickými standardy by šlo o znatelnou změnu ekonomického režimu ve srovnání s tím, na co jsme byli zvyklí před pandemií. A dnes se podíváme, co by změna mohla implikovat ohledně akcií.

1. Prémie a růst: Nejde mi o predikce sentimentu a krátkodobých pohybů cen akcií, ale o nějaký nástin fundamentu, tedy věcí určujících hodnotu. Pokud by se posunulo ekonomické prostředí zmíněným způsobem, mělo by to dopad na všechny tři pilíře akciového fundamentu – bezrizikové sazby, rizikové prémie a dlouhodobý růst ziskovost. U rizikových prémií by se dalo uvažovat o tom , že posun k 3 % inflaci, nedoprovázený žádným ekonomickým vlnobitím, by nakonec neznamenal nějakou velkou averzi k riziku. Možná spíše uklidnění ve srovnání se současnou volatilitou.

Na straně vývoje ziskovosti uvažme následující: Pokud by reálný růst dosahoval cca potenciálu (viz včerejší úvaha na toto témat) a inflace ona cca 3 %, máme nominální růst na cca 5 %. Zbývá už „jen“ odhadnout, jak by se měnil podíl zisků (obchodovaných firem) na celkových příjmech. Najdeme argumenty pro další růst podílu (pokračující automatizace, vysoká tržní síla firem...) i pro pokles (rostoucí vyjednávací síla práce, obrat v globalizaci...). Pokud půjdeme střední cestou, jsme i u zisků na oněch 5 % růstu.

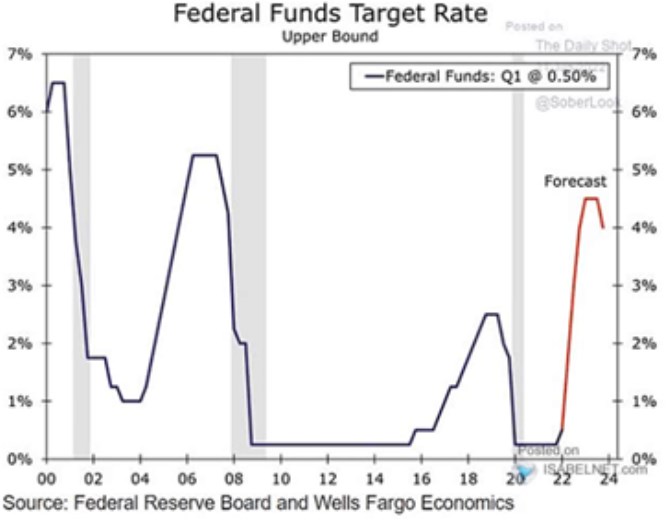

2. Bezrizikové výnosy: Možná nejvíce diskutované jsou bezrizikové sazby. Za ně jsou většinou používány výnosy desetiletých vládních obligací, jejich „základem“ jsou sazby krátkodobé a sklon výnosové křivky. Zastavme se krátce u sazeb krátkodobých: Průběžně tu ukazuji různé predikce, dnes se povídáme na ty od Wells Fargo. Podle nich by se sazby měly dostat na 4,5 % a pak celkem rychle zamířit směrem dolů:

Zdroj: Twitter

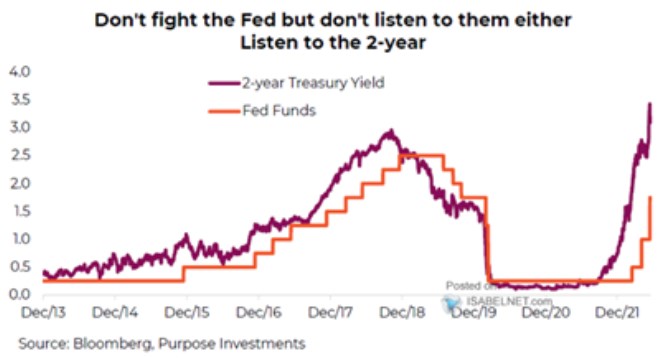

Řada analytiků a investorů si asi také všimla, že historicky byly pro sazby zajímavým predikčním indikátorem výnosy dvouletých obligací. Podle nich by se sazby měly dostat někam nad 3 %:

Zdroj: Twitter

Podobných odhadů je řada. Za extrémy můžeme považovat volání po růstu sazeb nad současnou inflaci (reálné sazby v plusu, nominální kolem 8 %) na straně jedné a názor, že již brzy si dá Fed přestávku, či dokonce otočí, na straně druhé. Rozptyl tedy slušný a není z tohoto pohledu divu, že se akciový trh chová dosti volatilně.

3. Vše dohromady: Dlouhodobější inflace kolem 3 % (či obecněji ne na cíli, ale ne vysoko nad ním) může v současné době vypadat jako uvěřitelný scénář – ne návrat k předpandemickému strandardu, ale také ne současný extrém. Tématu se ještě pověnuji, dnes už jen ukážu, jak se vše výše uvedené nějak hmatatelněji poskládá dohromady:

Dejme tomu, že bychom počítali s oním dlouhodobým růstem zisků na 5 %, výnosy dlouhodobých dluhopisů na stejné výši a rizikovou prémií na 5,5 %. Dejme tomu, že firmy by vyplácely dividendy odpovídající 55 % jejich zisků (tzv. výplatní poměr). Férové PE pak dosahuje hodnoty 10 (slovy deset): 55 % děleno požadovaná návratnost (5 % + 5,5 %) mínus růst (5 %). Pokud by růst dosahoval 6 % a bezrizikové výnosy 4 %, pak jsme na PE téměř u 16, což je cca současná hodnota. Více zítra.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory