čnBlog – Ekonomické dopady případného zastavení dodávek energetických surovin z Ruské federace do Evropy

Cílem analýzy je (i) načrtnout rámcový popis makroekonomických vazeb v souvislosti s případným výrazným omezením či úplným zastavením toku zemního plynu, ropy a dalších surovin z Ruska do Evropy, (ii) představit ochutnávku rodících se studií, které se snaží odhadnout potenciální ekonomické náklady tohoto rozhodnutí a (iii) prezentovat vlastní modelový scénář dopadů zastavení dodávek ropy, uhlí a zemního plynu z Ruska na ekonomiku eurozóny. Souhrnně lze říci, že zastavení dodávek zejména zemního plynu by v evropských ekonomikách působilo stagflačně, resp. slumpflačně. Závěrem shrnujeme obecná doporučení pro minimalizaci negativních dopadů případného zastavení dodávek plynu z Ruské federace.

Úvod

Zvažované zastavení dodávek zemního plynu a dalších komodit z Ruské federace do EU představuje pro představitele EU konflikt mezi politickými a ekonomickými zájmy. Z politického hlediska by měl být dovoz z Ruska snížen na minimum, aby se omezily příjmy Ruska a snížila se tak jeho možnost financovat válku na Ukrajině [1]. To by ale přineslo obrovské ekonomické ztráty i mnohým zemím Evropské unie, které jsou na dovozu těchto komodit velmi závislé. Odhady těchto ztrát se přitom diametrálně liší podle toho, zda je hodnotí politici nebo zástupci výrobní sféry. Na dopady úplného zastavení dodávek ruského plynu do EU jsou různé názory i mezi renomovanými ekonomy. Politici většinou považují embargo na dovoz ruských surovin do EU za nutné a díky úsporám (jak v průmyslu, tak v domácnostech) a náhradě ruského plynu zvýšenými dodávkami potrubního plynu z Norska a Alžírska a LNG z Kataru a USA i za zvládnutelné. Naopak mnozí zástupci podnikatelské sféry se obávají v případě omezení dodávek důležitých energetických surovin o samotnou existenci svých firem. Některé „nedůležité“ výroby by se musely zastavit, nebo silně omezit provoz. Firmy se tak již teď snaží prokázat, že právě jejich produkce je důležitá pro kritickou infrastrukturu. Objevují se i názory, které hovoří o možném rozkladu společnosti v důsledku sociálního neklidu silně zasažených skupin obyvatel, sužovaných již teď vysokými cenami energií, nebo o rozkolu EU s tím, jak se jednotlivé země budou snažit zajistit si potřebné dodávky energií na úkor jiných.

Citlivost evropských zemí na výpadek dodávek zemního plynu z Ruska

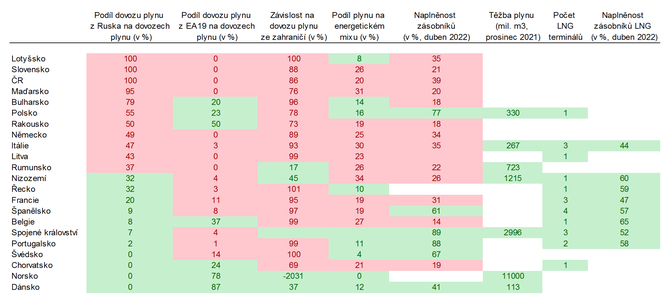

Zastavení dodávek plynu by představovalo pro některé evropské země větší problém než pro jiné. Je nutné zohlednit více faktorů než jen prostý podíl dovozu plynu z Ruska na celkových dovozech. Tabulka 1 ukazuje některé z nich, přičemž platí, že více červených polí naznačuje větší zranitelnost země v případě omezení dodávek ruského plynu. Interpretaci lze ilustrovat na příkladu Polska a Maďarska. Polsko mělo v roce 2019 více než poloviční přímý podíl dodávek plynu z Ruska. Postupně zvyšovalo dovoz od ostatních partnerů v eurozóně, avšak původ tohoto zemního plynu je z drtivé většiny rovněž z Ruska. Význam plynu v polské ekonomice je spíše nižší, naplněnost zásobníků je aktuálně velmi vysoká. Země navíc má i vlastní LNG terminál a vlastní těžbu. Maďarsko je v podstatně horší situaci. Jeho závislost na ruském plynu je téměř 100 %, podíl plynu v energetickém mixu vysoký, naplněnost zásobníků nízká a možnosti diverzifikovat dodávky plynu minimální.

Tabulka 1 – Důležité faktory, ovlivňující zranitelnost evropských zemí v případě omezení dodávek plynu z Ruska

Zdroj: Eurostat, Bruegel, Bloomberg. Pro Rakousko je první a druhý ukazatel odhad podle literatury, Rakousko strukturu nezveřejnilo. Některá data za LNG zásobníky nejsou dostupná. Rozdělení do skupin zelená/červená je dle distribuce hodnot.

Evropské země samozřejmě podnikají celou řadu kroků, aby nepříznivou situaci zvrátily. V první řadě se snaží zajistit si dodávky plynu z jiných zdrojů. Polsko urychluje dostavbu připojení na plynovod z Norska. Bulharsko připravuje co nejrychlejší napojení na plynovod TAP (z Ázerbájdžánu přes Turecko do Řecka a Itálie), zatímco Řecko chce zvýšit kapacitu svých zásobníků a LNG terminálů. Itálie uzavřela nový kontrakt na dodávky plynu z Alžírska. Aby bylo možné využít velkou kapacitu španělských LNG terminálů, plánuje se zvýšení aktuálně nedostatečné kapacity plynovodu, který spojuje Španělsko s Francií. Podle údajů Financial Times se v Evropě plánuje výstavba nebo modernizace asi 23 terminálů pro příjem, uskladnění a regasifikaci LNG, přičemž některé budou dokončeny již tento rok. Využije se při tom i technologie plovoucích terminálů, jejichž doba realizace je oproti klasickým terminálům podstatně kratší (1 až 2 roky). Země, které nemají z geografického pohledu možnost přímého přístupu k terminálům LNG, spoléhají více na vytvoření dostatečných zásob plynu v zásobnících a na uzavření kontraktů s partnery v Evropě. Řada zemí (např. Německo) musí navíc v první řadě zajistit dostatečnou kapacitu v zásobnících, které jsou v soukromých rukou. Část zásobníků v Evropě přitom vlastní i ruský Gazprom, který úroveň jejich naplnění udržuje již od loňského roku na minimu. Na to aktuálně reagovaly německé orgány převzetím dočasné kontroly nad firmou Gazprom Germania (do konce září). Byla rovněž schválena legislativa umožňující znárodnění ruských firem. Německá vláda také vyčlenila v rozpočtu částku 2,94 mld. EUR na pořízení čtyř plovoucích terminálů pro dovoz zkapalněného zemního plynu, a to do roku 2024. Minimálně jeden z nich má být v provozu už letos.

Navzdory přípravám se však řada zemí může ocitnout ve složité situaci, pokud by došlo k zastavení dodávek plynu z Ruska před doplněním zásobníků. Klíčová bude hlavně zima 2022/2023. Stávající kapacity LNG terminálů a další plynovody nejsou aktuálně dostačující pro vykompenzování většího propadu dodávek z Ruska. Většina institucí odhaduje, že bez problémů se dá rychle nahradit asi 2/3 dodávek ruského plynu. Scénáře IEA nebo EK počítají s klíčovou rolí dodávek LNG a s vyšším využitím obnovitelných (solárních a větrných) zdrojů. Část výpadku by mohlo nahradit i vyšší využití bioplynových stanic nebo úspory díky vyššímu využití zateplení objektů a instalace tepelných čerpadel. Zbývající část poptávky po plynu by ale nemohla být v krátkém horizontu uspokojena a muselo by dojít k omezování dodávek plynu na základě regulačních stupňů. Například think-tank Bruegel (2022) je ve svých odhadech poněkud optimističtější a očekává, že Evropa by musela snížit poptávku jen o 10-15 %, což by mělo být snáze dosažitelné. Podle aktuálních zpráv již nyní ke snižování spotřeby ze stran domácností dochází.

Makroekonomické vazby a souvislosti

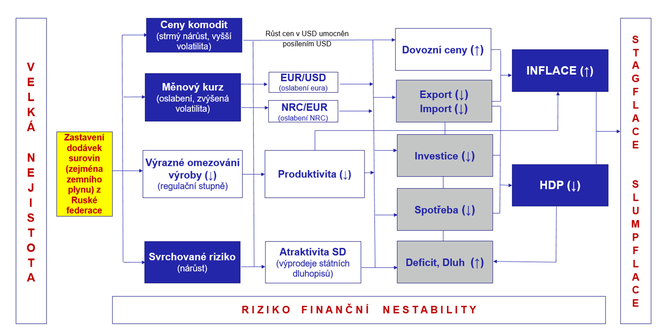

Zastavení dodávek zemního plynu z Ruska by pro některé evropské ekonomiky, silně závislé na tomto dovozu, působilo ve viditelně stagflačním, resp. slumpflačním směru. Ze spektra komodit dovážených do EU, zejména do zemí s vyšším zastoupením průmyslu na HDP, by reálnou ekonomiku především zasáhlo případné náhlé zastavení dodávek zemního plynu. V o něco menší míře by na ekonomickou aktivitu negativně působilo zastavení dodávek ropy, uhlí a připadně dalších komodit. Nedostatek těchto surovin by mohl být způsoben jednostranným aktem Ruska, nebo mezinárodního společenství z titulu dalších uplatňovaných sankcí souvisejících s invazí Ruska na Ukrajinu. Výrazný růst nákladů z titulu náhlého omezení nabídky klíčových komodit, především energetických a z části i potravinářských, by v postižených zemích působil jako silný proinflační faktor a celkově ve stagflačním, potažmo slumpflačním směru (Graf 1). Náhlé zastavení dodávek plynu a ropy z Ruské federace by vyvolalo (vedle všeobecného nárůstu nejistoty) jak skokový nárůst cen zemního plynu a dalších surovin na komoditních trzích, tak i simultánní oslabení měnových kurzů postižených zemí (odraz negativního sentimentu na devizových trzích a výprodeje aktiv investory považovaných za více riziková), tj. eura k dolaru, resp. nerezervních měn zemí EU oproti euru. Tyto cenové vlivy by se dále propsaly skrze nárůst dovozních cen do domácí inflace, přičemž nárůst dolarových cen komodit by byl posílením dolaru vůči nerezervním měnám zemí EU ještě umocněn.

Graf 1 – Zastavení dovozu surovin z Ruska do Evropy: přehled základních makroekonomických vazeb

Zdroj: Autoři.

Pozn.: NRC – nerezervní měny zemí EU

Snížená dostupnost zemního plynu by v jednotlivých přímo postižených ekonomikách vedla k uplatnění krizových scénářů, například v podobě aplikace regulačních stupňů na odběr zemního plynu. Země, kterým by dodávky zemního plynu omezeny nebyly, by se dle dohodnuté vzájemné výpomoci mezi zeměmi EU (aplikace principu solidarity[2]) snažily postiženým zemím částečně poskytnout, a tak by ve svém důsledky byly částečně postiženy také. V rámci dané země by nejvíce a nejrychleji dopadly důsledky omezení v dodávkách zemního plynu na velkoodběratele, naposledy by se omezení dotkla maloodběratelů (domácností). Síla přenosu na zákazníky by závisela jak na naplněnosti zásobníků, tak na zprovoznění alternativního nákupu plynu mimo Rusko, resp. částečné či plné aplikaci alternativ ve výrobě.

Nedostatek vstupů do produkce v důsledku zastavení dodávek zemního plynu z Ruska a nemožnost využití jiných alternativ by vedl k omezování výroby, přičemž pro některé průmyslové podniky by to mohlo být i likvidační. Tento vývoj by se projevil skrze pokles produkčních kapacit do nižšího potenciálu (nabídky), růstu cen (energetických) vstupů a působil by jako další proinflační faktor. Zhoršená očekávání by následně omezila podnikové investice a přes negativní důchodový efekt odrážející nižší disponibilní příjmy by posléze poklesla i spotřeba domácností. Pokles zahraniční poptávky a domácí průmyslové produkce by vedl ke snížení vývozu. Oslabená domácí poptávka spolu s výrazným snížením dodávek především klíčových surovin by se promítla i v poklesu dovozu.

Nárůst svrchovaného rizika a výprodeje vládních dluhopisů zejména u nečlenských zemí eurozóny by vedly k nárůstu dlouhodobých úrokových sazeb a potažmo zvýšení nákladů na obsluhu dluhu. To by ve snaze kompenzovat vzniklé ekonomické škody a zmírnit výrazný propad HDP snižovalo prostor pro více uvolněnou fiskální politiku vlády, jejíž příspěvek by byl v tomto případě i nadále kladný. Prostor pro výraznější fiskální expanzi by byl rovněž omezen v důsledku propadu daňových příjmů veřejných rozpočtů.

Odhady mezinárodních a národních institucí

Mezinárodní měnový fond (2022) připravil dva ilustrativní scénáře úplného výpadku dodávek ruského plynu. První počítá s nulovými dodávkami z Ruska jen v průběhu nadcházející letní sezóny. V tomto případě by dodávky ostatních tradičních dodavatelů a pravděpodobný zvýšený dovoz z jiných zdrojů pokryly běžnou evropskou spotřebu a výpadek ruských dodávek by se projevil jen na nižším naplnění zásobníků před zimou. Pokud by ale výpadek trval i v průběhu příští zimy (druhý scénář), projevil by se na evropském trhu silný nedostatek plynu a muselo by dojít k významnému omezení běžné spotřeby. To by mělo velký negativní dopad do ekonomické aktivity v EU, i když jeho vyčíslení je obtížné. Aktuální nedostatek na trhu by navíc závisel na mnoha dalších faktorech, jako jsou počasí nebo specifická vládní opatření pro jednotlivé země.

Konkrétní dopady by se lišily podle jednotlivých zemí v závislosti na tom, jak je daná země na (ruském) plynu závislá (domácnosti i firmy). Dalším rozdílem napříč jednotlivými zeměmi je schopnost průmyslu nahradit plyn jinými zdroji nebo do jaké míry je možné nahradit produkty, náročné na spotřebu plynu, jinými produkty (tuzemskými nebo dovezenými). Odhady negativních dopadů do HDP jednotlivých zemí se pohybují v rozmezí od -1 % až do -6 % (v případě Německa).

Stagflační vyznění přináší i studie Bundesbanky (2022). Ta ve své dubnové Zprávě uvádí simulace dopadů úplného embarga na dovoz energetických surovin z Ruska. Na standardně modelovaných negativních dopadech do HDP eurozóny a Německa se podílí tři důvody:

- Vysoké ceny komodit způsobí nižší disponibilní příjem domácností a tedy omezení soukromé spotřeby.

- Nižší zahraniční poptávka silně sníží německý čistý vývoz.

- Zvýšená nejistota povede ke snížení investic v průmyslu a k dalšímu omezení soukromé spotřeby.

Standardně modelované dopady ukazují na snížení HDP v eurozóně v důsledku války na Ukrajině a embarga na dovoz surovin z Ruska v každém z let 2022 až 2024 o cca 1,5 %. Pro Německo vycházejí ztráty HDP výraznější. Se započtením fiskálních kompenzací přibližně 2 % v letošním roce a přes 3 % v následujících dvou letech. Nicméně úplné zastavení dodávek z Ruska by vedlo k přídělovému systému v průmyslu, jehož následky standardní modely nezohledňují. Dodatečné výpočty tedy navíc počítají se scénářem, že by výpadek ropy, plynu a uhlí činil v zasažených sektorech 40 % od druhého čtvrtletí do konce letošního roku a nebylo by možné ho v letošním roce nahradit. Uvažovány jsou dále dvě varianty. Mírnější varianta předpokládá, že jsou zasaženy jen firmy v energetickém sektoru. Pokles německého HDP by v tomto případě byl v letošním roce větší o 1 p. b. Pokud by byly zasaženy i další průmyslové firmy, náročné na spotřebu primárních energií, dodatečný pokles by byl větší o 3,25 %. Oproti základnímu scénáři březnové zprávy ECB by tak mohl být letos HDP Německa nižší až o 5,1 % (což by znamenalo meziroční pokles o 2 %), v dalších dvou letech přibližně o 3,5 %. Významný by byl i dopad na inflaci. Ta by byla v Německu vyšší po delší dobu (oproti březnovému scénáři ECB o 1,6 p. b. letos a o 2 p. b. v roce 2023). V menší míře by zvýšená inflace přetrvala i v roce 2024 (o 0,9 p. b.). U HDP je nejistota odhadů symetrická na obě strany.

Náš scénář dopadů případného zastavení dodávek energetických surovin z Ruska do Evropy

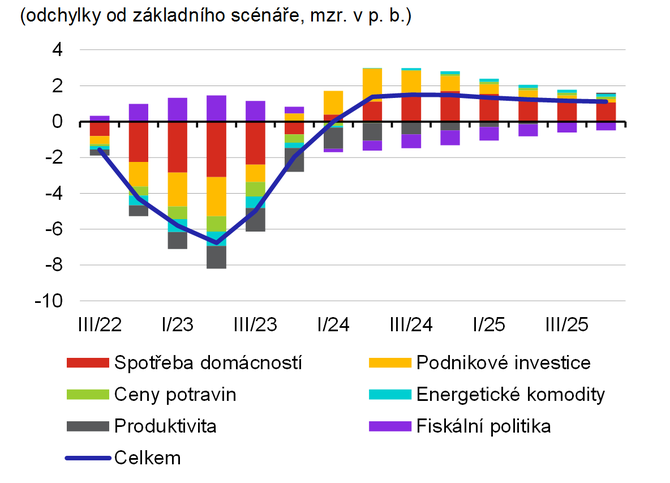

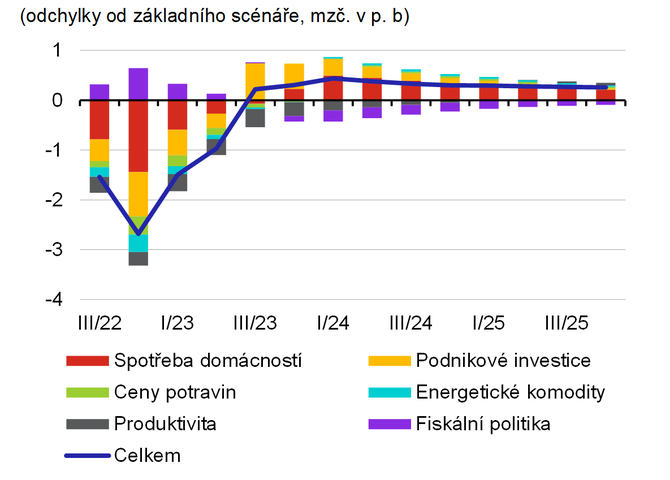

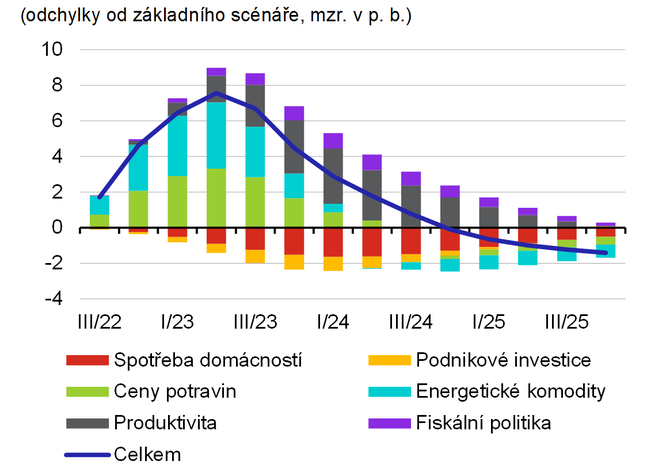

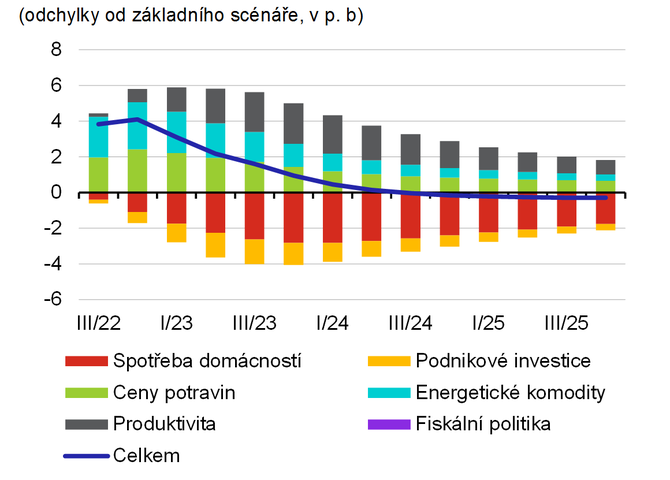

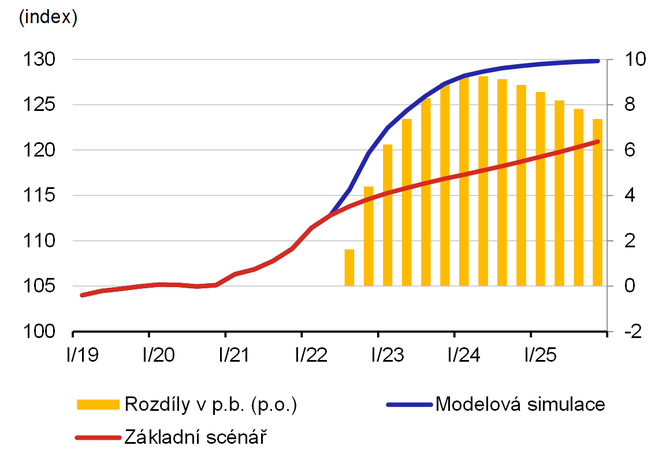

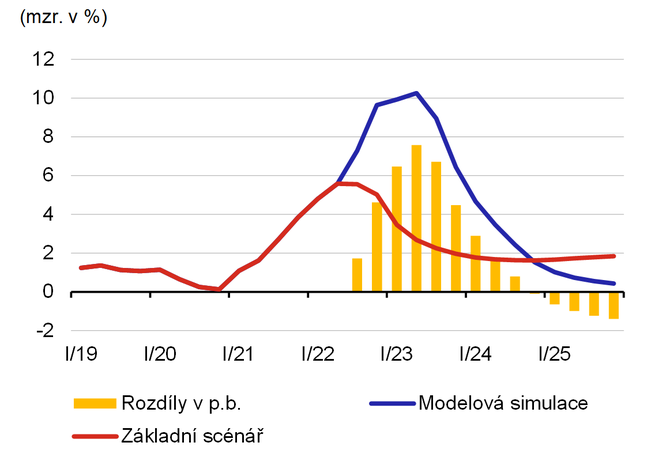

Nad rámec výše uvedených odhadů zahraničních studií byla rovněž provedena vlastní komplexní simulace prostřednictvím globálního modelu NiGEM[3]. Tato modelová simulace předpokládá zastavení dodávek energetických komodit z Ruska do Evropy od třetího čtvrtletí 2022 (Grafy 2, 3 a 4). Spotřeba domácností by poklesla v důsledku negativního sentimentu spotřebitelů a propadu disponibilních příjmů. To by odráželo výrazný nákladový šok, pramenící z prudkého nárůstu cen energických komodit. K nejvyššímu nárůstu by došlo ve čtvrtém čtvrtletí 2022 u ceny zemního plynu, v menší míře by pak vzrostla i cena ropy a uhlí. Ve vyšších cenách by se projevila omezená nabídka surovin včetně vysokých přepravních nákladů v důsledku jejich dopravy ze vzdálenějších destinací. Zvýšená nejistota, doprovázená prudce rostoucími cenami vstupů a jejich nedostatkem, by se rovněž projevila v dočasném poklesu podnikových investic. Vysoké ceny energií na horizontu prognózy by také vedly k prudkému nárůstu cen potravin (Graf 3), které by navíc odrážely výpadky produkce a vývozu obilovin, olejnin a hnojiv z Ukrajiny i Ruska. Vysoké a perzistentní nákladové cenové tlaky by měly začít pozvolna odeznívat až ve druhé polovině příštího roku. Výpadek vstupů do produkce by vedl – vzhledem k jejich nemožnosti nahradit je v blízké době jinými alternativami – k poklesu produktivity. Výrazný propad reálné ekonomické aktivity by byl v menší míře tlumen více uvolněnou fiskální politikou prostřednictvím zvýšení spotřeby a transferů ze strany vlády, jejichž cílem by byla částečná kompenzace vyšších nákladů domácnostem a podnikům. Na převažující sillné inflační tlaky by ECB reagovala zpřísněním měnové politiky[4] (Graf 4).

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

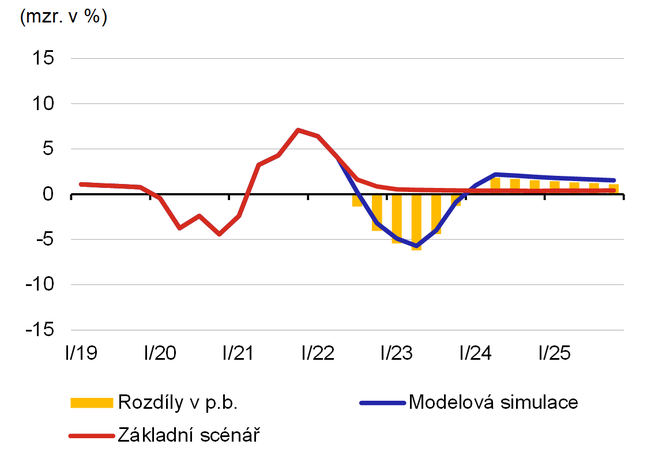

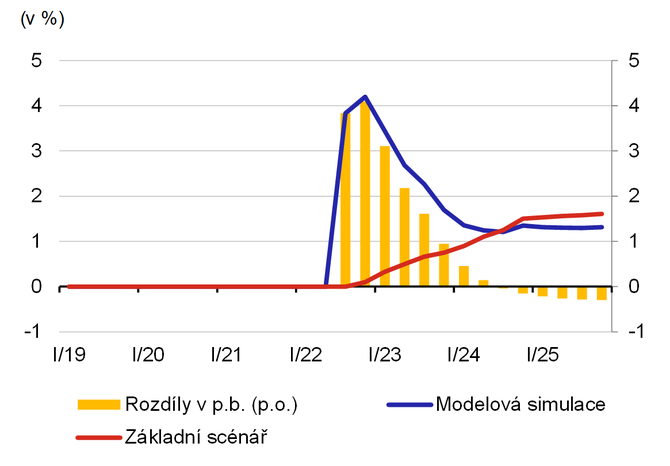

Graf 3 – HICP eurozóny

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 4 – Úroková sazba ECB

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

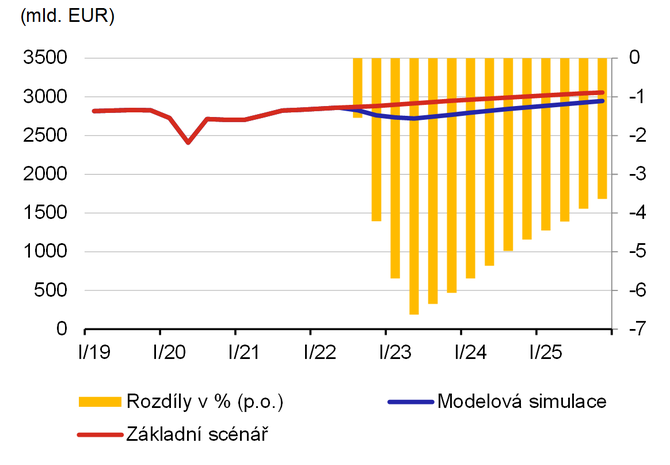

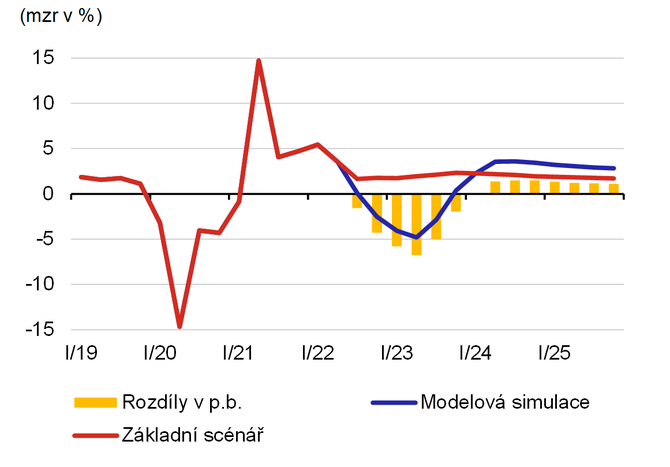

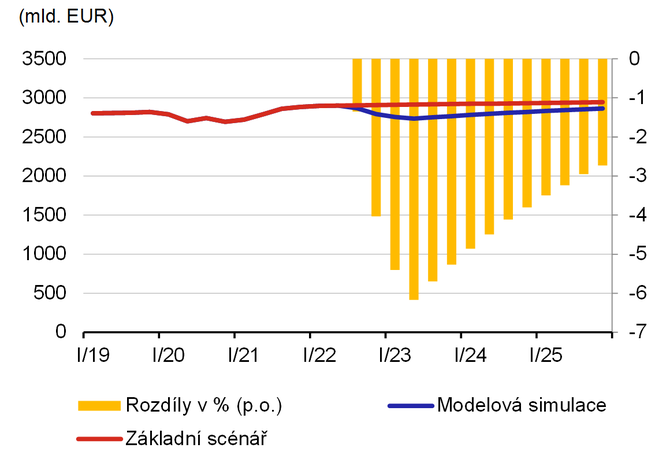

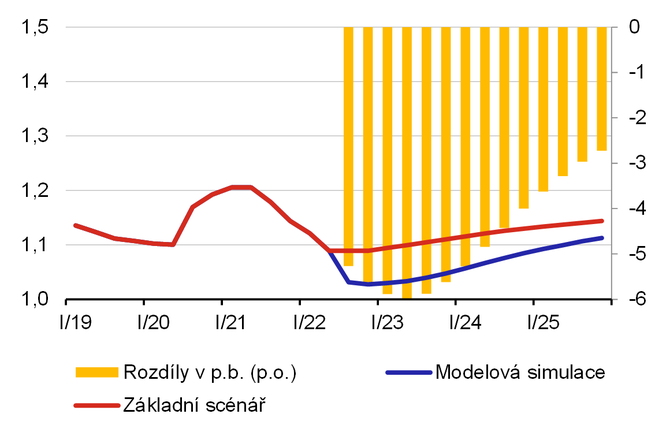

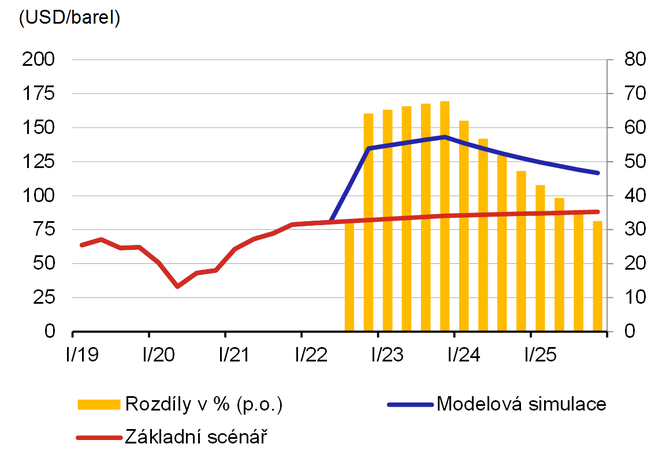

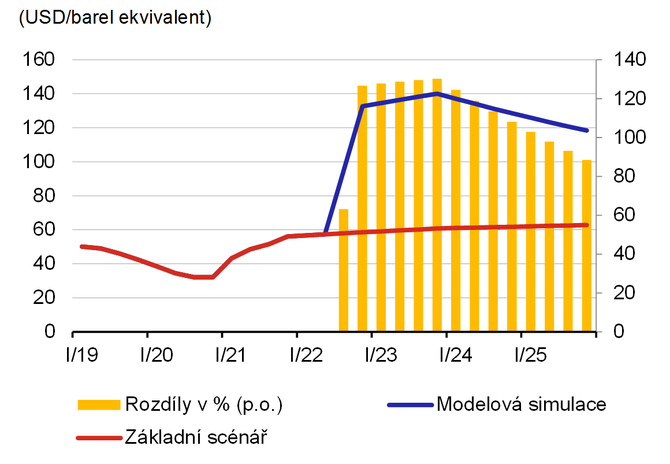

V souhrnu by scénář vedl k výraznému proinflačnímu působení při zřetelném poklesu ekonomické aktivity. Úplné zastavení dodávek energetických komodit z Ruska do Evropy od třetího čtvrtletí 2022 by se promítlo do snížení úrovně reálného HDP v letošním roce v průměru o necelá 3 % a o 6 % v roce 2023 (Graf 5). Současně by došlo k otevření mezery výstupu do záporných hodnot, oproti základnímu scénáři v průměru o přibližně 1 p. b. Tato nikterak výrazně záporná mezera výstupu vůči předpokládanému výraznému poklesu reálné ekonomické aktivity odráží především propad produkčních kapacit (potenciálu) v návaznosti na vynucené omezování výroby (Graf 6). Průměrná meziroční inflace spotřebitelských cen v eurozóně by se v letošním roce zvýšila oproti základnímu scénáři o 1,6 p. b., resp. o 6,3 p. b. v roce 2023 (Graf 7). Výrazný nárůst spotřebitelské inflace je přitom konzistentní s endogenní modelovou reakcí měnové politiky ECB[5] na převažující silné nákladové a nabídkové cenové tlaky, která by implikovala razantní zvýšení úrokových sazeb ve druhé polovině letošního roku až o 400 bazických bodů, viz Graf 8. Na horizontu prognózy by rovněž došlo k výraznému oslabení kurzu eura vůči americkému dolaru v průměru o 5 % (Graf 9). Zastavení dodávek energetických komodit z Ruska by se rovněž projevilo v prudkém nárůstu ceny ropy Brent až o 65 % (Graf 10), přičemž cena zemního plynu by se oproti základnímu scénáři zvýšila o 130 %, viz Graf 11.

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 6a – Potenciální HDP eurozóny

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 6b – Potenciální HDP eurozóny

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 7a – HICP eurozóny

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 7b – HICP eurozóny

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 8 – Úroková sazba ECB

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 9 – Nominální kurz USD/EUR

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 10 – Cena ropy Brent

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Graf 11 – Cena zemního plynu

Zdroj: Vlastní propočty, NiGEM.

Pozn.: Základní scénář představuje prognózu modelu NiGEM z 10. května 2022 bez dopadů případného úplného zastavení dodávek surovin z Ruska.

Závěr

Závislost některých evropských zemí na dodávkách zemního plynu z Ruské federace je 100%, resp. velmi vysoká a je nutné ji na národní i mezinárodní úrovni urychleně řešit. Shrnutí obecných doporučení pro případ, že dojde k zastavení dodávek plynu z Ruska, přináší studie MMF (2022), tedy (i) Evropa by měla nakupovat plyn z alternativních zdrojů na celoevropské úrovni, aby se zabránilo konkurenci jednotlivých zemí mezi sebou. (ii) Měly by se implementovat dohody o vzájemné solidaritě a sdílení plynu. (iii) Země by měly zavést nebo aktualizovat národní krizové plány a vysvětlit, jak bude plyn přidělován, aby se minimalizovaly ekonomické ztráty. (iv) Dočasně by se mělo omezit uzavírání jaderných a uhelných elektráren. (v) Firmy by měly maximalizovat energetickou efektivitu. (vi) Vládní zásahy by měly umožnit růst cen energií koncovým spotřebitelům, aby ti měli motivaci k úsporám, ale zároveň by mělo být pomáháno (jen) kriticky zasaženým domácnostem či firmám.

Výsledky provedené modelové simulace úplného zastavení dodávek energetických surovin z Ruska do Evropy ukazují na výrazné proinflační působení při zřetelném poklesu ekonomické aktivity, tj. stagflačním, resp. slumpflačním směrem. Evropské země se snaží nepříznivé situaci předejít a urychleně hledají nové dodavatele a budují nutnou infrastrukturu. Klíčová je z tohoto pohledu geografická poloha a přístup k moři, neboť náhradní dodávky za suroviny z Ruska je možné do Evropy dopravit převážně jen po moři. Nedostatek surovin by vedl k nucené regulaci spotřeby, pro některé některé průmyslové podniky by ale mohl být i likvidační. Podpora ekonomik ze stran vlád rovněž povede k dalšímu zadlužení a tím zvýšení nákladů na obsluhu dluhu, což má dopady na další budoucí vývoj.

Optimisticky působí ohady, které tvrdí, že by stačilo snížit spotřebu zemního plynu v EU o cca 15%, což by mohlo být dosažitelné. Většina studií se shoduje, že v krátké době je možné nahradit opatřeními na straně nabídky a poptávky cca dvě třetiny dodávek z Ruska. Ke zvládnutí energetické krize v krátkém horizontu (především během zimy 2022/2023) bude potřeba jednota zemí Evropy, která je zatím ilustrovaná spíše společnými sankcemi uvalenými na Rusko v reakci na válku na Ukrajině.

Zdroje

International Monetary Fund (2022): World Economic Outlook, April 2022: War Sets Back The Global Recovery.

Bundesbank (2022): Monatsbericht – April 2022, https://www.bundesbank.de/de/publikationen/berichte/monatsberichte/monatsbericht-april-2022-889450

Bruegel (2022): Preparing for the first winter without Russian gas, https://www.bruegel.org/2022/02/preparing-for-the-first-winter-without-russian-gas/

Hantzsche, A., Lopresto, M., & Young (2020). Using NiGEM in uncertain times: Introduction and overview of NiGEM. Cambridge University Press

Klíčová slova

zemní plyn, stagflace, strukturální modelování, NiGEM

JEL Klasifikace

E58, F31, F41

[1] Na druhou stranu lze předpokládat, že výpadky ruských rozpočtových příjmů z důvodu zastavení dodávek (zejména ropy a uhlí) do Evropy by byly částečně kompenzovány navýšením vývozu například do Číny a Indie

[2] Nařízení Evropského parlamentu a Rady (EU) 2017/1938 o opatřeních na zajištění bezpečnosti dodávek zemního plynu.

[3] Jedná se o globální ekonometrický model detailně zachycující provázanost všech teritorií světové ekonomiky. Více informací o modelu NiGEM a jeho struktuře lze nalézt v článku Hantzsche, Lopresto a Young (2020).

[4] Simulace předpokládá nereakci měnových autorit na proinflační pozitivní poptávkový šok v podobě uvolněné fiskální politiky z důvodu zamezení protichůdné implementace hospodářské politiky. Tento předpoklad – v situaci bezprecedentních nejistot ohledně kombinace působení nákladových, nabídkových a poptávkových vlivů při výrazném propadu HDP – částečně zohledňuje preferenci většího přestřelování inflačního cíle měnových autorit ve prospěch zmírnění poklesu ekonomické aktivity prostřednictvím udržování o něco více uvolněných měnových podmínek, než by odpovídalo endogenní modelové reakci úrokových sazeb.

[5] Případná mírnější reakce měnové politiky ECB – než implikuje modelová simulace – by vedla k většímu oslabení kurzu eura vůči americkému dolaru, což by také přispělo k vyššímu a dlouhodobějšímu přestřelování inflačního cíle. Na druhou stranu více uvolněné měnové podmínky by zároveň v menší míře tlumily prudký pokles reálné ekonomické aktivity.

Přečtěte si také

Poslední zprávy z rubriky Z domova:

Přečtěte si také:

Příbuzné stránky

- Komodity a deriváty - kurzy komodit, potravin, obilnin, surovin, kovů a energii

- Hliník - kovy, vývoj ceny surovin

- Kovy - průmyslové kovy, vývoj ceny kovů, suroviny

- Železo, železná ruda - kovy, vývoj ceny surovin

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- ARES - Administrativní registr ekonomických subjektů, informační registr

- Kryptoměny - Aktuálně, ekonomické zpravodajství

- Registr ekonomických subjektů ARES

- RUB, ruský rubl - převod měn na CZK, českou korunu

- Bitcoin - Aktuálně, ekonomické zpravodajství

- Rubl, Ruský rubl RUB, kurzy měn

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.