Jak komodity ovlivňují inflaci?

Inflace se zdála být po mnoho let mrtvé téma. Centrální banky se delší dobu snažily stimulovat růst cen, zejména prostřednictvím stimulace růstu mezd. Inflační cíle byly více než splněny, bohužel především prostřednictvím nabídkových faktorů. Někdy je těžké odpovědět na otázku, zda je vysoká inflace způsobena růstem cen komodit, nebo spíše vysoká inflace způsobuje růst cen komodit (ve snaze investorů se proti vyšším cenám zajistit). V současné době můžeme zcela jednoznačně konstatovat, že rostoucí ceny komodit způsobily všudypřítomné zdražování produktů. V tomto článku se podíváme na spotřebitelské ceny a jednotlivé skupiny komodit v USA a Eurozóně.

Přímý vliv cen komodit na inflaci

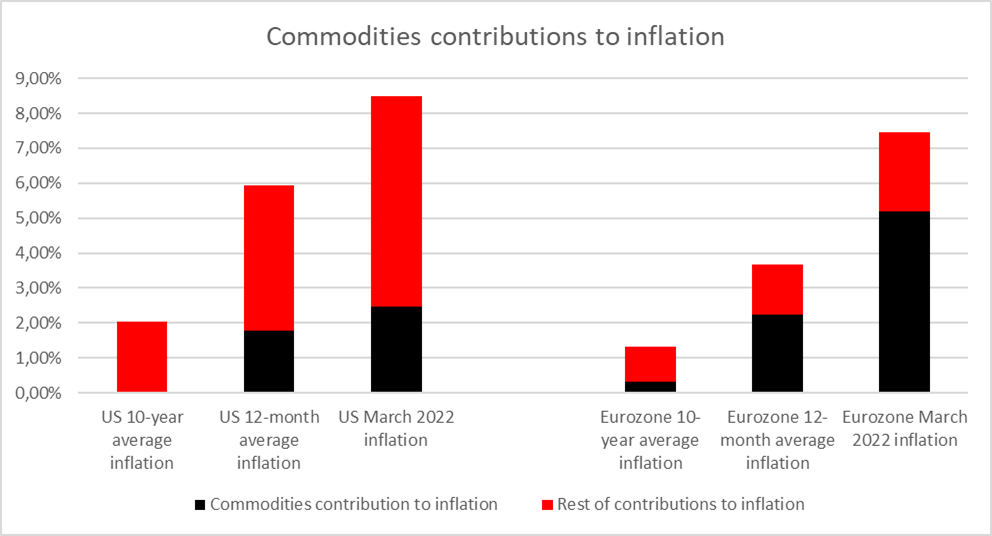

V analýze příspěvku spotřebitelské inflace jsme vybrali ty kategorie, které lze snadno a přímo propojit s odpovídajícími cenami komodit. Změny cen v těchto kategoriích samozřejmě závisí i na dalších faktorech, jako jsou náklady na pracovní sílu. Nelze však popřít, že nárůst významu těchto kategorií je především důsledkem růstu cen komodit. V loňském roce ceny různých surovin rostly o několik desítek procent, takže není divu, že některé kategorie poměrně nabraly na významu.

Z dlouhodobého pohledu je dopad kategorií, jako je chléb, obilí, maso, káva, domácí energie a palivo pro dopravu, zanedbatelný:

- Ve Spojených státech tvoří společný příspěvek těchto kategorií 0,1 procentního bodu k průměrné inflaci ve výši 2 %.

- V eurozóně je dopad kategorií těchto surovin za posledních 10 let kolem 0,3 procentního bodu s průměrnou inflací 1,3 %.

- Analýzou výše uvedených údajů lze dospět k podobným závěrům jako ostatní ekonomové – komodity mají v dlouhodobém horizontu omezený vliv na inflaci

Nyní je však situace zcela odlišná. Podíváme-li se na posledních 12 měsíců a zejména na data za březen, vybrané kategorie komodit se na inflaci eurozóny podílejí zhruba 50–60 %, zatímco v USA je to 30 %. Co stojí za pozornost?

- Největší podíl mají energetické zdroje, a to jak pro domácí spotřebu, tak pro výrobu elektřiny a tepla. Inflace výrobců v této kategorii meziročně vzrostla téměř o 100 %!

- Kategorie zemědělských komodit jsou v celkovém hodnocení inflace méně důležité, ale jejich příspěvek se oproti dlouhodobému průměru několikanásobně zvýšil

- Dopad domácích cen energií v USA je mnohem menší než v eurozóně, ale to může být způsobeno tím, jak jsou kategorie definovány. Ve Spojených státech prudce vzrostla kategorie přístřeší (hlavně náklady na pronájem), což nepřímo ukazuje i na výrazné zvýšení cen energií.

Ukazuje se, že z dlouhodobějšího hlediska je vliv cen komodit na inflaci spíše omezený. Na druhou stranu v době, kdy růst cen surovin dosahuje několika desítek procent, jejich příspěvek často přesahuje 50 %. Zdroj: Macrobond, XTB

Nepřímý vliv komodit na inflaci

Ukázali jsme si, že přímý dopad cen komodit na inflaci v dlouhodobém horizontu je spíše omezený, zatímco v krátkodobém horizontu je mnohem důležitější. Je však třeba mít na paměti, že ceny komodit a zejména ceny energetických komodit, mají silný nepřímý dopad na náklady téměř ve všech odvětvích hospodářství. Například energie jsou významným nákladem pro výrobu chleba a také na jeho dopravu. Dalším příkladem je káva, která se často vozí z Jižní Ameriky, Afriky nebo Asie na druhý konec světa. Ve skutečnosti by mohlo existovat nekonečně příkladů toho, kde jsou potřeba energie pro přepravu. Jerome Powell nedávno během svého projevu před Kongresem poukázal na to, že pokaždé, když cena ropy vzroste o 10 dolarů za barel, přidá to inflaci 0,2 procentního bodu. To je poměrně dost, vezmeme-li v úvahu, že váha cen pohonných hmot v inflaci CPI v USA a dalších zemích se obvykle pohybuje kolem 4-5 % (přímo).

Upozorňujeme, že kromě energií a potravin rostou i ceny průmyslových kovů, které jsou základním polířem výstavby infrastruktury. Například se odhaduje, že ceny oceli, mědi, hliníku a niklu tvoří 10 % všech nákladů na výrobu automobilů. Vezmeme-li v úvahu rostoucí ceny všech zmíněných surovin, musí být náklady na finální produkt výrazně vyšší.

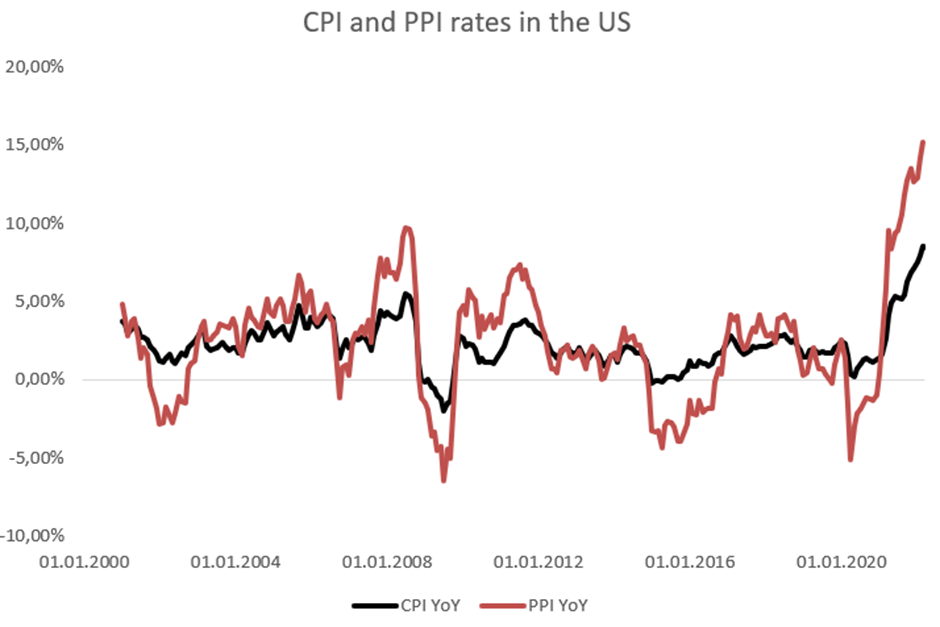

Stojí za to připomenout, že v případě zdravé ekonomiky se vyšší ceny komodit nemusí nutně promítnout do ceny konečného produktu. Výrobci navíc ne vždy přenášejí všechny náklady na spotřebitele. Kolísání inflace PPI je rozhodně větší než CPI. Pokud však inflace PPI dosáhne extrémních úrovní, jako je 30 % růst v Německu nebo 15 % růst v USA, pak je třeba předpokládat, že část nákladů se nakonec přenese na spotřebitele.

Jinými slovy, pokud cena niklu nebo zinku stoupne o 100 %, ale ekonomika je stabilní, pak je velká šance, že společnosti nepřenesou náklady na spotřebitele a vyhnou se tak jejich negativní reakci. Když jsou však všechny komodity drahé a zároveň silná poptávka, budou se společnosti v určitém okamžiku snažit zůstat ziskové, a to i za cenu ztráty kupců. Měření dlouhodobého dopadu cen komodit na inflaci tedy může být zavádějící. Komodity mají největší vliv na inflaci právě při jejím prudkém růstu, což je z pohledu spotřebitele nejhorší možný okamžik.

Inflace výrobců, kde je vliv komodit vyšší, je mnohem volatilnější. Vysoce drahé suroviny mohou výrobce nutit přenášet náklady na spotřebitele ve větší míře. Zdroj: Macrobond, XTB

Jak využít současné situace?

Často se říká, že inflace nutí investory nakupovat fyzická aktiva, jako jsou komodity, aby ochránili své prostředky před poklesem kupní síly. V tomto případě může investor zvolit buď pasivní nebo aktivní přístup. První lze provést investicí do ETF (Exchange Traded Fund) nebo ETC (Exchange Traded Commodity). V tomto případě nepoužíváme finanční páku, nemůžeme zaujmout krátkou pozici a podíly fondu jsou obchodovány v burzovních hodinách.

Nejrozsáhlejší rozsah expozice vůči komoditám poskytuje iShares Diversified Commodity SWAP UCITS ETF (ICOM.UK v nabídce XTB), jehož cílem je replikovat změny v indexu Bloomberg Commodity USD Total Return Commodity Index.

ETF fond založený na komoditním indexu Bloomberg silně koreluje s ropou, i když ne 100 %. Důvodem je velmi vysoký význam ropy v komoditním indexu. Zdroj: xStation5

Samozřejmě je možné získat expozici přímo na jeden trh. Například ETC Deutche Boerse Commodities Gmbh Xetra-Gold Bearer Notes (4GLD.DE) kopíruje cenu zlata. U ropy bychom mohli sledovat Wisdomtree Crude WTI Crude Oil (CRUD.UK), který sleduje nejen dílčí index Bloomberg pro WTI, ale také poskytuje výnos z kolaterálu.

S proaktivnějším přístupem se můžeme rozhodnout investovat do komodit prostřednictvím CFD kontraktů. V tomto případě máme k dispozici širokou škálu komodit, kde můžeme navíc využít finanční páku, otevírat dlouhé i krátké pozice a obchodovat 24/5. Nejoblíbenější trhy jsou ropa (OIL), zemní plyn (NATGAS), káva (COFFEE), pšenice (WHEAT) a měď (COOPER).

Do této skupiny aktiv existuje i nepřímý způsob investování. Investoři mohou nakupovat akcie společností, které se zabývají např. těžbou surovin, jako je polský KGHM (KGH.PL), který silně koreluje s cenami mědi, nebo Shell (RDSA.UK), velmi úzce spjatý s cenou ropy. Můžeme také najít „exotičtější“ společnosti, které působí na trzích, které nejsou snadno dostupné prostřednictvím kontraktů, jako je Lithium Americas Corp. (LAC.US), která koreluje s cenami lithia, nebo Cheniere Energy (LNG.US) spjatý s plynem LNG. .

Jak dlouho může trvat růst?

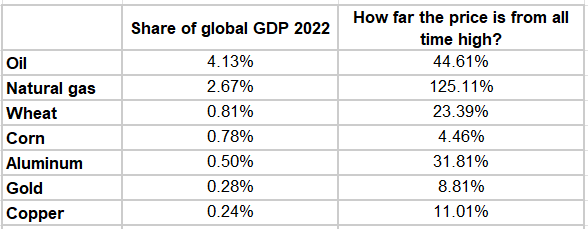

Cykly růstu komodit mohou trvat i 10 let. Teoreticky poslední dno nastalo na začátku pandemie v březnu 2020. To by znamenalo, že jsme teprve na samém začátku uptrendu. Nekontrolovatelná inflace může samozřejmě také vést k recesi, která by mohla stlačit ceny komodit níže. Dalším faktorem, na který je třeba si dát pozor, jsou rostoucí úrokové sazby, které by mohly z dluhopisů udělat relativně bezpečnou a výnosnou investici. Je však třeba mít na paměti, že ceny komodit jsou ovlivněny mnoha faktory, které mohou vést k pokračování současných trendů po mnoho let.

Podíl energetických komodit na globálním HDP je skutečně vysoký a v posledních letech roste, což naznačuje, že změny cen této třídy aktiv mohou mít v blízké budoucnosti významný dopad na inflaci. Ceny některých komodit se blíží svým historickým maximům, nicméně ty nejdůležitější jsou stále hluboko pod svými rekordními úrovněmi. Zdroj: Bloomberg, XTB

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 72 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Více zpráv k tématu Inflace

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Inflace - 2020, míra inflace a její vývoj v ČR , Meziroční inflace v %

- Komodity a deriváty - kurzy komodit, potravin, obilnin, surovin, kovů a energii

- Zemědělské komodity, agro komodity - cena pšenice, kukuřice, kakaa

- Kurzy měn, akcie, komodity, zákony, zaměstnání - Kurzy.cz

- Komodity

- Kurzy měn, akcie, komodity, zákony, zaměstnání - Kurzy.cz

- Jak koupit Bitcoin, kde koupit Bitcoin – nákup Bitcoinu

- Valorizace důchodů - jak stoupají důchody?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Jak komodity ovlivňují inflaci?

- Česká inflace z pohledu Filipa Fyrbacha z GE Money Bank aneb jak inflaci ovlivňují ceny cigaret

- McCracken: Jak covid ovlivňuje inflaci

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.