Máme se bát stagflace? - Expert Franklin Templeton

Americká inflace narůstá, ale ke stagflaci pravděpodobně nepovede. Poptávka asi nebude na opakované bázi překračovat nabídku, a mzdově-cenová spirála také nevypadá pravděpodobně. V Evropě je však situace rozdílná, píše v příspěvku na LinkedIn stratég trhů Stephen Dover ze společnosti Franklin Templeton.

Kombinace vyšších cen a slabší hospodářské produkce obvykle plyne z nepříznivého nabídkového šoku. Stalo se tak v 70. letech, kdy dvojí ropné embargo (1973 a 1979) zastavilo růst a vyšroubovalo ceny. Něco takového by se mohlo zopakovat, pokud sankce nebo válečné činy naruší globální tok ruská nebo ukrajinské ropy, plynu, pšenice, kukuřice a dalších komodit.

Americká inflace rosta, ke stagflaci ale asi nepovede.

Podle experta existují dva důvody, proč je v USA stagflace nepravděpodobná. Za tamní, v současnosti vysokou mírou inflace stojí sice také nepříznivé nabídkové šoky, ty jsou ale jenom částí příběhu. Větší roli hraje nadměrná poptávka. Ta již ale zpomaluje, a ceny se mzdami mají v takovém případě tendenci ochabovat.

Druhým důvodem je skutečnost, že negativní nabídkové šoky nedokážou vytvořit „výrazně“ vyšší inflaci samy o sobě. Buď musejí odstartovat inflační spirálu, nebo přinutit centrální banky k uvolnění měnové politiky a nadměrné stimulaci poptávky.

Zde mohou být čtenáři mateni, píše také expert. Copak ceny a mzdy v USa nestoupají? Ano, stoupají. Klíčové však je pochopit rozdíl mezi jednorázovým šokem v případě, kdy poptávka převyšuje nabídku, což teď nyní zakouší USA a většina světové ekonomiky . a pokračující cenovou spirálou, která může být důsledkem trvalých pokračujících zvyšování poptávky, která je větší než nabídka. První případ je případem přechodného období zvyšování cen, které jednou samo dojde na vrchol. Druhé povede k pokračující inflaci.

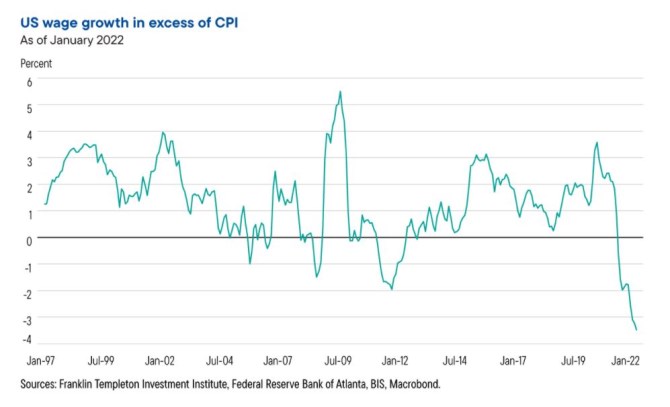

Proč tedy poptávka pravděpodobně nepřekročí nabídku? Jedním klíčovým důvodem je kolaps kupní síly. Graf 1 ukazuje, že rychle klesá růst mezd očištěný o inflaci. Další důkaz dodala také únorová data z amerického trhu práce, která přišla v pátek – průměrná hodinová mzda nedrží krok s rostoucími cenami.

Někdo může namítnout, že zaměstnanci mohou i tak přicházet s požadavky na vyšší mzdy. To se může stát, ale návrat ke mzdovým spirálám ve stylu 70. let nevypadá pravděpodobně. Zapojení do odborů v posledním půl století ztratilo na síle a společná vyjednávací síla zaměstnanců se tak zmenšila. Také průzkumy a tržní ukazatele naznačují, že dlouhodobá inflační očekávání nsjou konzistentní s obecně vnímaným předpokladem trvaly vyšší inflace.

Dalším důvodem, proč se inflační očekávání tolik neposunula, je skutečnost, utrácení bylo na vrcholu už loni. Úspory domácností se vrátily na předpandemické úrovně. Ani loňské vládní výdyje se letos neopakují. Z fiskálního stimulu se rychle stává fiskální brzda. Zkrátka, pravděpodobná není žádná vstupní podmínka stagflace na straně inflace, podotkl Dover.

V Evropě je nejistota větší

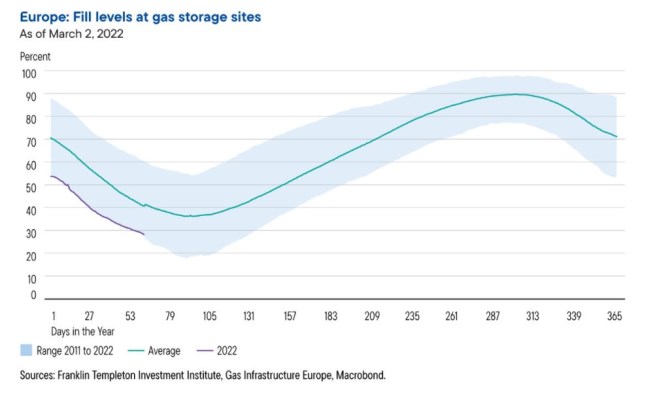

Evropa je na rozdíl od Spojných států velkým dovozcem energií, a to ropy i plynu. Ještě před nejnovější krizi byla hladina v plynových zásobnících nízká, což vytváří situaci, kde se vyšší ceny zakousnou do kupní síly evropských domácností a tedy do celkové poptávky. Vstupní náklady firem napříč odvětvími by mohla nahlodat také evropská závislosti na Rusku a Ukrajině u klíčových zemědělských komodit a kovů. To by mělo další dopad na inflační tlaky.

Z těchto důvodů jsou rizika slabšího růstu v Evropě podstatně vyšší než ty ve Spojených státech. Podobně jako v USA i tady inflaci podporují jednorázové nabídkové šoky, které přicházejí především z cen komodit.

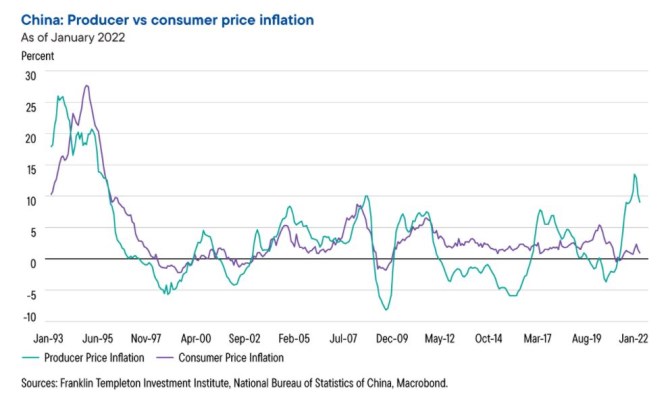

Čína v uplynulých letech zažívala zpomalování hospodářského růstu, což ještě více urychlila opatření nulové tolerance Covidu a narůstající vstupní náklady, především náklady na komodity, se po dva roky nepřenesly na zákazníka. Na toto rozdělení mezi inflací, jak ji pociťují jednotlivci a firmy, poukazuje následující graf.

Na domácím trhu zůstává Čína ochromená excesy na nemovitostním trhu. Řada z nich je výsledkem někdejších laxních výpůjčních standardů a špatných investičních rozhodnutí.

Čínské vedení ale také vyjádřilo svoji nespokojenost s růstem, který by mohl spadnout pod 5 procent. Kdyby americký růste tento měsíc zpomalil a zotavování v Evropě se zadrhlo, nebude čínská vývozní lokomotiva pravděpodobně stačit na to, aby splnila růstové cíle Pekingu.

Co toto vše znamená pro měnovou politiku a úrokové sazby?

Americký Fed je navzdory zpomalujícímu růst u a narůstající nejistotě odhodlán k utahování měnové politiky. Jisté je, že ruská invaze na Ukrajinu změnila výpočty o tom, jak rychle bude postupovat. Předseda centrální banka Jay Powell ve výpovědi z minulého týdne otevřeně vyjádřil svoji preferenci zvýšit na březnovém měnověpolitickém jednání sazby o čtvrt procentního bodu. Důvodem je Rusko.

I tak je ale Fed přesvědčený, dopad války nebude velký. Částečně je to proto, že USA jsou energeticky soběstačné. I když vyšší ceny ropy pravděpodobně letos prostřednictvím nižších reálných mezd americký hospodářský růst zeslabí, dopad bude pravděpodobně nižší než v 70. letech během ropných embarg, kdy byly USA velkým dovozcem energií a energie tvořily větší část tamní ekonomiky.

ECB má před sebou větší otázku, co dělat. Jejím mandátem je udržet inflaci nízko. Nemůže ale reálně ignorovat, že válka a narůstající ceny komodit ohrožují zotavování ekonomiky. Evropské státy mohou navýšit výdaje na obranu, znát to ale nebude několik čtvrtletí, nebo možná roky. ECB se také bude zdráhat následovat cyklus zvyšování sazeb Fedem, i když oznamovaná inflace zůstává nad cílem ECB.

Možná nejzajímavější ale bude letos sledovat centrální banku Číny (PBOC). Ozvěny ruské invaze spolu s koncem západních fiskálních stimulů tlačí PBOC k tomu, aby se odklonila od globálního trendu v utahování a měnovou politiku letos zvolnila.

Investoři by se podle Dovera neměli nechat zatáhnout do debat o stagflaci. Více než v ekonomii je tento termín častější v médiích, a to z dobrého důvodu. Prozíraví investoři se místo toho soustředí na to, jak centrální banky reagují na posun bohatství ve světové ekonomice a otřesy způsobené válkou. Jejich kroky budou pohánět vývoj na globálních dluhopisových trzích a tedy napříč všemi portfolii.

Zdroj: LinkedIn

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

21.01.2025 Nejoblíbenější Xiaomi roku má nástupce.

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Charu Chanana, Saxo Bank

Mgr. Timur Barotov, BHS

Peněz bude stále více: Investování již není možnost ale nutnost!

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti