Cyklem jsou nyní favorizovány hodnotové akcie, růstové ale všechny nezavrhujte, říká hlavní stratég Goldman Sachs

Bank of England dělá správně, když zvyšuje sazby, protože inflace se v Británii drží vysoko a trh práce je napjatý. Není to sice jednoduché rozhodnutí, ale ekonomika by měla být dost silná, aby vyšší sazby ustála. Bank of England se přitom nachází v podobné pozici jako některé další centrální banky, které drží sazby mimořádně nízko. Což bylo míněno jako záchranný nástroj v extrémní situaci. Pro Bloomberg to uvedl hlavní stratég Goldman Sachs Peter Oppenheimer. Následně hovořil o dalším vývoji monetární politiky a investiční strategii vhodné pro současné prostředí.

Zvednutí sazeb na 0,5 % se podle stratéga bude postupně promítat do hypotečních sazeb a do reálné ekonomiky. Podaří se přitom dosáhnout stabilizace celé situace tak, aby BoE a další centrální banky dokázaly šlapat na brzdu a zároveň nevyvolaly problémy? Oppenheimer v této souvislosti připomněl, že celkově probíhá ekonomické oživení a jeho banka předpovídá, že globální hospodářství letos poroste o 4,3 %, což je asi o jeden procentní bod nad dlouhodobým trendem. I z tohoto pohledu dává smysl, aby došlo ke zvedání sazeb.

Stratég podle svých slov také nevidí žádný systematický problém na kapitálových trzích. Zvedání sazeb by tak nemělo přinést výrazné problémy v této oblasti a jde o další argument, proč by postupná normalizace monetární politiky měla proběhnout bez větších tenzí. I z hlediska investic je pak dobré si uvědomit, že se pohybujeme v prostředí „rozumného růstu a vyšší inflace“. Což podle stratéga favorizuje zejména hodnotové akcie. Platí to třeba o sektoru energetiky, ale atraktivní by měly být i banky, kterým by mělo prospívat zvyšování sazeb.

Ohledně technologií stratég uvedl, že je namístě rozdělovat je na ty, které dosahují vysoké ziskovosti a mají silné rozvahy, a na ty, které ziskové nejsou. Druhá skupina v poslední době znatelně trpí. Celkově pak v růstovém segmentu trhu stratég „začíná vnímat“ tituly, které jsou atraktivní s ohledem na rozumný růstový výhled. Takže zatímco preference by měly nyní být vychýleny směrem k hodnotě, v portfoliích by měly být zastoupeny i některé atraktivní růstové akcie.

Stratég v této souvislosti připomněl, že předchozí cyklus byl výrazně vychýlen směrem k růstovým akciím, které dlouhodobě získávaly nad tituly hodnotovými. Současný cyklus se podle výše uvedeného bude v tomto ohledu velmi lišit. Nemělo by docházet k rozevírání nůžek mezi růstem a hodnotou ve prospěch první skupiny akcií, ale hodnota by měla být znatelně atraktivnější.

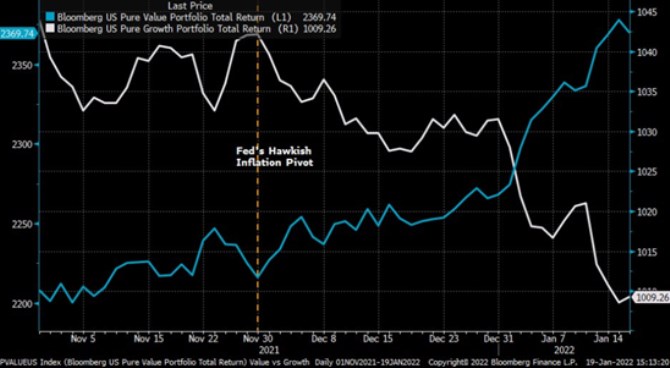

Následující graf ukazuje výkony akcií hodnotových a růstových:

Zdroj: Twitter

Když na konci listopadu došlo ke znatelnému posunu v rétorice Fedu směrem k jestřábům, začaly podle grafu růstové tituly ztrácet, zatímco hodnota nabírala na rychlosti posilování.

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- RWE - Akcie RWE aktuálně, kurzy Burza - akcie online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

Prezentace

10.03.2025 Nejpopulárnější Samsung má nástupce.

03.03.2025 Xiaomi má úžasný fotomobil. Ti nejrychlejší…

27.02.2025 Ferratum: Banka budoucnosti v tvém mobilu?