Cyklické indikátory v USA a Evropě a hledání atraktivních akcií mimo americké trhy

I na počátku letošního roku zaznívají hlasy, podle kterých přichází období, kdy si mezinárodní trhy povedou lépe než ty americké. Tomuto tématu se tu občas věnuji i s poukazem na to, že rozhodující je tu poměr požadované návratnosti a růstového výhledu daného trhu. A ten americký se alespoň podle investorů zatím těší výjimečně dobrému poměru obou. Dejme ale tomu, že zbytek světa přestane zaostávat. Kam se pak vrtnout? Jednu z možných odpovědí nabízí nová úvaha od Morningstar, která mimo jiné vypichuje deset údajně atraktivních akcií mimo USA. Co je na seznamu pro mě nejzajímavější, je 50 % podíl akcií z jedné jediné země.

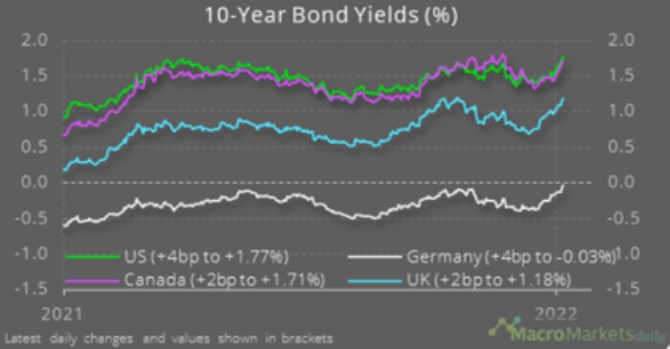

Následující graf porovnává výnosy desetiletých vládních obligací v USA, Kanadě, Německu a UK. Tyto výnosy mohou být vnímány jako indikátor dalšího (nominálního) vývoje v ekonomice – pokud jdou dolů, jde o odraz zájmu investorů pramenícího z horšího ekonomického výhledu a menších inflačních tlaků. A naopak. Srovnání geografické může být na této rovině slabší, ale zde může sedět: Růstový výhled je nejsilnější v USA a Kanadě, nejslabší naopak v Německu. Ve všech zemích se přitom podle nahoru se zahýbající křivky v posledních týdnech zlepšil. A platí to i o UK, tedy o zemi zmíněné v samotném úvodu.

Zdroj: Twitter

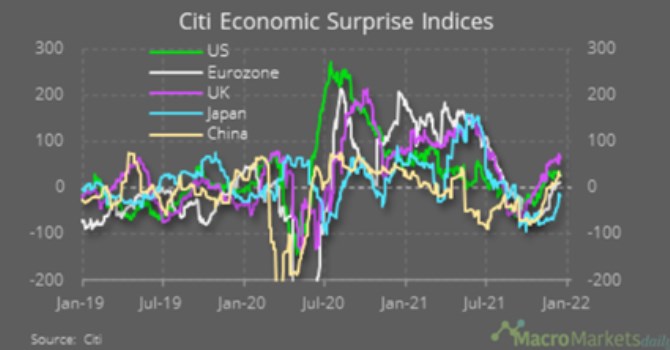

Ve srovnání s Británií, a nejen jí, přitom může růstová výhoda USA (minimálně podle investorů) přicházet zejména ve vztahu k dlouhodobějšímu výhledu. Index ekonomických překvapení totiž nyní dokonce nahrává o něco více UK. A docela se rýmuje v grafem prvním:

Zdroj: Twitter

Vedle horšího dlouhodobého růstového výhledu můžeme pak podle mne směle uvažovat i o tom, že britské akcie nesou skutečně i relativně vyšší rizikové prémie. A obojí dohromady se promítá do valuací, které jsou tak rozdílné od řady jiných vyspělých zemí. Což sebou téměř nevyhnutelně nese úvahy o tom, zda tak nízké valuace nejsou už známkou toho, že v UK je skryta hodnota. Jde o makro verzi podobných úvah u řady akcií s nízkými valuacemi zaměřených na to, zda jde o hodnotovou příležitost, či past.

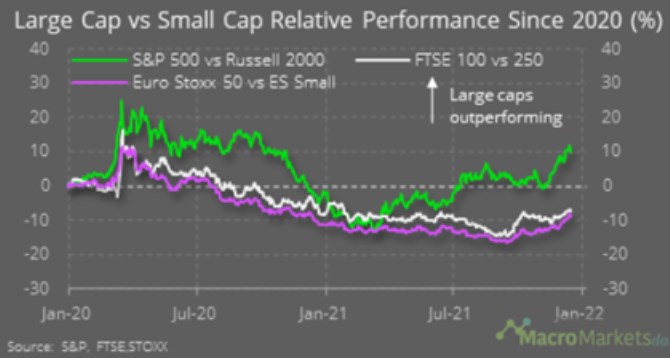

Výše uvedené samozřejmě není nějakým uceleným pohledem na UK trh a ekonomiku, jen jsem chtěl poukázat na pár souvisejících témat. Jak jsem také zmínil v úvodu, Morningstar jmenuje pět údajně atraktivních firem z UK. Mělo by jít o Vodafone, BTI, Imperial Brands, Lloyds a Smiths Group. Namísto analýzy některé z nich ale dnes zakončím posledním grafem, který srovnává výkony akciích velkých firem relativně k těm malým:

Zdroj: Twitter

Před časem jsem tu poukazoval na studii, která tvrdila, že v USA a Kanadě si malé společnosti vedou lépe na počátku cyklu, s jeho přibližováním se vrcholu získávají navrch akcie velkých firem. V USA by tak zelená křivka potvrzovala teze o tom, že tamní ekonomika se posouvá znatelně do pozdějších fází cyklu. A pokud by stejná logika držela i u zbylých dvou křivek, tak by Evropa a UK byly v tomto ohledu znatelně pozadu. V kombinaci s grafy předchozími by to ale ani v USA nyní nemělo přinášet útlum.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory