O inflaci, Fedu a americkém dolaru aneb jedno velké dilema roku 2022

Navzdory rétorice centrálních bank o přechodnosti inflačních tlaků se zdá, že cenový růst bude v některých případech přetrvávat, a to v důsledku zablokování dodavatelských řetězců a omezování globalizace. Co v takovém prostředí bude (moci) dělat americká centrální banka a jaký vliv to bude mít na dolar?

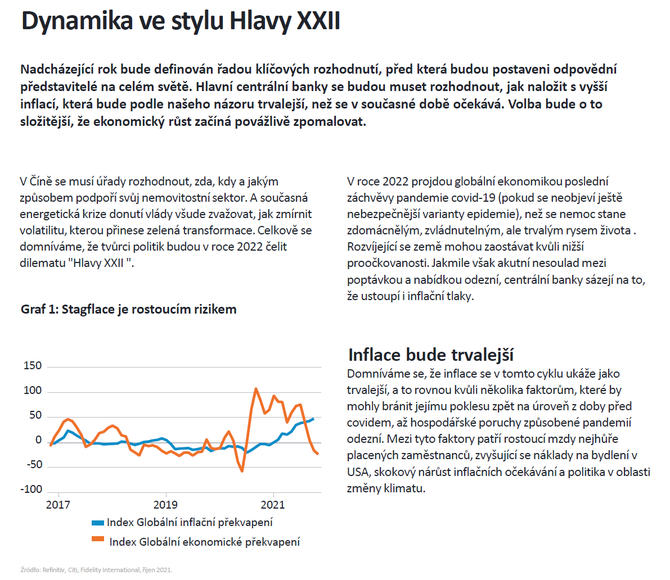

Část ekonomů se domnívá, že zvýšená inflace není tak krátkodobým jevem, jak se donedávna snažila tvrdit americká centrální banka. Patří k nim také Andrew McCaffery, investiční ředitel z Fidelity International. Byť (nejen) podle něj nemusí inflace dále sílit, k předpandemickým úrovním bude mít daleko.

"Dodavatelské řetězce jsou stále narušené, v dlouhodobějším horizontu pak bude tlak na ceny i v souvislosti s náklady na dosažení uhlíkové neutrality. Nechat roztočit inflační spirálu (růst cen a mezd) by znamenalo větší problémy, agresivní potlačení inflace (skrze růst sazeb) by ale mohlo dále zbrzdit růst," míní McCaffery.

Celkově očekává, že úrokové sazby zůstanou nižší po delší dobu, a to navzdory vyšším spotřebitelským i výrobním cenám a snaze centrálních bank relativně rychle omezit programy nákupů aktiv. "K udržení celého systému nad vodou jsou potřeba velice nízké úroky, protože úroveň zadlužení je v současnosti vyšší než za druhé světové války," dodává.

To bude mít celkem logicky vliv i na hodnotu amerického dolaru. USA spoléhají na to, že jejich dluhopisy jsou globálně považované za jedno z nejbezpečnějších aktiv. V roce 2022 tak může dolar těžit z případného defenzivnějšího postoje investorů, pokud se zvýší volatilita.

"V případě, že Čína a Japonsko zvýrazní ústup ze svých obrovských expozic v americkém dluhu, případně se posunou výše na výnosové křivce (znepokojeny debatami o dluhovém stropu, fiskálním deficitem USA a vysokou úrovní peněžní zásoby), bude muset možná Fed připustit vyšší výnosy z amerických bondů, aby ve větší míře nalákal domácí kupce," zní z Fidelity International.

Letos zároveň v USA oproti loňsku klesne míra fiskální podpory ekonomiky, což může postupně vyvolat i tlak na růst nezaměstnanosti, zejména pokud zůstanou vysoké ceny energií. Centrální banky (a nejen ta v USA) pak mohou zjistit, že nemají jinou možnost než ustoupit od své rétoriky o zpřísňování měnové politiky. Krátkodobě by to sice mohlo znamenat podporu pro riziková aktiva, ale také by to zvyšovalo riziko dlouhodoběji vysoké inflace s dopadem na výnosy bondů, a tedy i na valuace ostatních aktiv.

Podrobněji z ročního výhledu Fidelity International:

Další články a videa najdete na www.investicniweb.cz

Více zpráv k tématu Inflace

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Inflace - 2020, míra inflace a její vývoj v ČR , Meziroční inflace v %

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Dohoda o provedení práce 2022

- Platové tabulky pracovníků v sociálních službách 2022

- Dohoda o pracovní činnosti 2022

- Odměna pěstouna 2022 - kalkulačka

- Příspěvek při pěstounské péči 2022 - kalkulačka

- Alimenty kalkulačka 2022 - výživné na dítě

- Zvýšení platů 2022

- Důchod OSVČ 2022 - kalkulačka

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory