Technologicko finanční protipóly akciového trhu, růst sazeb v USA a napřimující se výnosová křivka

Po celé prázdniny, a ještě v září hodnotily trhy pravděpodobnost prvního zvýšení sazeb do května příštího roku (včetně) kolem nuly. Od října začala tato odhadovaná pravděpodobnost prudce růst a (s nemalými výkyvy) se postupně dostala až na současných 70 %. Rychleji rostoucí sazby by přitom samy o sobě měly být pozitivem pro bankovní akcie, kterým se dnes budeme ve volném pokračování včerejší úvahy věnovat. Včetně poukázání na současný stav výnosové křivky a zamyšlení nad dichotomií banky – technologické firmy.

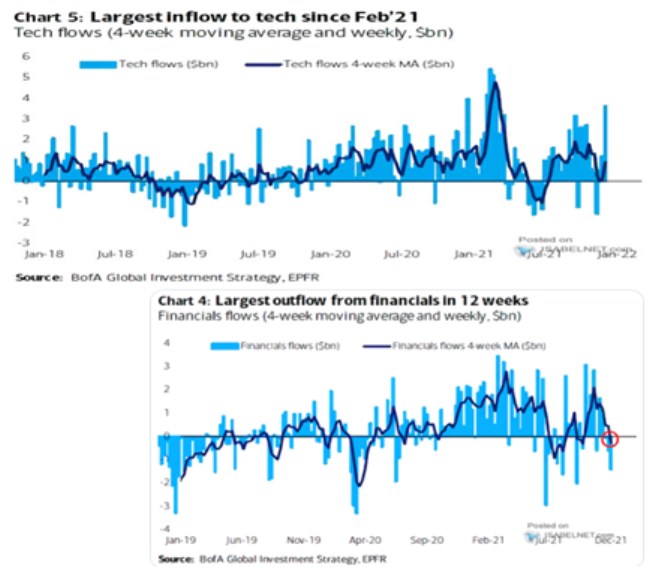

1. Finance a technologie: Pod sebe jsem dal následující dva grafy, z nichž první ukazuje zájem kapitálu o technologické akcie, druhý (ukazoval jsem jej i včera) zájem o finanční tituly.

Zdroj: Twitter

V určitém smyslu jsou to dva protipóly, protože druhá skupina by měla těžit z oživení zvedajícího sazby a napřimujícího výnosovou křivku (viz níže), zatímco technologiím může takové prostředí spíše škodit. Jednak se tvrdí, že zájem o ně roste v době utlumenějšího ekonomického růstu, protože zůstávají jedním z mála aktiv, které růst nabízí. Což tak může být a nemusí. Ale „objektivně“ technologiím více než zbytku trhu škodí růst sazeb z diskontního hlediska – proto, že jejich tok hotovosti je posunut více do budoucnosti (má delší duraci). Jho současná hodnota tak při růstu sazeb klesá více než třeba současná hodnota nějaké utility s durací znatelně kratší.

Potvrzují tuto protipólovost ony dva grafy? V posledních dvou týdnech jednoznačně, protože z finančního sektoru nastal celkem mohutný odliv kapitálu, zatímco do technologií jej přiteklo nejvíce od února letošního roku. Když ale jinak grafy prohlížím z perspektivy více týdnů a delších období, nějakém zrcadlové pohyby tu moc nevidím. Spíše období většího, či menšího zájmu o obě skupiny s tím, jak se mění zájem o akcie celkově. Ale čtenář to možná přečte jinak.

2. Výnosová křivka: Následující obrázek ukazuje konkrétní vývoj a aktuální stav výnosové křivky, kterou jsem zmínil v úvodu (v grafu srovnávána se spotřebitelkou důvěrou). Finančním společnostem by obecně měl prospívat větší sklon křivky – větší rozdíl mezi dlouhodobými a krátkodobými sazbami. Protože to, co banky platí na nákladu svého celkového kapitálu, se do větší míry odvíjí od krátkodobějších sazeb. Zatímco to, co z investovaného kapitálu získávají, od dlouhodobých. Z obrázku vidíme, že křivka se již řadu měsíců napřimuje – onen rozdíl v sazbách se snižuje:

Zdroj: Twitter

Sklon výnosové křivky bývá také považován za indikaci stavu cyklu – čím napřímenější, o to větší pravděpodobnost útlumu, či dokonce recese a naopak. Tato interpretace není tak jednoznačná v prostředí nulových sazeb, respektive v prostředí, kdy minimálně krátkodobé výnosy nemají už moc kam klesat. Ale tak nějak obecně bychom mohli graf také interpretovat jako indikaci ochlazování americké ekonomiky. Což se v principu rýmuje i se zobrazeným vývoje spotřebitelské důvěry. Ale v případě zájmu viz i „Americká ekonomika a zisky obchodovaných firem v roce 2022 a 2023“.

3. Valuace finančních titulů a dlouhodobý výhled: Celý index SPX se nyní stále obchoduje s vysokým PE (nad dvaceti), ale nízkým PEG. Tedy poměrem PE a očekávaného dlouhodobějšího růstu zisků, který se nyní pohybuje nad 20 % (podle dat Yardeni Research). A finanční sektor patří mezi řadu dalších, kde se očekávaný dlouhodobý růst pohybuje vysoko nad standardem historie: Po roce 2006 dosahoval úrovně mezi 10–15 %, nyní je znatelně nad 20 %. Pokud se tedy podíváme na valuace bank a dalších finančních firem, uvidíme podobný obrázek, jako u celého trhu: PE je historicky hodně vysoko, ale o PEG platí opak. Zde je dokonce na nejnižší úrovni minimálně od roku 1995 (0,7).

K tomu už jen jedna poznámka: Pokud o velmi dlouhodobých optimistických očekáváních týkajících se zisků hovoříme u celého trhu, neřkuli u výše diskutovaných technologií, můžeme operovat se scénářem nějakého nabídkového boomu. Taženého novými technologiemi, inovacemi, růstem produktivity živícím jak zisky, tak mzdy a zachovávajícím rovnováhu v celé ekonomice. Já s takovým scénářem nemám problém, ne že bych jej predikoval, ale projektuji ho ( v čemž je velký rozdíl). Pokud ale hovoříme o vysokém dlouhodobém růstu zisků u bank, je to už trochu větší výzva. Třeba v tom smyslu, že strukturálně by totiž i zde mohly být protipólem technologií. Už proto, že fintech by se mohl stát významnou konkurenční silou bank.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Zvláštní sazba daně, § 36 - Zákon o daních z příjmů č. 586/1992 Sb.

- Úrokové sazby ČNB

- Energie - vývoj cen energií na komoditních trzích

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

Prezentace

10.03.2025 Nejpopulárnější Samsung má nástupce.

03.03.2025 Xiaomi má úžasný fotomobil. Ti nejrychlejší…

27.02.2025 Ferratum: Banka budoucnosti v tvém mobilu?

Okénko investora

Štěpán Křeček, BHS

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Tomáš Volf, Citfin

Olívia Lacenová, Wonderinterest Trading Ltd.

Přirozená korekce, nebo obrat na trhu? Ceny pomerančového džusu na burze klesly o 37 procent

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Jiří Cimpel, Cimpel & Partneři

Okénko finanční rady

Iva Grácová, Bezvafinance

„Dobrý den, váš účet byl napaden…“ Podvod, na který doplácí tisíce lidí

Miren Memiševič, Skupina Klik.cz

Změny v regulovaných složkách cen energií. Co čeká domácnosti v roce 2025?

Jaroslav Rada, Česká síť

Jak velká fotovoltaická elektrárna je vhodná pro rodinný dům?

Jiří Sýkora, Swiss Life Select

Swiss Life Hypoindex březen 2025: Hypotéky mohou po třech letech klesnout pod 5 %

Jáchym Knedlhans, Direct Family

Pro nákup ojetého a nové auta využijte Bezpečný nákup. O co jde a jaké má výhody?

Lukáš Raška, Portu

Americké akcie se propadají. Je čas na úpravu investiční strategie?

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Tomáš Vrňák, Ušetřeno.cz