ČNB zvýšila rekordně sazby. Vydělají i střadatelé, ne ale všichni.

Lepších úroků si ovšem všimnou jen střadatelé, kteří budou ochotni se zavázat alespoň k nějaké časové fixaci. Jaký je historický vliv sazeb ČNB na úroky u vkladů, jak budou reagovat hypoteční sazby a proč v nejbližší době bez investování i nadále nepůjde dosáhnout reálného zhodnocení?

Úroky u termínovaných vkladů porostou nejrychleji

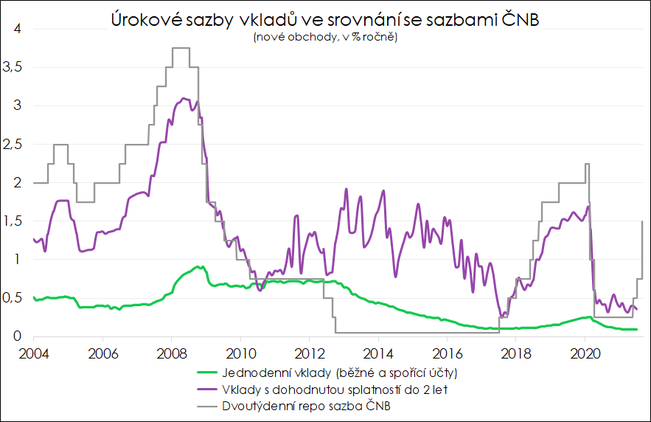

Úrokové sazby u vkladů obvykle následují směr nastavených sazeb, rychlost se ale liší v závislosti na produktu. Relativně rychle historicky reagují sazby termínovaných vkladů, u kterých se střadatelé zavazují k časové fixaci vložených peněz. Například když v únoru minulého roku vystoupala základní úroková sazba na 2,25 %, vklady s dohodnutou splatností do 2 let nabízely podle dat ČNB zhodnocení v průměru 1,69 % p.a. Jakmile ale v důsledku pandemie poklesla úroková sazba až na květnových 0,25 %, klesly podobným tempem i úroky fixovaných vkladů na 0,44 % p.a.

V případě jednodenních vkladů je dynamika pomalejší. Kvůli dlouhému období velmi uvolněné měnové politiky poklesly úrokové sazby až takřka k nule a v únoru před pandemií stihly navzdory navyšování sazeb vystoupat jen k 0,25 % p.a. Při rychlém snižování sazeb pak nebylo příliš prostoru kam klesat a v květnu roku 2020 nabízely tyto účty zhodnocení v průměru 0,19 % p.a.

Banky nemají důvod zvyšovat úroky u spořících účtů

Banky v České republice mají hned 2 dobré důvody, proč se zvyšováním úrokových sazeb u spořících účtů nespěchat. Při devizových intervencích Česká národní banka ve snaze oslabit korunu nakupovala zahraniční měny. Použité peníze musely nejdříve vzniknout a ČNB tak podle zveřejněných dat od roku 2013 do roku 2017 vytvořila zhruba dva biliony nových korun. Tyto peníze se přesunuly do rozvah bank, které je mohou za nastavené sazby ukládat u ČNB a přímo zvyšovat svůj zisk. Nemají tak příliš důvodů se předhánět v konkurenčním boji o další peníze.

Druhým důvodem je samotné chování střadatelů. Malé navýšení úrokové sazby není příliš dobrou motivací proč pravidelně sledovat nabídky na trhu a ztrácet čas zakládáním nových účtů. Například pokud člověk zhodnocuje 100 000 Kč na spořícím účtu s úrokem 0,2 % p.a. a narazí na banku nabízející úrok 0,5 % p.a., vydělá změnou za rok o 300 Kč navíc. Banky si proto uvědomují, že navýšením úrokových sazeb pravděpodobně jen stoupnou náklady na vyplácení stávajících střadatelů a akvizice několika málo nových klientů tento dodatečný náklad nepokryje.

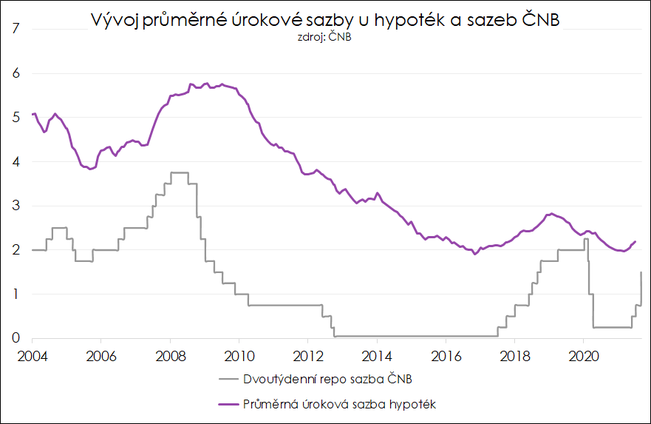

Hypotéky od jara zdražují

Podle dat ČNB došlo v dubnu roku 2021 ke zvratu trendu a úrokové sazby u hypoték začaly z pod dvou procent pomalu stoupat. Důvodem bylo zejména očekávání ohledně blízkého navyšování sazeb, které nakonec přišlo v rámci června. Historická data potvrzují, že na navyšování sazeb reagují hypotéky velmi rychle, často dokonce s předstihem. Například na konci roku 2016 po dlouhém období velmi uvolněné měnové politiky klesly v listopadu sazby hypoték až na 1,91 %. O rok později, když se základní sazba ČNB dostala na 0,5 %, byly dražší i hypotéky – v listopadu 2017 byla průměrná sazba na úrovni 2,19 %.

Inflaci v nejbližší době vklady nepokryjí

Česká národní banka přistoupila k prudšímu zvyšování sazeb zejména kvůli vysoké inflaci. V srpnu totiž ceny rostly meziročně o 4,1 %, což je nejrychlejší tempo od roku 2008. Do konce roku inflace s největší pravděpodobností příliš klesat nebude a v meziročních hodnotách může podle analýzy Portu atakovat úroveň 5 %. Drobní střadatelé tak reálně ztrácí peníze jak v případě běžných a spořících účtů, tak i v případě termínovaných vkladů – bez ohledu na délku fixace.

Jediným způsobem, jak v této době reálně zhodnotit peníze je investovat. Sazby z vkladů překonává inflace už pátý rok v řadě a je klidně možné, že reálného zhodnocení na běžných a spořících účtech už nikdy dosáhnout nepůjde.

Vratislav Zámiš

Vráťa se stará o analytickou podporu týmu a společně s ostatními řeší každodenní úkoly. Mimo jiné přispívá na blog Portu, kam přináší aktuální informace z finančních trhů a zajímavosti ze světa financí.

Portu

Portu je první česká robo-advisory investiční platforma a lídr na českém trhu. Umožňuje bez jakýchkoliv závazků a s nejnižšími poplatky na trhu investovat do globálně diverzifikovaných portfolií složených na míru potřebám a cílům každého investora.

Více na https://www.portu.cz.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Finanční rady:

Přečtěte si také:

Příbuzné stránky

- Valorizace důchodu 2024 - kalkulačka online: průměrný starobní důchod se od ledna 2024 zvýší o 400 korun

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- ČEZ Prodej, a. s. Sazba D57d, tarif D57d

- Úrokové sazby ČNB

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Kurzy ČNB - Kurzovní lístek České Národní Banky

- Kurzy historie, kurzovní lístek ČNB 23.11.2020, historie kurzů měn

Prezentace

28.11.2024 Nejlepší chytré hodinky na světě jsou Samsung.

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Tomáš Vrňák, Ušetřeno.cz

Lenka Rutteová, Bezvafinance

Miren Memiševič, Skupina Klik.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Martin Thienel, Kalkulátor.cz

Marek Pokorný, Portu

Jak snížit daně díky DIPu? Zde je návod pro vyplnění daňového přiznání

Tomáš Kadeřábek, Swiss Life Select

_w60h45_w76h50.jpg)