Jediný sektor s historicky nízkou valuací a čekání na nákupní korekci

Na celém americkém trhu je nyní jediný sektor, který se obchoduje s valuacemi nižšími, než je dlouhodobý standard. V opačné pozici je naopak sektorů řada. Dnes o nich, atypickém cyklu a akciích, u kterých se čeká na korekci.

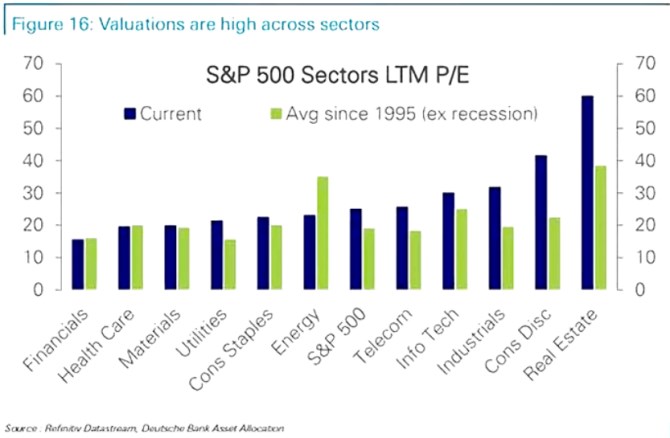

1. Valuace sektorů: Následující graf od Deutsche Bank porovnává aktuální valuace jednotlivých sektorů v indexu SPX s jejich dlouhodobým průměrem od roku 1995. Průměr vylučuje recesi, otázkou ale pak je, proč by neměl vylučovat i bublinu – viz níže. Pracujme ale s tím, o co se s námi DB štědře dělí:

Zdroj: Twitter

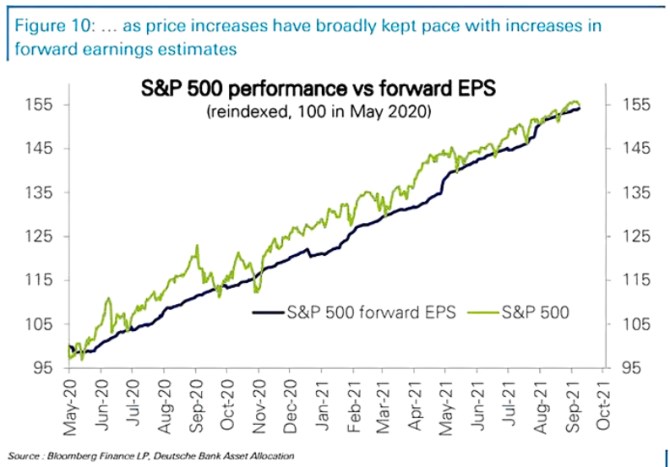

2. Přebírání otěží: Cyklické chování trhu je obvykle takové, že po pádu jej táhnou nahoru obvykle valuace (rostou ceny P, zatímco aktuální zisky E jsou dole a roste tudíž násobek PE). Pak otěže přebírají zisky – roste E, zatímco PE klesá, ale ne dost na to, aby klesaly i ceny. Současný cyklus je atypický v tom, že po první fázi zisky otěže skutečně přebraly – viz druhý graf od DB srovnávající vývoj E s cenami akcií. Ale valuace zůstávají vysoko (graf první).

Zdroj: Twitter

3. Čekání na korekci? S našponovanými valuacemi na trhu jako celku i u řady odvětví se objevují i úvahy o tom, že případná korekce by představovala příležitost pro nákup nyní valuačně ne moc atraktivních titulů. V podobném duchu vyznívá jedna z posledních analýz Morningstar, která hovoří o kvalitních akciích vhodných pro nákup, ovšem jen při poklesu jejich ceny. Jinak řečeno, o akciích, které jsou nyní blízko své férové hodnoty.

K tomu bych si malou odbočkou dovolil poznamenat, že blízkost férové hodnotě ale neznamená neatraktivitu. Znamená „jen“, že akcie by měla na základě současných dostupných informací generovat svou požadovanou návratnost. Pokud vezmeme současné bezrizikové výnosy a nějakou standardní rizikovou prémii akcií, znamená to, že „průměrná“ a férově naceněná akcie by měla dlouhodobě vynášet nějakých 6 - 7 % ročně.

Na zmíněný seznam od Morningstar se dostává Clorox, Coca Cola, Pepsi, Unilever, Novartis, Johnson and Johnson a Dominion. Nemalá část seznamu je tedy tvořena firmami se sektoru zboží běžné spotřeby, kde se ohledně růstu hraje o jednotky procentních bodů, či ještě méně. Příště bych se rád na tyto firmy podíval detailněji.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory