Na trzích nás čeká tvrdá jízda po výmolech, varuje JPMorgan

Po volatilním, ale rekordním červenci se evropské akcie řítí do období nespokojenost. A JPMorgan varuje, že by investoři měli být připraveni na tvrdou jízdu po výmolech.

Hvězdná výsledková sezóna a velkorysá podpora centrální banky umožnily evropským akciím proplout mezi nárůstem nakažených, inflačními tlaky i čínskými regulačními zásahy. Prostředí je však nyní volatilnější, a tak akcie vstupují do historicky dvou nejslabších měsíců v roce.

"Vypadá to, že volatilita cen akcií roste, a věříme, že velmi pravděpodobně zůstane vysoká i v nadcházejících měsících," říkají kvantitativní stratégové JPMorgan pod vedením Khurama Chaudhryho a dodávají, že očekávání růstu a inflace jsou vystavena riziku negativních překvapení.

Podle Chaudhryho podpoří slabší makroekonomické prostředí spíše kvalitu než hodnotu s větším zaměřením na defenzivní sektory ve druhé polovině roku. V krátkodobém horizontu přichází do úvahy také strategie, ve které je portfolio z poloviny defenzivní a z poloviny tvořené rizikovějšími aktivy s vysokou betou.

Toto léto je obchodování velkého tria reflace-znovuotevření-hodnota kolísavé a banky, tituly ze sektoru cestování, automobilky, energetika i maloobchod patří od konce května k těm nejméně výkonným akciím. V srpnu se na obzoru objeví více překážek, včetně šíření varianty delta a zasedání Fedu na konferenci v Jackson Hole 26. - 28. srpna, které by mohlo vyústit v utahování kohoutků.

Pro stratéga Barclays Emmanuela Cau je volatilita a ztráta momenta při znovuotevření obchodu příležitostí. Sice také prosazuje vyvážený přístup mezi cyklickými a defenzivními tituly, avšak vnímá, že nedávná slabost je šancí, jak navýšit expozici. Tento týden proto navýšil doporučení u akcií firem ze sektoru cestování na „nadvážit“.

"Mentalita nákupu při propadu obecně dává smysl, protože tu máme taková nastavení politiky, která skutečně pomáhají ke zmenšení rizika nečekaných poklesů pro investory," doplnil pro Bloomberg TV Peter Oppenheimer, hlavní globální akciový stratég společnosti Goldman Sachs. "Kdykoli se na akciovém trhu setkáme s výraznými poklesy, přijde pocit, že tu jsou valuační příležitosti," pokračuje Oppenheimer. Potenciál vidí u hodnotových a komoditních akciích, protože výnosy dluhopisů by měly ve druhé polovině obnovit svůj vzestup.

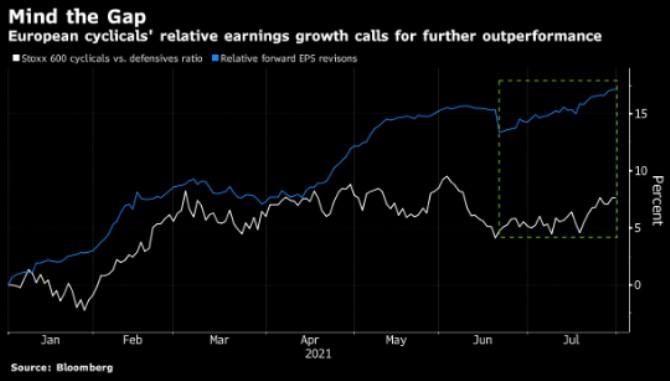

Podle stratégů Bloomberg Intelligence Tima Craigheada a Laurenta Douilleta vypadá výsledková sezóna obecně velmi pozitivně a růst zisků by měl trvat až do roku 2022. Očekávají, že nedávné obavy o ústup varianty delta a znovuotevření pokračují, což po pauze ve druhém čtvrtletí vyvolalo opětovnou výkonnost cyklických akcií.

"Vyhlídky opětovného růstu s tím, jak rok postupuje, by měly být pozitivní pro evropské akcie, pro cyklické akcie spíše než defenzivní, a také pro finanční tituly," říká Clive Emery, správce fondů u společnosti Invesco, s tím, že tu je období větších obav z poklesu růstu a úpravy tržních očekávání směrem dolů.

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Na trzích nás čeká tvrdá jízda po výmolech, varuje JPMorgan

- Wall Street čeká do konce roku jízda z kopce, varuje Morgan Stanley

- USA zabily šéfa íránských jednotek. Čeká vás tvrdá odveta, varuje Teherán

- Příští týden bude ve znamení svátků a uzavřených trhů, ve čtvrtek nás čekají americký trh práce a nemovitostí

- Čeká nás další zdražení benzinu, tvrdí analytici! Čtěte, kde ještě nyní tankovat nejlevněji

- Odborník varuje: Čeká nás rok teroru a evropské 11. září!

- VĚDCI VARUJÍ: Slunce pomalu usíná! Čeká nás doba ledová - Diskuze, názory, doporučení a hodnocení

- VĚDCI VARUJÍ: Slunce pomalu usíná! Čeká nás doba ledová

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory