Měly by centrální banky upřednostňovat cíl finanční stability nebo cenové stability?

V návaznosti na globální finanční krizi z let 2007–2009 se celosvětově začala zavádět nová makroobezřetnostní opatření s cílem zmírnit či zabránit budoucímu systémovému riziku, a předejít tak opakování krize podobného rozsahu. Vedle otázky makroekonomických dopadů přísnější bankovní regulace se řada ekonomů začala hlouběji zabývat také interakcí mezi makroobezřetnostní a měnovou politikou (externí odkaz). Institucionálnímu uspořádání makroobezřetnostní politiky, tedy otázce, zda ji začlenit do již existující instituce, například centrální banky, nebo vytvořit instituci zcela novou, však byla věnována podstatně menší pozornost. Rozhodnutí o vzájemném institucionálním uspořádání makroobezřetnostní a měnové politiky však může být zásadní. Zvolený přístup je určující jak z pohledu efektivní výměny informací a komunikace mezi tvůrci obou politik, tak jejich vzájemné koordinace. Tyto aspekty mohou ovlivnit nejen konečný makroekonomický dopad, ale mohou mít také významný vliv na důvěryhodnost (externí odkaz) instituce či institucí zodpovědných za každou z těchto politik.

Jakkoliv existuje pouze hrstka empirických studií na toto téma, jejich závěry jsou pro další diskusi o institucionálním uspořádání obou politik klíčové. Ukázalo se, že jedním z faktorů, který přispěl k nárůstu finančních zranitelností v období před světovou finanční krizí, a v konečném důsledku tak prohloubil celkový ekonomický propad, byla nedostatečná finanční regulace a nepříliš účinný dohled (externí odkaz). Nárůst finančních zranitelností byl zároveň vyšší v zemích, kde byl dohled vykonáván samostatnou institucí mimo centrální banku.

Jednou ze zásadních otázek tak i dnes zůstává, zda by makroobezřetnostní politiku měla provádět samostatná instituce nebo zda je celospolečensky prospěšnější ji integrovat „pod jednu střechu (externí odkaz)“ společně s měnovou politikou. Abychom mohli na tuto otázku odpovědět, měli bychom se zároveň také ptát: Ovlivňují se tyto politiky navzájem? Dokáží nástroje měnové politiky účinně omezovat systémová rizika? Je koordinace obou politik z ekonomického pohledu žádoucí? Měla by centrální banka upřednostnit cíl finanční stability nebo cíl cenové stability, pokud nelze v dané situaci dosáhnout obou cílů najednou?

Jakým způsobem však můžeme na tyto otázky odpovědět, a poskytnout tak vodítko pro koordinaci obou politik v budoucnu? Jednou z možností je zeptat se na názor odborníků v dané oblasti. Přesně takový průzkum jsme v dubnu letošního roku provedli mezi experty z akademické sféry, centrálních bank a dalších regulatorních institucí. Naší motivací při výběru vhodných respondentů bylo získat jak názory těch, kteří jsou dobře obeznámeni s nejnovějšími teoretickými poznatky v dané oblasti, tak expertů s praktickou zkušeností s fungováním dotčených institucí. V celkovém počtu takřka 400 vyplněných dotazníků jsou tak zastoupeny oba tyto tábory.

Měla by makroobezřetnostní a měnovou politiku provádět jedna instituce?

Institucionální uspořádání makroobezřetnostní a měnové politiky se v jednotlivých zemích liší. V některých, například ve Švédsku, Finsku nebo Austrálii, vykonává makroobezřetnostní politiku samostatná instituce. V jiných, včetně České republiky, je naopak centrální banka zodpovědná za provádění obou politik. Dokonce i v těch centrálních bankách, které integrují obě politiky, jsou tyto dvě funkce odděleny a každá z nich často sleduje pouze jeden konkrétní specifický cíl – finanční stabilitu v případě makroobezřetnostní politiky a cenovou stabilitu v případě měnové politiky. Otázky ohledně koordinace obou politik si tak nekladou pouze v zemích, kde každou z politik vykonává jiná instituce, ale také v těch, kde se obě politiky integrují v rámci centrální banky.

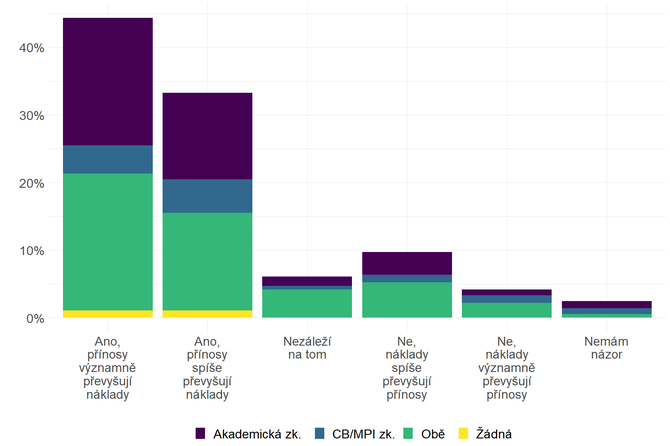

Odborníci z řad akademiků, centrálních bankéřů a pracovníků dohledu a finanční regulace, kteří odpovídali v našem dotazníkovém šetření, mají na institucionální uspořádání makroobezřetnostní a měnové politiky jasný názor. Valná většina z nich spatřuje významné výhody v tom, když jsou obě politiky prováděny centrální bankou (Graf 1a). Téměř 45 % respondentů uvádí, že přínosy z integrace politik „pod jednou střechou“ významně převyšují případné náklady. Dalších 33 % uvádí, že přínosy spíše převyšují náklady. Pouze přibližně 14 % očekává, že případné náklady mohou převážit nad přínosy z této integrace, ať již významně (4 %) nebo spíše (10 %).

Graf 1a: Měla by centrální banka provádět měnovou i makroobezřetnostní politiku?

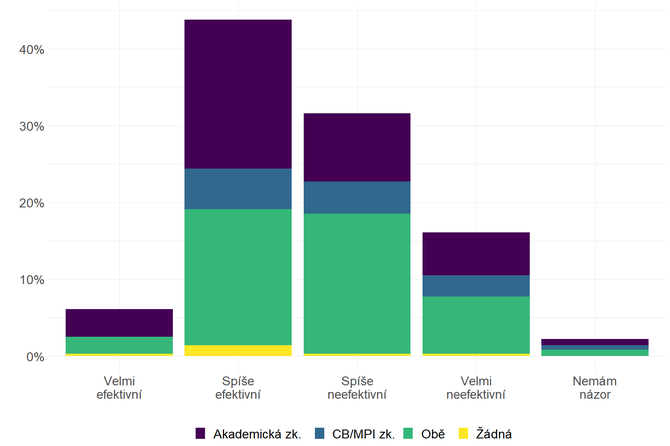

Graf 1b: Považujete nástroje měnové politiky efektivní ve zmírňování existujících systémových rizik?

Poznámka: Akademická zk. -- respondenti s profesní zkušeností získané v akademii; CB/MPI zk. -- respondenti s profesní zkušeností získané v centrální bance a/nebo makroobezřetnostní instituci; obě -- respondenti s profesní zkušeností získané v obou oblastech; žádná -- respondenti s profesní zkušeností získané mimo akademii, academia, centrální banku nebo makroobezřetnostní instituci.

Měly by být makroobezřetnostní a měnová politika vzájemně koordinovány?

V reakci na globální finanční krizi převládl mezi ekonomy názor, že cenová stabilita sama o sobě nedostačuje pro zachování finanční stability. V návaznosti na to se rozpoutala diskuze, zda by měla centrální banka zohledňovat ve své měnové politice také rizika pro finanční stabilitu (externí odkaz). Řada ekonomů bude nejspíše souhlasit s tím, že to může být v určitých situacích správné, ale budou mít pochybnosti o tom, zda může relativně malé zvýšení měnověpolitických sazeb efektivně tlumit nárůst systémového rizika.

Obdobný názorový rozpor panuje také mezi respondenty v našem šetření. Přibližně 45 % považuje měnovou politiku v boji proti systémovým rizikům za spíše účinnou, dalších 6 % jí považuje za velmi účinnou. Naopak 32 % respondentů vnímá měnovou politiku jako spíše neúčinnou při zmírňování existujících systémových rizik a dalších 16 % dokonce za velmi neúčinnou (Graf 1b). Oba názorové tábory pak dosahují přibližně stejného podílu hlasů. Výsledky šetření tak potvrzují, že v této otázce zatím nebylo mezi odborníky dosaženo shody.

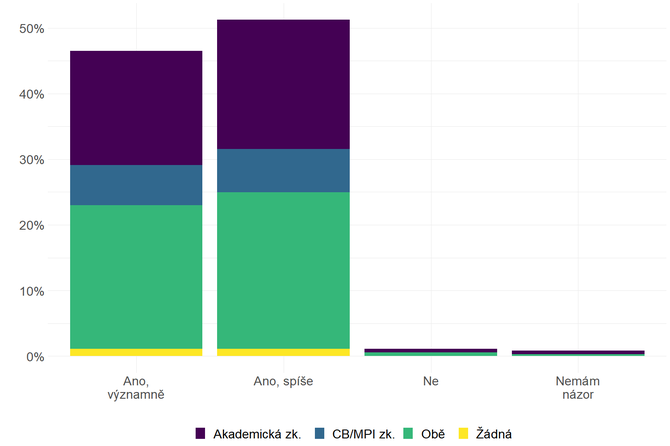

V případě koordinace obou politik a jejich vzájemného ovlivňování však již panuje shoda zcela jednoznačná. Pozoruhodných 98 % respondentů připouští, že makroobezřetnostní a měnová politika se navzájem ovlivňují, zatímco 90 % považuje vzájemnou koordinaci obou politik za žádoucí, a to bez ohledu na jejich institucionální uspořádání (Graf 2). Tyto názory jsou konzistentní napříč akademiky i odborníky z centrálních bank a jiných regulatorních institucí. Potřeba takové koordinace vychází z poznání, že nástroje makroobezřetnostní a měnové politiky nejsou nezávislé, protože ovlivňují měnové i úvěrové podmínky prostřednictvím svého působení na ceny aktiv, úvěrovou dynamiku a přijímání finančních rizik.

Graf 2a: Ovlivňují se navzájem nástroje makroobezřetnostní a měnové politiky?

Graf 2b: Je koordinace makroobezřetnostní a měnové politiky žádoucí pro ekonomiku, bez ohledu na institucionální uspořádání?

Poznámka: Akademická zk. -- respondenti s profesní zkušeností získané v akademii; CB/MPI zk. -- respondenti s profesní zkušeností získané v centrální bance a/nebo makroobezřetnostní instituci; obě -- respondenti s profesní zkušeností získané v obou oblastech; žádná -- respondenti s profesní zkušeností získané mimo akademii, academia, centrální banku nebo makroobezřetnostní instituci.

Prostředí dlouhodobě nízkých úrokových sazeb a konflikt mezi dosahováním cílů finanční a cenové stability

V posledních letech se v mnoha vyspělých ekonomikách začala rozvíjet intenzivní diskuze o důsledcích udržování prostředí dlouhodobě nízkých úrokových sazeb skrze vysoce uvolněné měnové politiky. Řada odborných studií varuje před nezamýšlenými nepříznivými účinky tohoto prostředí, které mohou vést ke špatnému ocenění rizika a zvýšení zranitelnosti finančních systémů. Nárůst finanční zranitelnosti se zpravidla projeví až v momentě, kdy ekonomiku zasáhne nepříznivý šok – jeho dopad tak může nepříjemně zesílit a projevit se v hlubší ekonomické recesi nebo dokonce krizi.

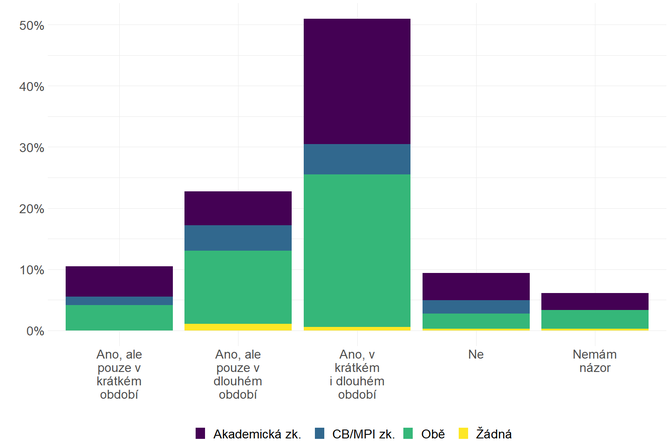

Většina respondentů v našem průzkumu má velmi podobný názor. Více než 50 % uvádí, že prostředí nízkých úrokových sazeb přispívá k vytváření finančních nerovnováh v krátkodobém i dlouhodobém horizontu. Dalších 23 % považuje nízké úrokové sazby za škodlivé pouze v dlouhodobém horizontu, zatímco 11 % pouze v krátkodobém horizontu. Dohromady tak 85 % všech respondentů považuje prostředí nízkých úrokových sazeb za nebezpečné pro finanční systém. Pouze přibližně 9 % uvádí, že nízké úrokové sazby nepřispívají k vytváření finančních nerovnováh a zbylých 6 % na to nemá jasný názor.

Graf 3a: Přispívá prostředí nízkých úrokových sazeb k budování finančních nerovnováh?

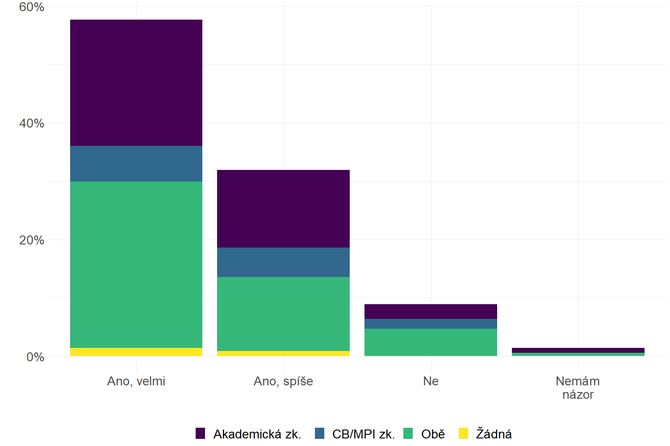

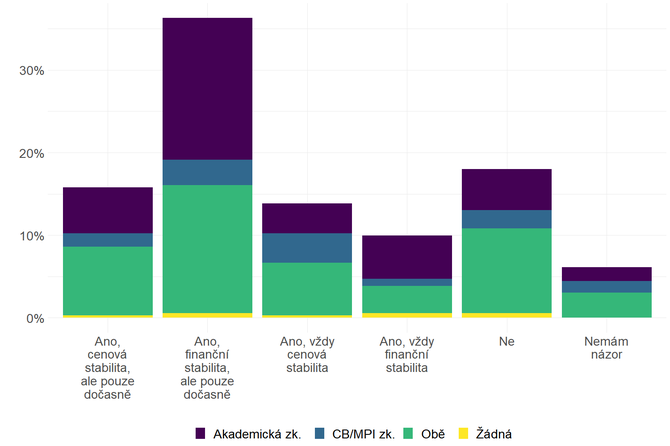

Graf 3b: Pokud je dosahování cíle cenové a finanční stability v rozporu, měla by centrální banka upřednostnit jeden z nich?

Poznámka: Akademická zk. -- respondenti s profesní zkušeností získané v akademii; CB/MPI zk. -- respondenti s profesní zkušeností získané v centrální bance a/nebo makroobezřetnostní instituci; obě -- respondenti s profesní zkušeností získané v obou oblastech; žádná -- respondenti s profesní zkušeností získané mimo akademii, academia, centrální banku nebo makroobezřetnostní instituci.

Z koncepčního hlediska není pochyb o tom, že koordinace obou politik je potřebná. Z praktického hlediska však může být taková koordinace velmi obtížná kvůli rozdílné pravděpodobnosti rizika neplnění obou základních cílů (externí odkaz) – finanční stability a cenové stability. Systémové riziko má potenciál se materializovat obvykle ve střednědobém až dlouhodobém horizontu, zatímco riziko neplnění inflačního cíle může být krátkodobého charakteru. Centrální banka dá v takovém případě obvykle přednost plnění cíle cenové stability, zatímco cíl finanční stability by mohl být upřednostněn pouze za předpokladu, že riziko budoucí finanční krize se dostalo za kritickou hranici. Něco takového je však velmi obtížné předvídat v dostatečném předstihu a pro centrální banku může být paradoxně méně nákladné jednat spíše opatrněji a preventivně, než se zpožděním a represivně.

Takřka 50 % všech respondentů v našem průzkumu se přiklání k podobnému názoru: více než 36 % uvádí, že v případě konfliktu mezi dosažením cílů finanční a cenové stability by měl být dočasně upřednostněn cíl finanční stability; dalších 10 % se poté přiklání k tomu, že cíl finanční stability by měl být upřednostňován vždy. Naopak asi 30 % by dalo přednost dosažení cíle cenové stability, ať již dočasně (16 %) nebo vždy (14 %). Téměř 18 % si myslí, že žádný z cílů by neměl být v případě konfliktu upřednostněn.

Závěrem

Řada ekonomů bude pravděpodobně souhlasit s tím, že nejlepšího výsledku lze dosáhnout, pokud se obě politiky navzájem doplňují a působí stejných směrem. Mohou však nastat i situace, kdy se dostávají do konfliktu kvůli potřebě působit směrem opačným. Právě to vyžaduje analýzu jejich interakcí (externí odkaz) a jejich vzájemnou koordinaci. Nadále však převládá mezi centrálními bankéři shoda, že primárním a preferovaným způsobem prevence nárůstu finančních zranitelností je využití nástrojů makroobezřetnostní politiky. Nástroje měnové politiky se k tomuto účelu používají jen zřídka, zejména v obdobích již nastartovaného úvěrového boomu doprovázeného rychlým růstem cen aktiv. Role finanční stability při nastavování měnové politiky je nicméně stále častěji diskutována také samotnými centrálními bankami, například Bank of Canada (externí odkaz) nebo Evropskou centrální bankou (externí odkaz), při pravidelném přezkumu rámce pro provádění měnové politiky.

Další zprávy o bankách

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Dividenda KOMERČNÍ BANKA - Dividenda Burza, Dividendy KOMERČNÍ BANKA 2020

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

- Kurzy ČNB - Kurzovní lístek České Národní Banky

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.