Akciová „prémie“

Když jsou rizikové prémie na akciovém trhu vysoko relativně k nějakému historickému standardu, dá se uvažovat o tom, že akcie mají díky tomuto faktoru prostor pro posílení (existuje prostor pro pokles prémií). A naopak, pokud jsou prémie z nějakého důvodu mimořádně nízko, může to značit valuační našponovanost akcií. Jak je tomu nyní?

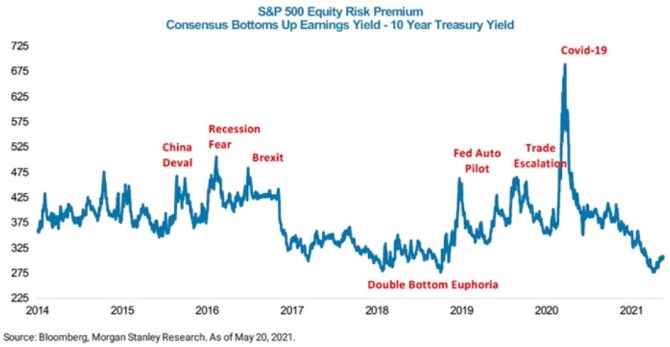

1 . „Prémie“ hodně nízko: Různým odhadům toho, jak je to v současné době na trhu s prémiemi, se tu občas věnuji. Morgan Stanley v následujícím grafu ukazuje svůj odhadovaný vývoj „rizikové prémie“ u amerických akcií v indexu SPX. Do uvozovek ten výraz ale dávám proto, že ve skutečnosti o čistou rizikovou prémii nejde. Či přesněji řečeno, jde jen o její hodně volný odhad.

Zdroj: Twitter

2 . Něco jako prémie, princip: MS počítá tuto prémii jako rozdíl mezi obráceným PE na straně jedné a výnosy desetiletých vládních obligací na straně druhé. Na první pohled to dává smysl – od toho, co vynáší akcie, odečteme to, co vynáší vládní obligace. A rozdíl musí být riziková prémie akcií. Jenže v kostce to z mého pohledu má dva háčky. Konkrétně, PE, či jeho obrácená forma EP, neukazuje, co akcie vynáší a to ze dvou důvodů:

Za prvé, výnosy nejsou dány zisky, ale dividendami.

Za druhé, samotná výše PE (EP) není dána jen požadovanou návratností (tedy bezrizikovými výnosy a právě rizikovou prémií). Ale i očekávaným růstem zisků.

Nejde mi tu o nějakou kritiku MS (a dalších, kteří tento hodně zjednodušený postup používají). To, co je v grafu vyznačeno, je spíše jakási teoretická riziková prémie předpokládající, že od počátku období se nezměnil (i) poměr zisků a dividend a (ii) stále stejný je také očekávaný dlouhodobý růst zisků, respektive dividend. Ve skutečnosti ale může pohyb křivky v grafu značit jak změny rizikové prémie, tak změny očekávaného růstu. Následující řádky ukazují konkrétní příklad.

3 . Něco jako prémie, příklad: Představme si: Ceny akcií na trhu by z hlediska fundamentu měly odpovídat očekávaným dividendám děleným rozdílem mezi požadovanou návratností a očekávaným růstem dividend. Pokud jsou tedy například dividendy očekávané za rok 10 dolarů, požadovaná návratnost 12 % a očekávaný růst dividend 2 %, je hodnota takového „indexu“ či akcie 100 dolarů (10 / (12 % - 2 %).

Dejme nyní stranou poměr zisků k dividendám, předpokládejme, že je jedna (EP je tak stejné, jako D/P). Zaměřme se jen na druhý efekt z výše uvedeného bodu – onen vliv očekávaného růstu. Z výše uvedeného jednoduchého výpočtu je vidět, že poměr dividend k cenám (dividendový výnos 10 / 100) je dán právě oním rozdílem mezi požadovanou návratností a očekávaným dlouhodobým růstem. Zde je dividendový výnos 10 % a je fundamentálně dán právě tím, že požadovaná návratnost dosahuje 12 % a očekávaný růst 2 %.

Kdyby se očekávaný růst zvýšil, vzrostla by atraktivita akcií, ceny by šly nahoru a dividendový výnos by šel dolů. Pokud by se dostal třeba na 4 %, hodnota akcie a na efektivním trhu i její cena by šla na 10 / (12 % - 4 %). Tedy na 125 dolarů a dividendový výnos by šel z 10 % na 8 % A naopak, pokles očekávaného růst by cenu tlačil dolů a výnos nahoru. Při konstantních bezrizikových výnosech by se nám tak v čase měnil rozdíl mezi dividendovým výnosem (a EP) a bezrizikovými výnosy, ale ne kvůli prémiím, ale kvůli změnám očekávaného růstu.

4 . Realita očekávaného růstu. Již jen krátce podstatná otázka: Je reálné, že by se dlouhodobá růstová očekávání relativně často a znatelně měnila? Pokud se budeme řídit třeba daty Eda Yardeniho, která se týkají (jen) pětiletých očekávání vývoje zisků, tak odpověď je kladná. Například v roce 2014 byl konsenzus ohledně pětiletého růstu zisků kolem 10 %, nyní je nad 15 %. Což může být důvod toho, proč MS vychází nyní „prémie“ tak nízko. A ono nereflektování očekávaného růstu pak podle mne vede k tomu, že tyto „prémie“ vychází celkově soustavně nízko (jak bylo vysvětleno, kalkulace použitá v grafu totiž ukazuje prémie a růst dohromady).

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?