Proč věřit v další růst amerických tržních sazeb

Klíčové body

- Americké tržní sazby reagují na různá data různě citlivě.

- Růst delšího konce americké výnosové křivky bude pokračovat.

- Intenzita posunu amerických sazeb může ovlivnit vývoj dolaru.

Patříme k těm, kteří věří, že americké výnosy dále porostou. A to nehledě na vývoj posledních dní, který šel silně proti nám. Argumentace – nejen naše – je následující.

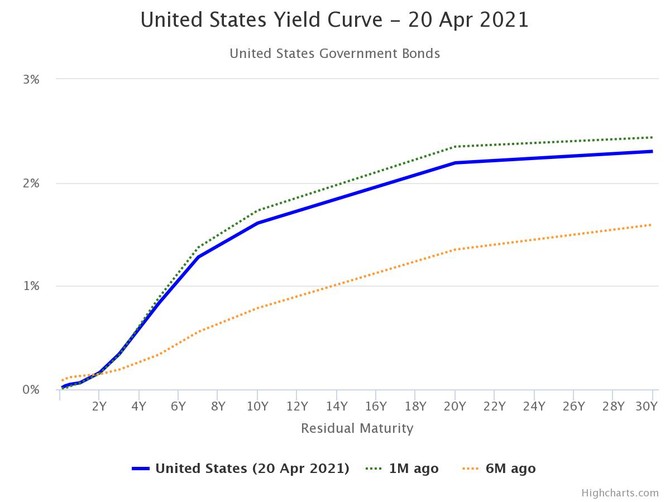

Nejprve rychlá rekapitulace letošního pohybu americké výnosové křivky. Krátký konec je pevně ukotven sazbami Fedu na nule a programem nákupů aktiv. V rámci tzv. kvantitativního uvolňování se centrální banka zaměřuje především na splatnosti od jednoho do pěti let, jejichž podíl na držených dluhopisech před splatností dosahuje cca 38 %. Ukotvenost krátkého konce potvrzuje letošní pokles výnosu ročního instrumentu o zhruba čtyři bazické body. U delších splatností se projevuje větší „benevolence“ Fedu, což u pětiletého bondu znamená nárůst výnosu o necelých 50 bodů a u desetiletého o 70 bodů.

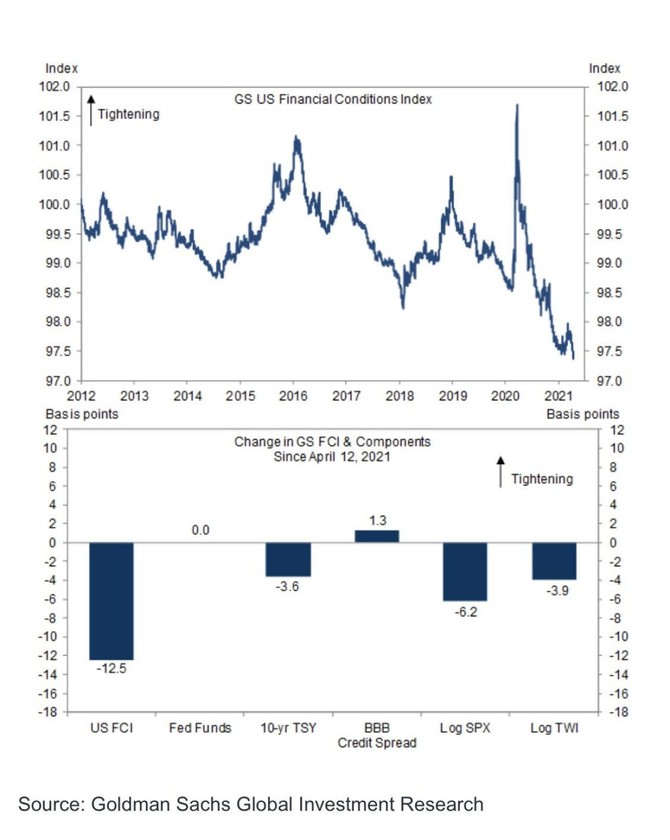

Nejintenzivnější nárůst především delšího konce výnosové křivky jsme pozorovali od začátku února do zhruba poloviny března. Za tímto posunem stálo očekávání silné ekonomické obnovy ve spojení s vakcinací, a tedy i vidinou brzkého otevření americké ekonomiky, které bylo navíc umocněno fiskální podporou. To vše v prostředí extrémně akomodativní měnové politiky působící na udržení příznivých podmínek financování – ty jsou podle měření indexu podmínek financování banky Goldman Sach nejvíce uvolněné od roku 2012.

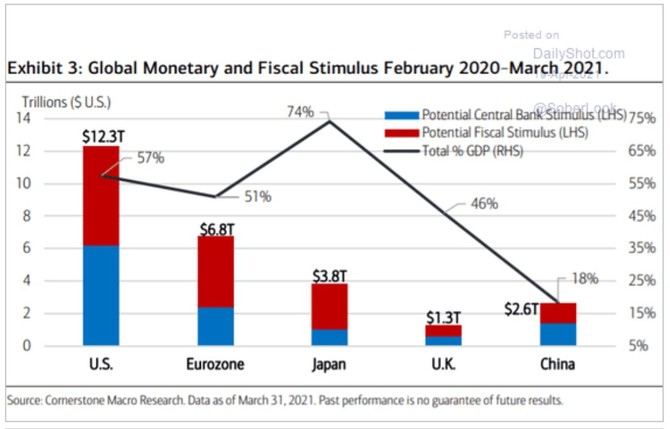

Podle odhadu banky Bank of America dosáhl celkový balíček americké fiskální a měnové podpory v době od února 2020 do března 2021 hodnoty 12,3 bilionu dolarů. Pro srovnání, v Evropě dosáhlo to samé číslo 6,8 bilionu, v Japonsku 3,8 bilionu a v Číně 2,6 bilionu dolarů.

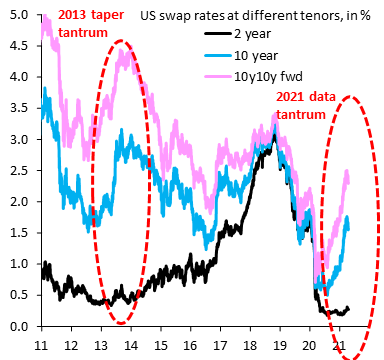

Posun výnosu desetiletého dluhopisu od února do zhruba poloviny března přesáhl 60 bazických bodů. Podobně intenzivně rostly i delší sazby u 10Y10Y forward swapů. Ty navíc lépe reflektují „nadšení“ trhu z kombinace faktorů podporující očekávanou obnovu než například zmiňovaný desetiletý dluhopis, který je stále do jisté míry spjat s kratšími sazbami. Graf tohoto instrumentu jsme si vypůjčili od hlavního ekonoma Institutu pro mezinárodní finance Robina Brookse, který posun z loňského a letošního roku srovnává s rokem 2013, kdy Fed zahájil snižování tempa nákupů dluhopisů v rámci programu QE.

Právě intenzita posunu delších tržních sazeb v tak krátkém čase je jedním z argumentů části trhu tvrdící, že hlavní vlnu nárůstu máme za sebou. Dluhopisový trh tímto pohledem v podstatě zacenil očekávaný ekonomický boom, proto jsme v minulém týdnu např. při zveřejnění maloobchodních tržeb za březen (+9,8 %) či nad očekávání lepšího výsledku týdenní změny počtu žádostí o podporu v nezaměstnanosti nebyli svědky posunu výnosů směrem vzhůru, ale naopak dolů.

Podobně tomu bylo i u březnové inflace. Ta sice skončila v podstatě v souladu s tržním konsensem, viděli jsme ale nejrychlejší posun meziročních čísel od března 2012. Minimální reakce dluhopisového trhu tak v podstatě potvrzuje, že tržní účastníci vnímají rychlejší inflaci jako dočasný jev. To samé by se podle skeptičtější části trhu mohlo vztahovat i na zrychlení spotřeby reflektované maloobchodními tržbami, resp. tzv. kontrolní skupiny, která je obecně vnímána jako lepší prediktor příspěvku spotřeby k HDP.

Vedle toho působí i zvýšená poptávka po amerických dluhopisech ze strany zahraničních investorů. Nejvíce se přitom spekuluje – i v souvislosti se začátkem nového fiskálního roku – o japonských pojišťovnách a penzijních fondech využívajících vyšších výnosů, které jsou i po odečtení nákladů na kurzové zajištění nejvýše od roku 2015. A potvrzují to i první data japonského ministerstva financí, která ukázala nákup zahraničních aktiv s fixním výnosem v hodnotě 1,7 bilionu jenů (necelých 16 miliard dolarů), což je vůbec nejvyšší číslo za posledních pět měsíců.

Vzhledem k intenzitně únorového a části březnového posunu delších amerických tržních sazeb je určitá korekce namístě. S čím se ale úplně neztotožňujeme, je představa o kompletním zacení ekonomické obnovy, zejména té, která nás v americké ekonomice čeká během léta. Podobně se na věc dívá i již zmiňovaný Robin Brooks, který rovněž předpokládá nárůst tržních sazeb. Fakt, že během minulého týdne dluhopisy nereagovaly na výborná data maloobchodu a z trhu práce, vysvětluje tím, že výnosy jsou různě citlivé na různá data.

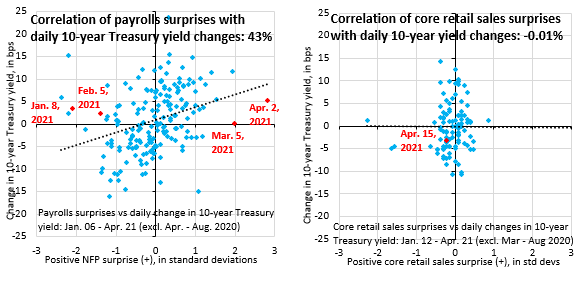

Korelaci výnosů s daty Brooks srovnává například u čísel o tvorbě nových pracovních míst mimo zemědělství (nonfarm payrolls) a jádrových maloobchodní tržeb. V prvním případě dosahuje korelace desetiletého výnosu s překvapením u nonfarm payrolls (lepší výsledek ve srovnání s konsensem) 43 %, zatímco ve druhém je v podstatě nulová (-0,01 %). Co se týče ostatních dat, vysoká korelace byla pozorovaná také u indikátoru ISM sektoru služeb, a to o velikosti 22 %.

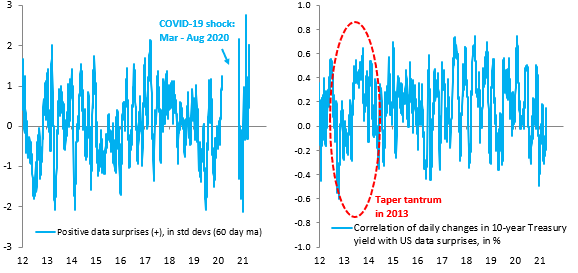

Jestliže bychom využili souhrnný indikátor ekonomických překvapení zveřejněných amerických dat – Brooks sleduje 60denní klouzavý průměr (viz levý graf) – aktuálně se nacházíme mírně nad hodnotou jedné směrodatné odchylky, což je možné ohodnotit jako stále nízké číslo. Na podobně nízkých hodnotách se pak nachází i korelace 60denního průměru ekonomických překvapení s výnosem desetiletého dluhopisu.

Na základě těchto měření předpokládáme, že prostor pro vyšší americké výnosy zůstává otevřen, zejména dočkáme-li se zlepšujících se čísel z amerického trhu práce, s důrazem na nonfarm payrolls, u nichž by výsledek z března nad 900 tis. mohl být ještě vylepšen. O jak rychlý nárůst půjde, ukážou až případná překvapení ve srovnání s konsensem trhu, přičemž čím vyšší, tedy pozitivní, budou, tím by intenzita růstu delších tržních sazeb měla být silnější. Nechceme sice hned předvídat únorový scénář, u kterého bychom se u desetiletého výnosu dostali pravdědoboně nad hranici 2 %. Posun směrem nad 1,7 % ve zbytku první poloviny roku je ale podle nás reálný. Intenzita tohoto posunu pak ovlivní i kurz dolaru.

Americká měna si v posledních dnech prochází korekcí. Změnu pozic vidíme na trhu futures, kde dochází k postupnému snižování dolarových shortů. Jednoznačným vítězem této situace je euro, které zpevnilo nad hranici 1,2000 EURUSD i s tím, jak na začátku týdne rostly evropské výnosy zejména u jádrových zemí eurozóny. Pozitivně na obě aktiva podle nás působí zpráva o tom, že Evropa získá více vakcín od společnosti Pfizer. Více vakcín a vidina rychlejšího očkování jsou faktory podporující výhled ekonomické obnovy ve spojení s otevíráním ekonomik. Na to postupně sází i velké banky jako Goldman Sachs či Citi, které na začátku týdne představily výhled vyšších evropských tržních sazeb. Bude zajímavé sledovat, zda posun výnosů bude pokračovat s přibližujícím se čtvrtečním zasedáním ECB.

V tomto týdnu, i vzhledem k absenci amerických dat a mediální karanténě představitelů Fedu, vidíme rizika nakloněna směrem k silnějšímu euru. V rámci delšího výhledu, tj. minimálně ve zbytku první poloviny roku, zůstáváme připraveni na potenciální dolarové zvraty spjaté zejména s případným posunem tržních sazeb vzhůru. Čím intenzivnější posun, tím citlivější reakce dolaru s možným vlivem na rizikové měny. Umocnit tento proces by v průběhu času mohly první spekulace o zahájení snižování tempa nákupů aktiv ze strany Fedu, kterých bychom se v případě silné ekonomické obnovy mohli dočkat už ve druhé polovině roku (tipujeme nejdříve na přelomu 3. a 4. čtvrtletí). Samotné snižování tempa nákupů vidíme až jako záležitost příštího roku.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx obchoduje za středový kurz 1,2067 EURUSD, dolarový index se pak nachází na hodnotě 90,98 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,1988 do 1,2091 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 25,93 EURCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,84 až 25,97 EURCZK, ve dvojici s dolarem zase od 21,41 až 21,63 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. odpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.