Schlumberger je podle Morningstar 40 procent pod férovou hodnotou

Hned 33 podhodnocených akcií pro druhé čtvrtletí zmiňuje Morningstar ve své nové analýze. Rozsah podhodnocení se podle přiložených tabulek obvykle pohybuje zhruba mezi 25 – 15 %, ale jedna akcie je podle Morningstar podhodnocená o celých 40 %. Podívejme se na ni.

1. Příběh od Morningstar: Oním titulem je Schlumberger. Energetické akcie jsou podle Morningstar v průměru podhodnocené asi o 9 % i přesto, že již dvě čtvrtletí posilují. Analytici firmy pak hovoří o tom, že spotřeba energií by se na úrovně roku 2019 měla vrátit do dvou let. A největší investiční příležitosti jsou podle Morningstar v segmentu služeb a s energetikou souvisejících aktivit. Čemuž odpovídá právě Schlumberger.

Tato společnost je největším servisem ropných a plynárenských firem na světě, podle Morningstar těžce investuje do toho, aby nabízela kompletní služby, protože věří, že to bude trend následujícího období. A že dojde k nečekaně velkému oživení v investicích ropných firem a poskytovatelé služeb, tak budou také schopni zlepšit své zisky snižováním nákladů.

2. Valuace. Jak jsem uvedl, podle Morningstar je Schlumberger významně podhodnocen. Beta akcie se pohybuje kolem hodnoty 2,43, což znamená, že akcie je výrazně rizikovější než celý trh. Což asi odpovídá i tomu, jaká nejistota se pojí jak s krátkodobým, tak dlouhodobým a strukturálním vývojem na energetických trzích. Požadovaná návratnost by se tak podle mých kalkulací měla pohybovat kolem 15 %. Firma za posledních 12 měsíců vydělala na volném toku hotovosti (po investicích) 1,83 miliardy dolarů, v roce 2019 to bylo 3,7 miliardy a v roce předchozím 3,5 miliardy dolarů.

Pokud by Schlumberger dokázal opět rychle najet na oněch 3,5 – 3,7 miliardy dolarů a tuto úroveň stále držel, současná hodnota tohoto toku hotovosti by dosahovala 23 – 24,5 miliard dolarů. Kapitalizace dosahuje 38 miliard dolarů a na ní se dostaneme až ve chvíli, kdy onen volný tok hotovosti poroste ročně o 5,3 % ročně (namísto stagnace). Jinak řečeno, akcie firmy jsou nyní naceněny tak, že se svou schopností generovat hotovost rychle dostane na standard předchozích dvou let a pak jej bude neustále zvyšovat o oněch 5,3 % ročně. Pokud bychom si ale za výchozí bod vzali jen oněch současných 1,83 miliard dolarů, pak by musely dlouhodobě růst o více než 10 %.

Pokud by akcie byla skutečně výrazně podhodnocená, musela by firma generovat tok hotovosti, který by byl ještě znatelně silnější než výše popsané scénáře. Čímž se dostáváme jednak k tomu, jaký je cyklický vývoj pro trh s ropou a zemním plynem a jaký je výhled strukturální. Pokud bychom třeba předpokládali, že za deset let začnou ropné firmy omezovat své tradiční aktivity a přidruženým servisním firmám začnou klesat tržby a zisky, dostáváme ještě úplně jiné scénáře. Pokud by například od roku 2030 klesalo cash flow firmy o 5 % ročně, muselo by do té doby podle mých kalkulací na ospravedlnění kapitalizace vzrůst z oněch 3,7 miliard dolarů na 9,1 miliard dolarů.

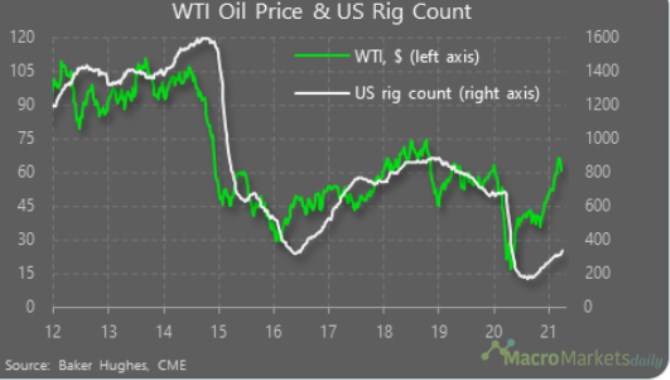

3. Ropný světonázor: Další úvahy o realističnosti popsaných scénářů a o tom, zda je nejpodhodnocenější akcie na trhu skutečně „na ropě“, nechám na čtenářovi. Odpověď asi bude dost záležet na „světonázoru“ týkajícím se ropných vrcholů, elektrifikace dopravy a podobně. Následující graf už jen ukazuje vývoj cen ropy a počet vrtů v USA. Komentář ke grafu od MMD říká, že v souladu se současnými cenami by byl vyšší počet vrtů. Záleží ale na úhlu pohledu na kauzalitu – nejsou současné ceny tam, kde jsou, i kvůli nízkému počtu vrtů?

Zdroj: Twitter

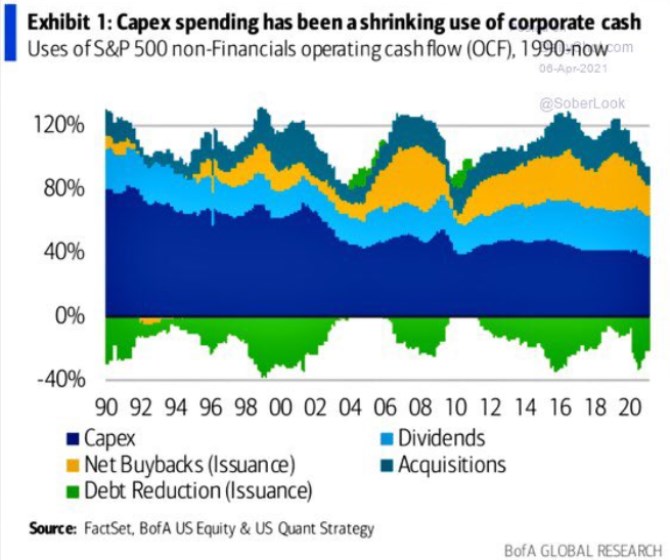

4. Co s hotovostí: Na závěr krátké odbočení k obecnějšímu pohledu. Následující čerstvý graf od BofA ukazuje, co obchodované firmy dělaly a dělají s hotovostí:

Zdroj: Twitter

Hotovostní chování amerických firem se postupně dost změnilo. Na počátku devadesátých let dominovaly investice – Capex. Postupně jeho váha značně poklesla a trendově tento pokles vyvažuje zejména vyšší popularita odkupů. Hodně cyklicky se pohybují odkupy a snižování/zvyšování dluhů. O onom poklesu investic se hodně diskutuje, může za ním být řada faktorů, včetně posunu od ekonomiky „tvrdé“ k ekonomice „měkké“ – ekonomice služeb, technologií, nehmotných aktiv.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

24.01.2025 Samsung ukázal svůj nejlepší telefon.

Okénko investora

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Čínský AI start-up drtí americkou konkurenci, akcie se propadají

Olívia Lacenová, Wonderinterest Trading Ltd.

Po měsících poklesů přišel růst: Co stojí za prudkým růstem cen kukuřice?

Ole Hansen, Saxo Bank

Zlato a stříbro zaznamenávají nové zisky s nástupem éry Trump 2.0

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Miroslav Novák, AKCENTA