Perly týdne: Skepse ke komoditnímu býkovi, čínský impuls podporuje dolar

Čína brzdí, což by mělo mít svůj dopad jak na komoditní trhy, tak na kurz dolaru. Americký trh práce se stále nachází daleko od uspokojivého stavu, což může pomáhat akciím, protože Fed nemusí rychle utahovat svou politiku. A ještě více v nových Perlách týdne.

S&P 500 výš a výš, co dál? Index S&P 500 se dostal nad 4 000 bodů a Chris Konstantinos z investiční společnosti RiverFront to na Yahoo Finance komentoval s tím, že v prvním čtvrtletí táhly trh nahoru zejména hodnotové a cyklické tituly. Nyní se ale situace obrací a do popředí se dostávají růstovější tituly, včetně technologií. Druhé čtvrtletí pak podle stratéga bude probíhat v jiném duchu, než to první, ve kterém šlo zejména o vyrovnávání valuací na jednotlivých segmentech trhu. Nyní by totiž mělo přijít období, kdy bude rozhodovat zejména ziskovost.

Konstantinos se domnívá, že nejlepší je nyní držet mix hodnotových a cyklických akcií, ale neorientovat se jen na ně a přidat k nim růstové firmy, které by měly těžit z dlouhodobých strukturálních trendů. Což je ale posun, který na trhu již do značné míry proběhl. Část technologického sektoru má přitom podle stratéga valuace stále na spekulativních úrovních. Jsou tu ale „megatech“ firmy, které jsou a budou schopny dosahovat vysoké ziskovosti a obchodují se za „relativně rozumné valuace“. Takže na technologiích stále jsou atraktivní investiční příležitosti, konkrétní jména ale Konstantinos nezmínil, jen dodal, že jde o běžně známá jména.

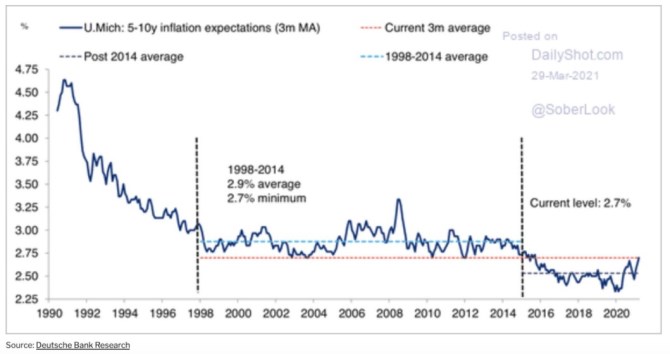

Inflační očekávání v historickém kontextu: Následující graf od Deutsche Bank ukazuje vývoj inflačních očekávání v USA. V posledních měsících došlo k jejich znatelnému růstu a obrázek tento posun zasazuje do dlouhodobějšího historického kontextu. Nyní by se podle něj měla tato očekávání pohybovat nad průměrem měřeným po roce 2014, ale stále znatelně pod průměrem z let 1998 – 2014:

Zdroj: Twitter

Čína brzdí, růst komodit omezen: Fred Neumann z HSBC Holdings hovořil na Bloomberg Markets o tom, že čínská vláda začíná brzdit na poli monetární politiky, protože se snaží o ochlazení v sektoru stavebnictví. A to co se týče jeho komerční i rezidenční části. Zde by tedy v následujících měsících mělo dojít ke snížení tempa růstu a vláda doufá, že to vynahradí spotřebitel a jeho poptávka. Podle ekonoma ale není jasné, že spotřebitel je k tomu ochoten a proto je možné, že v čínské ekonomice v následujících čtvrtletích přijde celkové zpomalení. Což by mělo být v kontrastu s americkým boomem.

Neumann pokračoval s tím, že je poměrně skeptik ohledně býčího trhu na komoditách. Poukázal na to, že Čína je stále zemí, která spotřebovává značnou část světové komoditní produkce a pokud by v ní došlo k popsanému zpomalení hospodářského růstu a zejména ve stavebnictví, projeví se to i na komoditních trzích. Ceny komodit tak sice mohou zůstat poměrně vysoko, ale podle ekonoma je prostor pro další růst cen omezen. Nepomůže mu ani boom americké ekonomiky, protože ten bude vychýlen směrem ke službám. Komoditní trhy by tak neměly ani výrazně zvedat inflaci.

Čínská centrální banka PBoC učinila podle ekonoma dobře, když podpořila ekonomiku v době, kdy na ní dolehla pandemie. Nyní se ale situace v hospodářství normalizovala a není důvod „držet nohu na plynu“. Na důležitosti naopak opět nabírá finanční stabilita a snaha o tlumení dluhů a jejich udržitelnost. V tomto ohledu je PBoC v jiné pozici, než americký Fed. Ten se zaměřuje na inflaci a zaměstnanost, PBoC jde nyní zejména o finanční stabilitu.

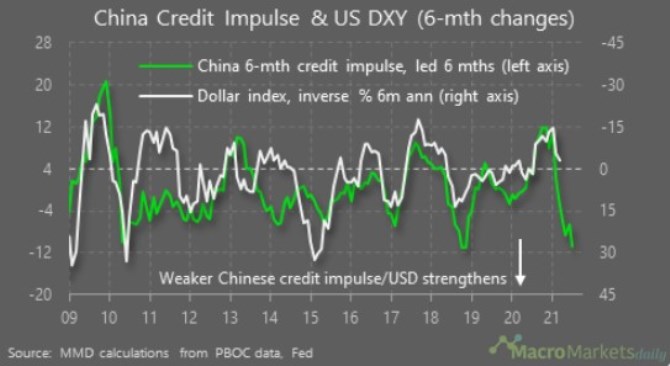

Dolar a čínský impuls: MacromarketsDaily v následujícím grafu srovnává vývoj dolarového indexu a čínského úvěrového impulsu (posunut šest měsíců dopředu). Podle grafu by mělo obecně platit, že slabší úvěrový impuls se pojí se silnějším dolarem a naopak. Jelikož v posledních měsících impuls znatelně zeslábl, mohlo by to indikovat sílící kurz americké měny:

Zdroj: Twitter

Atraktivní trhy a sektory: Kristen Bitterly ze Citi Private Bank byla hostem na Yahoo Finance, kde uvedla, že podle indexu, který její společnost používá, si hodnotové akcie relativně k těm růstovým vedly za poslední měsíc nejlépe od roku 2009. Z části je to odrazem toho, že ekonomika se postupně otevírá a nahoru jdou sektory, které naopak v roce minulém netáhly. Trhy se také stále více obrací k fundamentu a tomu, „které firmy skutečně vydělávají“.

Bitterly byla následně tázána, zda investiční trendy, o nichž se již nějakou dobu hovoří, již nejsou u konce. Podle jejího názoru u řady investorů platí, že „uvěří, teprve až to uvidí na vlastní oči“. Což znamená, že stranou sedí ještě hodně hotovosti, která se na trh nedostane v krátkém časovém okamžiku. Na to bude třeba, aby investoři skutečně viděli, že ekonomika se otevírá a pandemie ustupuje.

Investorka následně dodala, že také existují dlouhodobé trendy, které nejsou tolik závislé na tom, zda jsme „ve světě před covidem, či po něm“. U investic, které se opírají o tyto trendy, pak není zase tak důležité, kdy do nich vstoupíme, protože jde o dlouhodobou záležitost. Jde třeba o „digitalizaci, hyperkonektivitu, či kyberbezpečnost“.

Co dělá investici atraktivní? Bitterly se domnívá, že nyní je nutno se dívat zejména mimo Spojené státy. A zmínila například britské akcie, protože v této zemi podle ní dobře postupuje vakcinace a minulý rok trhy v této zemi výrazně zaostávaly za americkými. Atraktivní by podle investorky mohla být i „globální zdravotní péče“ a to díky svým nízkým valuacím (relativně k celkové valuaci globálních trhů).

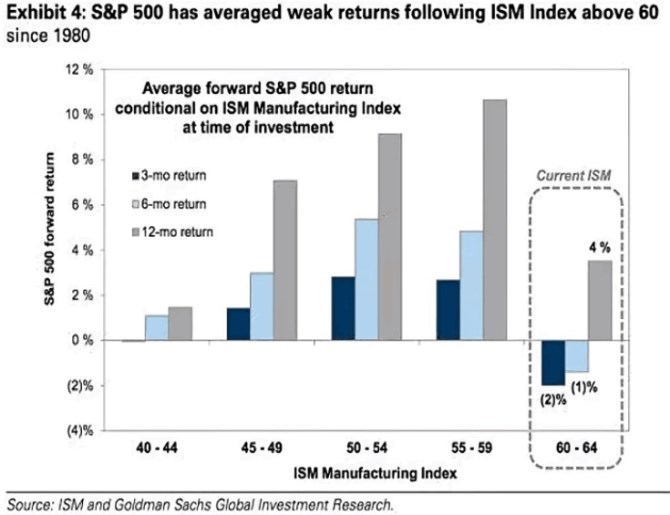

Návratnost podle ISM: Goldman Sachs v následujícím grafu srovnává návratnost amerických akcií v závislosti na výši ISM. Podle obrázku jsou 3 – 12 měsíční návratnosti historicky nejnižší v případě, že ISM dosahuje 40 – 44 bodů. A také při současných úrovních nad 60 body. Nejvyšších ročních návratností je naopak historicky dosaženo, když se ISM pohybuje mezi 55 -59 body.

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Energie - vývoj cen energií na komoditních trzích

- CNY, čínský juan - převod měn na CZK, českou korunu

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- USD, americký dolar - převod měn na CZK, českou korunu

- Stravenky a stravenkový paušál - Aktuální informace ke stravenkám

- Mzda, mzdy - Aktuální informace ke mzdám a platům

- Perly týdne: Skepse ke komoditnímu býkovi, čínský impuls podporuje dolar

Benzín a nafta 10.01.2025

| Natural 95 35.88 Kč | Nafta 35.14 Kč |

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky