ČNB potvrzuje sazbu proticyklické rezervy bank i limity na hypotéky

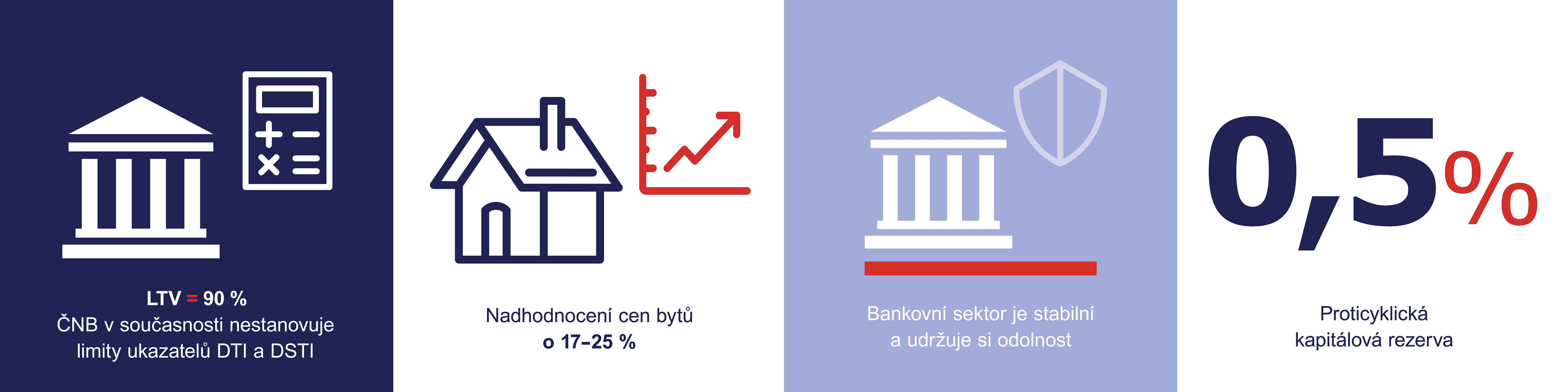

- Bankovní rada ČNB dnes potvrdila nastavení proticyklické kapitálové rezervy bank na 0,5 % a limitu ukazatele LTV pro poskytování hypotečních úvěrů na 90 %.

- Bankovní sektor je stabilní a udržuje si odolnost i v nepříznivém scénáři. Banky zůstávají odolné vůči případným nepříznivým dopadům koronavirové krize.

- Rizikem pro finanční stabilitu českého bankovního sektoru jsou rostoucí ceny nemovitostí a tendence některých bank poskytovat vyšší objem značně rizikových hypotečních úvěrů (s DSTI nad 40 % a DTI nad 8násobkem čistých příjmů).

- ČNB odhaduje nadhodnocení cen nemovitostí v průměru na 17 %. Ve vybraných lokalitách s velkým podílem investičních bytů jde až o 25 %.

Bankovní rada České národní banky dnes projednala podzimní zprávu Rizika pro finanční stabilitu a jejich indikátory, která hodnotí zdraví domácího finančního sektoru a rizika pro udržení jeho stability podle údajů z dosavadního vývoje v roce 2020. Na jejím základě bankovní rada potvrdila nastavení parametrů všech makroobezřetnostních nástrojů, včetně limitu ukazatele LTV pro poskytování hypotečních úvěrů a proticyklické kapitálové rezervy bank.

Finanční sektor v ČR si i v průběhu epidemie COVID-19 udržel vysokou odolnost vůči nepříznivým šokům i díky stabilizačním a podpůrným programům vlády, které dodaly reálné ekonomice likviditu a zabránily překotné vlně úvěrových selhání. Kapitálová pozice domácího bankovního sektoru zůstává robustní.

„Potvrzují se naše očekávání ohledně vysoké odolnosti tuzemského finančního sektoru vůči dopadům koronavirové krize. Náš bankovní sektor je díky polštářům a rezervám, vytvořeným v dobrých časech, nadále schopen poskytovat úvěry firmám i domácnostem,“ uvedl při projednávání zprávy guvernér České národní banky Jiří Rusnok.

„Tuzemské banky se nejenže nestaly zdrojem dodatečných ekonomických problémů, ale jsou naopak součástí jejich řešení. I když se ztráty z úvěrů ještě projeví, finanční stabilita této země jimi nebude ohrožena. Podmínkou je však udržení vysoce obezřetného přístupu bank, a to i v oblasti výplaty dividend,“ dodal guvernér.

Po posouzení indikátorů vývoje finančního cyklu, zranitelnosti bankovního sektoru a ostatních faktorů ovlivňujících jeho odolnost bankovní rada rozhodla o ponechání sazby proticyklické kapitálové rezervy bank na úrovni 0,5 %. V případě naplňování výrazně nepříznivějšího scénáře je ČNB připravena tuto rezervu plně uvolnit. Naopak v případě odeznívání rizik spojených s epidemií, oživování ekonomické aktivity a pokračujícího jen omezeného naplňování rizik bude žádoucí sazbu rezervy opět postupně zvyšovat.

Významným zdrojem systémových rizik v domácí ekonomice je obnovené roztáčení spirály mezi dluhovým financováním nákupu rezidenčních nemovitostí a jejich rychle rostoucími cenami, konstatuje letošní podzimní zpráva Rizika pro finanční stabilitu a jejich indikátory. Pokračující silný růst cen nemovitostí v České republice zhoršil příjmovou dostupnost bydlení a způsobil nárůst nadhodnocení cen bydlení. ČNB jej odhaduje v průměru na 17 % s tím, že ve vybraných lokalitách s vysokým podílem investičních bytů jde až o 25 %.

Pokles ekonomické aktivity a pozvolna se zhoršující situace na trhu práce se prozatím nepromítly do vývoje na hypotečním trhu. Objem skutečně nových úvěrů na bydlení i hypotečních úvěrů byl naopak v prvních devíti měsících roku 2020 rekordní. ČNB nicméně očekává, že dopady epidemie koronaviru se postupně projeví a dynamika úvěrů na bydlení oslabí, podobně jako růst cen nemovitostí.

ČNB konstatuje, že finanční instituce při poskytování hypoték převážně dodržují doporučené limity hypotečních ukazatelů nebo respektují indikaci ČNB pro jejich vysoce rizikové úrovně.

Bankovní rada se proto rozhodla ponechat limit pro hypoteční ukazatel LTV ve výši 90 % při možnosti uplatnit 5% objemovou výjimku. V tuto chvíli nepovažuje za nezbytné stanovovat limity dalších dvou hypotečních ukazatelů DTI (výše hypotéky vyjádřená v násobku čistého ročního příjmu) a DSTI (podíl splátky dluhu na měsíčním čistém příjmu domácnosti) či zpřísňovat jiné parametry stávajícího Doporučení k řízení rizik při poskytování hypoték.

Nicméně někteří hráči na hypotečním trhu akceptovali zejména ve druhém čtvrtletí 2020 vyšší než doporučené úvěrové riziko. Na tyto poskytovatele se v následném období zaměří dohled ČNB, který posoudí, zda mají vytvořené dostatečné rezervy pro krytí zvýšeného rizika.

„Bohužel jsme svědky toho, že se opět roztáčí spirála mezi dluhovým financováním nemovitostí a očekáváním růstu jejich cen. Předpokládáme však, že se poskytovatelé hypotečních úvěrů budou i s ohledem na nepříznivý a vysoce nejistý ekonomický vývoj chovat nadále převážně obezřetně,“ řekl ředitel sekce finanční stability ČNB Jan Frait.

„V tuto chvíli proto není nezbytné znovu zavádět limity ukazatelů zrušené na jaře, či zpřísňovat jiné podmínky pro poskytování hypoték. Cítíme však potřebu opět upozornit, že nad určitými hranicemi dluhu – osminásobku ročního čistého příjmu a 40 % čistého měsíčního příjmu – považujeme hypoteční úvěry za značně rizikové,“ dodal Jan Frait.

Celou zprávu Rizika pro finanční stabilitu a jejich indikátory zveřejní ČNB 11. prosince 2020. Ve stejný den bude v 9.00 vydán také záznam z dnešního jednání bankovní rady k otázkám finanční stability.

Markéta Fišerová

ředitelka odboru komunikace ČNB a mluvčí ČNB

Hlavní body projednané zprávy

(celé znění bude zveřejněno 11. prosince 2020)

Infografika ke stažení na webu ČNB (pdf, 394 kB)

- Hospodářský vývoj i finanční sektor v letošním roce zásadně ovlivňuje pandemie COVID-19

- Prostředí nízkých výnosů a snižování dostupnosti kvalitních aktiv podporují honbu za výnosem

- Zatímco epidemie COVID-19 již tvrdě zasáhla domácí sektor nefinančních podniků, v sektoru domácností se silnější dopad „koronavirového šoku“ dá teprve očekávat

- Materializace úvěrového rizika soukromého nefinančního sektoru zůstává utlumená, nicméně v roce 2021 lze očekávat nárůst úvěrů se selháním

- Domácí bankovní sektor udržuje robustní kapitálovou a likviditní pozici, jeho ziskovost však klesá

- Domácí nebankovní finanční sektor zůstává stabilní, přetrvávající prostředí nízkých výnosů představuje riziko do dalších let

- Domácí ekonomika se pravděpodobně nachází v sestupné fázi finančního cyklu

- Cyklická rizika v bilancích bank zůstávají na zvýšené úrovni a začínají se materializovat

- S vyhodnocením cyklických rizik, míry zranitelnosti bankovního sektoru a nejistot spojených s epidemií koronaviru je nyní konzistentní ponechání sazby CCyB na 0,5 %. ČNB bude při nastavování sazby CCyB pružně reagovat na vývoj ekonomických a finančních podmínek

- Bankovní sektor si udržuje odolnost i v Nepříznivém scénáři, k jejímu zachování jsou však potřebná poměrně vysoká úroveň kapitálových přebytků

- Příjmová dostupnost bydlení se vlivem rychlého růstu cen rezidenčních nemovitostí v roce 2020 dále zhoršila

- Objemy skutečně nových hypotečních úvěrů v průběhu letošního roku narůstaly

- Doporučené limity LTV byly poskytovateli hypotečních úvěrů převážně dodržovány

- U ukazatelů DTI a DSTI poskytovatelé rovněž víceméně respektovali Doporučení ČNB nebo její indikaci vysoce rizikových úrovní ukazatelů, ale někteří akceptovali zejména ve druhém čtvrtletí 2020 zvýšené riziko

- ČNB potvrzuje pro další období limit LTV na úrovni 90 %, nestanovuje horní hranice ukazatelů DTI a DSTI a nemění ani ostatní parametry svého Doporučení

Zprávy a články k hypotékám

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

25.07.2024 Zbytek roku bude zajímavý jak na trzích, tak i v

19.07.2024 Malý háj: Ideální bydlení v nové čtvrti Prahy 10

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Nejhorší scénář pro pohonné hmoty? Kolik budeme platit v srpnu?

Pim Brands, Ronda Invest

Miroslav Novák, AKCENTA

Štěpán Křeček, BHS

Jakub Petruška, Zlaťáky.cz

Zlato se opět vyhouplo přes úroveň 2 400 USD / Oz. Letní dovolenou neplánuje

Jiří Cimpel, Cimpel & Partneři

Okénko nemovitosti

Jan Dvořák, Salutem Fund

Okénko finanční rady

Tomáš Rosenkranc, Ušetřeno.cz

Konec hypoteční turistiky od září. Zlevní klientům hypotéky?

Lenka Rutteová, Bezvafinance

Josef Pavelec, Dálnička.cz

Zdeněk Jaroš, BNP Paribas Cardif Pojišťovna

Marek Pokorný, Portu

Jiří Sýkora, Swiss Life Select

Swiss Life Hypoindex červenec 2024: Banky hypotéky opět nezlevnily