Pět podhodnocených akcií s rostoucí dividendou – část třetí, ropná

Jaká bude budoucnost ropných společností? Jedni uvažují o rychlém nástupu elektromobility a obnovitelných zdrojů energie s tím, že ropa si možná již v dohledné době projde svým poptávkovým vrcholem. Jiní si zase myslí, že uhlíková paliva včetně ropy tu s námi budou ještě hodně dlouho. Co si myslí subjekt odrážející „moudrost“ tisíců, možná milionů investorů, tedy akciový trh? Tuto otázku si kladu v rámci třetího zastavení u „podhodnocených akcií s rostoucí dividendou“, o kterých hovoří Morningstar a kterým jsem se tu tento týden věnoval.

Mezi zmíněnou pětku totiž Morningstar řadí i Chevron. O něm nedávno na CNBC hovořil Paul Sankey. Bylo to v době, kdy se srovnaly kapitalizace této společnosti a dříve mnohem většího Exxonu a analytik tvrdil, že pro obě firmy by bylo nejlepší, kdyby zfůzovaly. Exxon má podle něj problém ve vztahu k veřejnosti, Chevron se více orientuje na obnovitelné zdroje energií a i když zmíněná fůze je nyní jen teorií, v budoucnu budou muset ropné společnosti o podobných velkých krocích uvažovat.

Co implikuje současná kapitalizace?

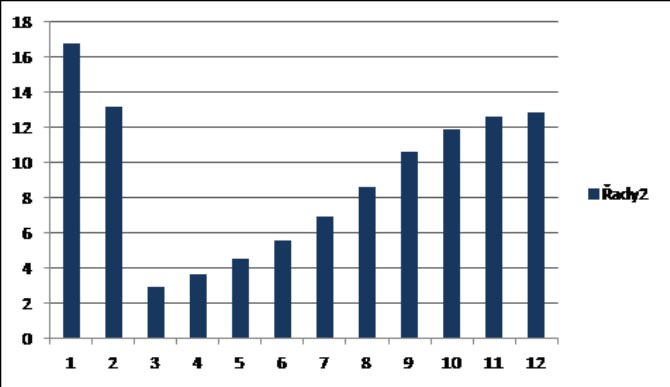

I když ropným společnostem v posledních dnech pomohla vakcínová rally, Exxon je od počátku roku stále téměř 50 % v záporu, Chevron asi 30 % v záporu. Následující graf ukazuje v prvních třech letech jeho volný tok hotovosti FCF – to, co mu zbylo po investicích. V roce letošním tedy na této úrovni vydělal necelé tři miliardy dolarů. Další čísla jsou scénářem, který by ospravedlnil současnou kapitalizaci (s předpokladem, že celé toto cash flow patří akcionářům a po roce 12 roste FCF o 2 % ročně). V podstatě tak vidíme, že v tomto scénáři, by Chevron musel do deseti let najet na úroveň FCF roku 2019:

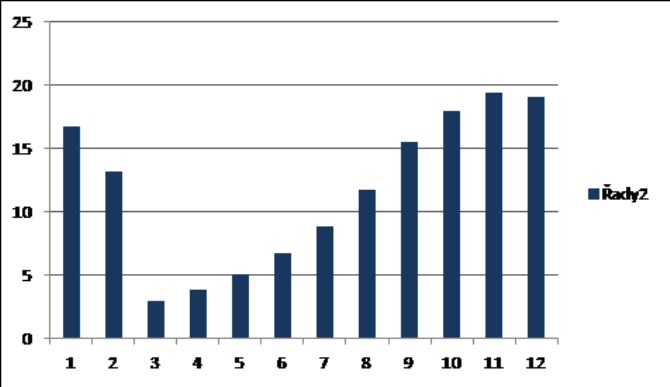

Co kdyby ale velmi dlouhodobě firma nerostla o 2 %, ale o 2 % se zmenšovala? Tedy takový scénář ropného úpadku s částečným přechodem firmy na zelené energie. Pak by musel Chevron na ospravedlnění své současné kapitalizace do necelých deseti let překročit FCF z roku 2018:

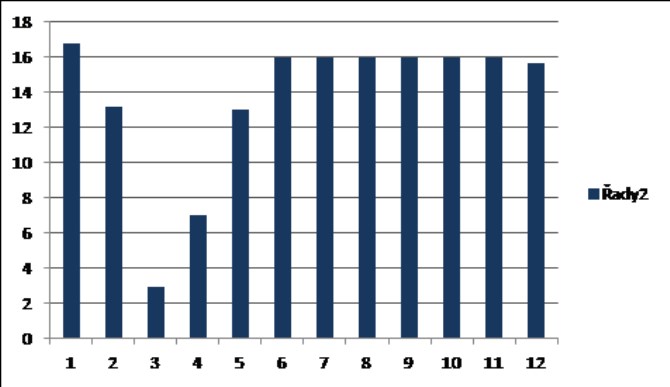

Uvažovat můžeme třeba i o tom, že ceny ropy a FCF rychle zvednou, ale nastane onen dlouhodobý úpadek. Pak by kapitalizaci ospravedlňující FCF vypadalo následovně:

Například Morningstar se domnívá, že celý energetický sektor v USA je stále znatelně pod svou férovou hodnotou. Každopádně jde o odvětví, které čelí, mírně řečeno, velmi otevřené vzdálenější budoucnosti. A k tomu se přidává nejistota spojená se současným pandemicko – ekonomickým vývojem. Ony tři grafy ukazují různé kombinace toho, jak by se muselo hospodaření Chevronu zvednout, aby ospravedlnilo kapitalizaci.

Rostoucí dividenda?

Je možné, že se zvedne více a potvrdí se tak teze Morningstar. Ta má ale dvě části – u pěti firem a akcií, kterým se věnuji tento týden (viz nadpis), hovoří analytici z Morningstar i o rostoucích dividendách. Tento týden jsme se spolu dívali na Intel, Cisco a dnes na Chevron. U něj bych o oné druhé části teze pochyboval mnohem více, než u prvních dvou. Za posledních 12 měsíců totiž vyplatil na dividendách 9,4 miliardy dolarů a jeho FCF dosáhlo necelé tři miliardy dolarů. Podle MarketScreeneru by se měly čisté dluhy k EBITDA nyní pohybovat kolem dvou, což znamená relativně silnou rozvahu. Jenže s pokračujícími ztrátami by i přes snahy o snižování nákladů a investic rychle slábla a to poslední, co by si i akcionáři měli přát, je dividendové vysilování rozvahy v době, jako je ta dnešní.

Tesla a ropní giganti

Na samotný závěr bych rád poukázal na to, že z hlediska dlouhodobého vývoje bychom měli pozorovat určitou negativní korelaci mezi cenami akcí ropných gigantů na straně jedné a Teslou na straně druhé. Jinak řečeno, pokud se bude dlouhodobě dařit elektrifikaci (dávám rovnítko s Teslou), asi by se nemělo dařit ropným firmám. Tento vztah ale může krátkodoběji nabourávat několik faktorů. Prvním z nich je teze pana Sankeyho – zelenání přes nabídkovou stranu ropného trhu může paradoxně na nějakou dobu zvednout ceny ropy a tudíž akcie Chevronu a spol. vysoké ceny ropy by ale zase mohly ještě více nakopnout elektrifikaci. A pokud budou naopak ceny ropy nízko kvůli nezeleným faktorům (negativní ekonomický šok), mohlo by to podle některých tezí brzdit přechod na elektriku. Různých kombinací tedy nakonec vymyslíme hodně.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory