Vrátí se nadšení pro hodnotové akcie?

Již dlouho se hovoří o tom, že by si akcie evropské mohly vést konečně lépe než akcie americké. Stejně tak dlouho se hovoří o návratu hodnoty. Tedy o tom, že takzvané hodnotové akcie si po dlouhé době povedou lépe než takzvané růstové tituly. Před necelým měsícem s touto tezí přišla například Savita Subramanian z Bank of America Merrill Lynch. Podle ní by pokračující oživení americké ekonomiky mělo přinést více nadšení pro cyklické a hodnotové tituly. Ukazuje na to prý historie – průběh předchozích 14 cyklů a chování akcií během nich.

Podle strategičky by investoři měli „během první fáze cyklického oživení kupovat ty nejtrestanější tituly citlivé na vývoj HDP“. Ohledně hodnotových akcií uvedla, že trik je v tom, vybírat ty správné. Celý index SPX je pak podle strategičky nyní vychýlen směrem k růstu a technologiím a podle její teze si tedy nepovede nejlépe. Například ve srovnání s indexy zaměřujícími se na menší firmy.

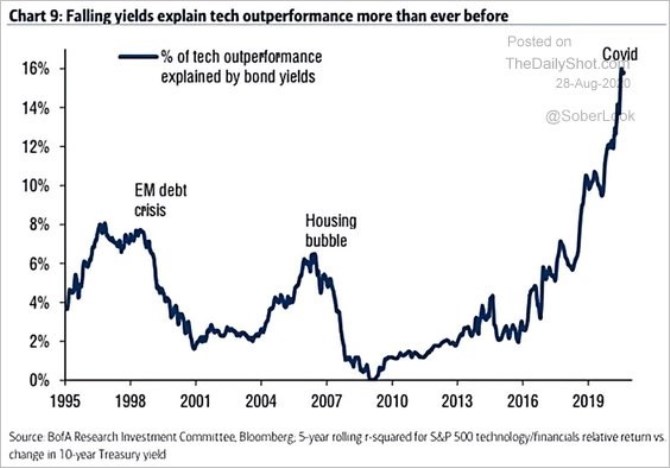

Graf tedy můžeme interpretovat tak, že rizikem pro technologie by měl být růst sazeb. Který by se měl v případě oživení ekonomiky ve větším či menším měřítku dostavit. V principu tak tento mechanismus podporuje výše uvedenou tezi růst vs. hodnota. Ale jaký je vlastně jeho fundamentální základ, pokud nějaký vůbec je?

Ten základ je poměrně pevný a pokusím se jej vysvětlit na jednoduchém příkladu: Dejme tomu, že nějaká společnost nyní vyplácí dividendu na akcii ve výši 6,1 dolaru. Výnosy desetiletých vládních obligací se pohybují kolem 0,7 %, s 5,5% rizikovou prémií se požadovaná návratnost u této akcie bude pohybovat kolem 6,2 % (beta je na hodnotě jedna – akcie je stejně riziková, jako celý trh). Pokud bychom pak čekali, že ona dividenda bude stagnovat, současná hodnota jejího toku a tudíž hodnota akcie by dosahovala 100 dolarů.

A ještě si představme, že na trhu je druhá akcie, jejíž hodnota je také 100 dolarů. Tato akcie ale nyní vyplácí jen 2,35 dolaru na dividendě, k tomu se ale zase čeká, že tato částka poroste osm let o 10 %, pak se růst sníží na 5 % a nakonec na 2,5 %. První akcie je třeba nějaká zaběhlá utilita, druhá akcie reprezentuje nějakou technologickou společnost. Co se s hodnotami těchto dvou akcií stane při pohybu sazeb?

Pokud by nyní sazby vzrostly na 2 %, hodnota první akcie klesne na 82 dolarů, hodnota druhé na 73 dolarů. Jde o efekt, který dobře znají dluhopisoví investoři. U druhé akcie si můžeme představit, že „těžiště“ toku hotovosti je posunuto více do budoucnosti než u akcie první. A proto současná hodnota více reaguje na diskontování, respektive na vyšší diskontní sazbu. Tento příklad nám nemodeluje co vše by se mohlo stát během pokračujícího oživení – je docela pravděpodobné, že se sazbami půjdou nahoru i očekávání ziskovosti a tudíž dividend. V konečném důsledku tak budou hodnoty obou akcií (absolutní i relativní) záviset nejen na pohybu sazeb, ale i na změnách v očekávaných dividendách. Princip oné citlivosti na sazby by ale měl být z výše uvedeného zřejmý.

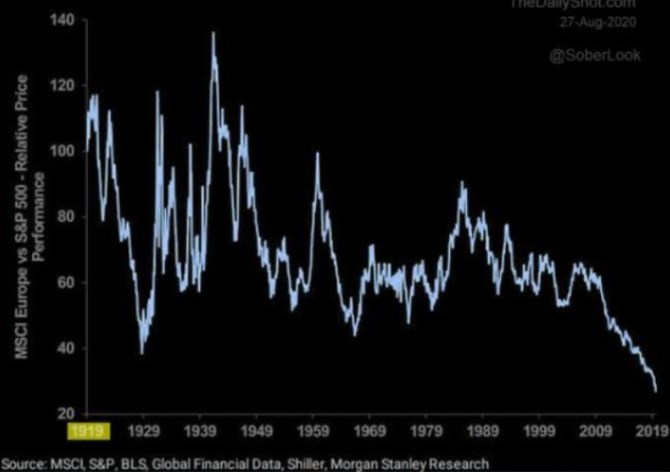

V úvodu jsem zmínil Evropu a s tou také zakončím. Následující obrázek z dílny Morgan Stanley ukazuje její velmi dlouhodobé relativní výkony (k SPX). Přestal tu fungovat onen pověstný „návrat k průměru“? A není to možné i v oblasti růst vs. hodnota?

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- RWE - Akcie RWE aktuálně, kurzy Burza - akcie online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.