Akciový příběh roku 2021

Mike Wilson z Morgan Stanley na CNBC tvrdí, že investoři budou příští rok překvapeni tím, jak silné bude oživení ziskovosti obchodovaných společností. K tomu podle něj dojde k růstu výnosů vládních obligací a já bych se dnes chtěl s vámi na tuto tezi 2021 podívat trochu detailněji.

Ekonomický i ziskový boom

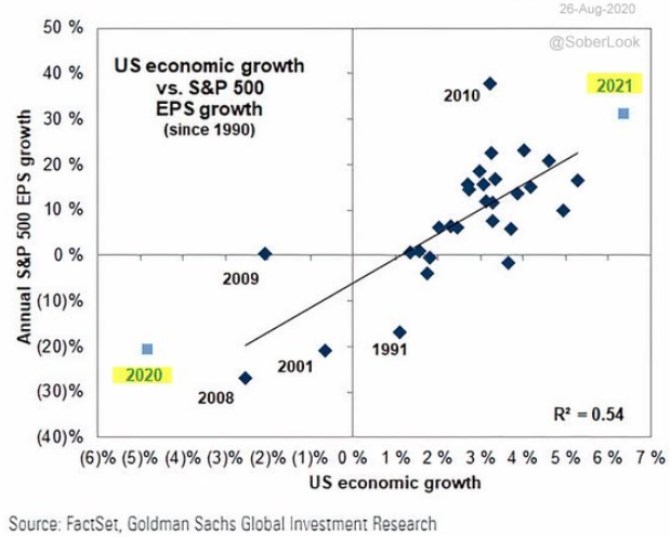

Ziskový boom v příštím roce nečeká jen MS, ale třeba i Goldman Sachs. Jeho ekonomové v následujícím grafu ukazují vztah mezi tempem růstu celého hospodářství a tempem růstu zisků v indexu SPX. Na jednu stranu i tento graf potvrzuje, že vývoj celé ekonomiky nerovná se automaticky vývoj zisků. Nějaký vztah tu ale je a podle GS by letošní rok a rok příští měly přinést extrémy a to na obou úrovních:

Zisky proti výnosům, výnosy proti ziskům

Dejme tomu, že výnosy dlouhodobějších vládních obligací v USA se nyní pohybují kolem 0,7 % a riziková prémie trhu kolem 5,5 %. To znamená, že požadovaná návratnost je u celého trhu na 6,2 %. Dejme tomu, že dividendy na akcii jsou nyní 60 USD (index SPX je na 3480 bodech a dividendový výnos se tak pohybuje kolem 1,8 %). Pokud by dividendy byly následující roky stabilní, jejich současná hodnota by dosáhla 969 bodů. Na ospravedlnění současné výše indexu by s uvedenou požadovanou návratností musely podle mých kalkulací dividendy dlouhodobě růst o 4,45 %. To je samo o sobě možná zajímavá informace – trh je nyní naceněn na růst dividend odpovídající cca 2 % inflaci a reálný růst ve výši 2,5 %

Nyní si k tomu představme, že se nečekaně zlepší růstový výhled. V principu by se měly změnit všechny tři parametry – bezrizikové výnosy by měly jít nahoru, protože se zvýší inflační očekávání. Očekávaný růst dividend (2021 a i dlouhodobý) by měl jít také nahoru. A rizikové prémie by mohly jít dolů, protože lepší výhled se obvykle pojí s nižším rizikem a nejistotou. Prémie ale nechme tam, kde jsme je nastavili (nyní jsou možná už dost nízko) pro demonstraci vidíme následující:

Pokud by výnosy desetiletých vládních obligací kvůli silnému oživení (viz graf osa x) vzrostly na 2 %, dlouhodobý růstu dividend by se podle mých kalkulací musel zvednout na cca 5,8 %, aby hodnota indexu zůstala stejná, jako nyní (aby se oba faktory eliminovaly). Pokud by se dluhopisové výnosy zvedly na 3 %, dividendy by musely dlouhodobě růst v průměru o 6,78 %.

Jde o ukázku fundamentální mechaniky celého trhu, nemusíme věřit konkrétním číslům, ale i tak si můžeme si z toho vzít jednu podstatnou věc: Jedním z důvodů, proč si akcie stále vedou dost dobře, je bezesporu to, jak nízko se nachází výnosy vládních obligací. Na ty doléhá ekonomický útlum (přímo i nepřímo přes monetární politiku) a pokles výnosů tak z hlediska hodnoty akcií notně eliminuje útlum ziskovosti, který se pojí se slabou ekonomikou. Pokud nastane oživení, měl by se mechanismus obrátit a výnosy by opět měly tlumit vliv vývoje zisků. Ale nyní opačným směrem. Jinak řečeno, výše uvedený graf je jen jednou polovinou akciového příběhu roku 2021, tu druhou (neméně důležitou) budou vyprávět dluhopisoví investoři. Stejně, jako tomu je nyní.

Vysoko i relativně k peněžní nabídce

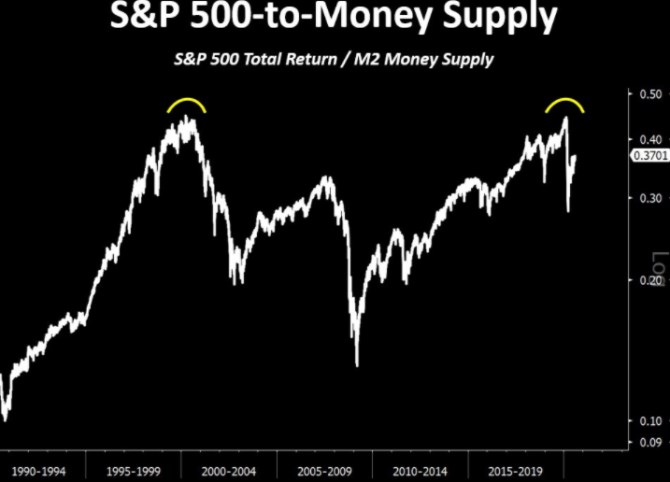

Na samotný závěr malý úkrok stranou, možná hlavně pro ty, kteří se domnívají, že vše táhne likvidita a o ničem jiném nemá smysl se moc bavit. Jde o poměr hodnoty indexu SPX k peněžní nabídce (M2) a je zřejmé, že na počátku roku se pohyboval na mimořádně vysokých hodnotách. Pak nastala určitá korekce daná jednak vývojem na akciích a také monetární politikou. Stále jsme ale dost vysoko, což můžeme interpretovat více způsoby. Třeba tak, že akcie jsou našponovány i relativně k objemu likvidity v ekonomice. Já sám ale zrovna podobným ukazatelům větší váhu nepřikládám.

Zdroj: Twitter, Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Pololetní prázdniny 2021 - v pátek 29. ledna 2021

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Daňové přiznání v roce 2020 i za rok 2019. Změny kvůli koronaviru, platby daní 2020, vysvětlení pojmů i povinností, formuláře zdarma.

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Daň z příjmů v roce 2020, změny kvůli koronaviru i daňové přiznání za rok 2019

- Příspěvek na bydlení v roce 2021 - Kalkulačka

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Minimální mzda v roce 2021, 2020 i v minulosti, vliv na zaručenou mzdu

- Minimální mzda v roce 2021, 2020 i v minulosti, vliv na zaručenou mzdu

- Prázdniny 2020/2021

- Velikonoce 2021 od 21. 3. do 12. 4.

- Jarní prázdniny 2021

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.