Summary: Roche udržela nahoře léčiva na COVID-19

Roche (Investiční tipy) 1H20

Když si vezmeme, že velká část tržeb Roche plyne z léčiv, které se podávají výhradně v nemocnicích dlouhou dobu vyhrazených pro pacienty s koronou, první pololetí dopadlo pro společnost vlastně dost dobře. Tržby ubraly meziročně jen 4 % na 29,3 mld. CHF a skončily jen lehce pod konsensem trhu. Hrubá marže se dokonce rozšířila o jeden procentní bod a díky nižším jednotkovým nákladům se dostala na 79,5 % při konsensu 76,9 %. Výsledkem je čistý zisk na akcii 10,44 CHF, neboli nižší jen o 6 % než před rokem a jen o 0,3 CHF pod konsensem.

Negativní zásah dostaly především vlajkové produkty Avastin (-23 % yoy) a Herceptin (-33 % yoy) na léčbu rakoviny, spolu s Rituxanem (-27 % yoy) na léčbu autoimunitních poruch, za což ale nemůže tak celkem COVID, jako spíš konkurence biosimilárních léčiv. Všechny tři byly hlavním důvodem, proč tržby nedosáhly na konsensus trhu. Na druhou stranu, takový Tecentriq (také rakovina) pokračuje se svým 66% yoy růstem ve spanilé jízdě, zatímco Actemra (artritida) se svými prodeji posilujícími o 30 % yoy trhy dost překvapila.

Zklamáním pro trhy byl spíše opatrný výhled pro tento rok, jenž implikuje tržby mezi 59,6 až 61,5 mld. CHF a čistý zisk na akcii mezi 19,13 až 19,74 CHF. Konsensus trhu momentálně udává 62,7 mld. CHF v tržbách a 20,36 CHF v čistém zisku na akcii.

Akcie společnosti klesají o necelé 3 %.

Daimler 2Q20

Vzhledem k předběžným výsledkům oznámeným v předešlém týdnu jsme se toho moc nového již nedozvěděli. A i když čísla ve srovnání s konsensem pozitivně překvapila, důvod nadšené reakce akcií nám je trochu záhadou. Ale hezky popořádku. Tržby spadly o 30 % yoy na 30,2 mld. EUR při tržních predikcích 27,7 mld. EUR. Provozní zisk se propadl do záporu, avšak při hodnotě -1,7 mld. EUR (-0,7 mld. EUR bez restrukturalizačních nákladů) je o maličko lepší, než co čekal trh. Čistá hotovost skončila znovu jen těsně pod cílem (9,5 mld. EUR proti 10 mld. EUR).

Počet prodaných vozů již v tomto kvartálu odpovídal poklesu na tržbách, tzn., šel dolů o 35 % yoy na 540 tis. kusů. Hlavní divize osobních automobilů dodala zákazníkům 410 tis. aut, což je o 30 % méně než před rokem. Světlo na konci tunelu představují prodeje v Číně rostoucí o 17 % yoy na rekordních 196 tis. vozů. Počet prodaných nákladních automobilů se propadl o více než 50 % yoy, což jsme však vzhledem k výsledkům od Volva již čekali.

Investory dozajisté potěšil výhled, který sice pořád pracuje s poklesem tržeb pro tento rok, avšak nedojde-li k výraznější druhé vlně korony a dalším karanténám, provozní zisk a volný cashflow by se měly udržet v černých číslech (i když níž než v roce 2019).

To je dozajisté pozitivní zpráva, avšak stejně moc nerozumíme akciím rostoucím dnes o dalších 5 % na 41 EUR, jelikož se tak dostávají na předkoronové hodnoty. Určitý diskont by byl vzhledem k širším nejistotám dle našeho názoru na místě.

USA:

Tesla 2Q20

Společnost Elona Muska má za sebou nad očekávání úspěšný kvartál, který jí otvírá cestu do indexu S&P 500. Výsledky jsou do značné míry shodné s předešlým kvartálem, změnou je jen o něco větší profitabilita způsobená solárními kredity. Celkové tržby poklesly meziročně o 5 % na 6 mld. USD, zatímco trh počítal jen s 5,4 mld. USD. Očekávání opět překonala také hrubá marže, která se rozšířila o 6,5 p.b. yoy na 21 % a konsensus překonala o 4,5 p.b. Provozní marže i díky dobré kontrole nákladů dosáhla 5,4 % a stabilně se tedy drží nad úrovněmi konkurence. Tyto všechny faktory vykrystalizovaly v čistý zisk na akcii ve výši 0,50 USD (+2,8 USD yoy), zatímco konsensus udával ztrátu -1,0 USD. Za zmínku ještě stojí, že odměňování formou akcií (vzpomeňme si na masivní Muskovi bonusy) přišlo akcionáře na 1,68 USD na akcii, neboli na 350 mil. USD jen v tomto kvartálu.

Hlavní automobilový segment si navzdory okolnostem vedl docela dobře, i když se podíváme jen na samotné dodávky. Společnost sice musela vypnout produkci v Kalifornii, nicméně díky existujícím zásobám mohla do velké míry nadále plnit své závazky. Dodávky modelů S a X klesly meziročně o 40 % na 10 600 kusů, modelů 3 a Y o 3 % meziročně stouply na 80 300 kusů. Celkem tak společnost svým klientům doručila 90,9 tis. automobilů (-5 % yoy). V tandemu s tím klesly také tržby divize o 5 % yoy na 5,2 mld. USD, zatímco hrubá marže se rozšířila o 6,5 p.b. yoy na 25,4 %. Nicméně jen částečně za to může skutečné zefektivnění produkce a pokles jednotkových nákladů, jelikož 6,7 p.b. hrubé marže jde na vrub prodeji solárních kreditů za 430 mil. USD (+290 % yoy). Bez nich by byla hrubá marže jen 18,7 %, meziroční zlepšení by činilo necelé 2 p.b. a Tesla by na úrovni čistého zisku zůstala v hlubokém záporu. Zdá se nám tedy, že tržní analytici ve svých odhadech souvisle podceňují právě tuto položku, a tím se výsledky Tesly tak moc liší od konsensu (pozitivní dopad kreditů na čistý zisk je cca 2,0 USD na akcii, zatímco čistý zisk na akcii přeskočil konsensus o zmiňovaných 1,5 USD).

Výhled na další období nadále není k dispozici, což není v dnešní době nic překvapivé. Víme jen, že management plánuje doručit v tomto roce alespoň 500 tis. automobilů, což nebude lehký úkol (zbývá 320 tis.) hlavně vzhledem k nadále se horšící koronavirové situaci v Kalifornii. Výstavba továren pro modely Y v Berlíně a Šanghaji pokračuje dle plánu a produkce by měla být zahájena v příštím roce. Management navíc vybral místo pro další (tj. čtvrtou) továrnu v americkém Austinu (Texas), kde se bude vyrábět model Y, náklaďák Semi a také kontroverzní Cybertruck.

Akcie společnosti po prvotním 5% nadšení klesají na včerejší zavírací cenu.

Microsoft (Investiční tipy) F4Q20

Microsoft nezklamal a znovu nám doručil překvapivě dobré výsledky. Když se podíváme do historie, tak špatných čísel se nám nedostalo již tři roky. Tržby nyní povyrostly o 15 % yoy na 38 mld. USD, zatímco konsensus předpokládal hodnotu 36,5 mld. USD. Provozní marže se meziročně trochu stáhla (viz graf níže), za což můžou hlavně náklady spojené se zavíráním kamenných prodejen. Výsledná hodnota 35,3 % (-1,5 p.b. yoy) je však stejně o téměř celý procentní bod nad konsensem trhu. Na závěr je tady čistý zisk, jenž narostl o 7 % yoy na 1,46 USD při konsensu 1,28 USD. Zmíníme ještě kapitálové výdaje dosahující rekordních 4,7 mld. USD, což je pozitivní zpráva pro dodavatele komponentů pro datová centra.

K prvním dvěma divizím jen velice krátce. Divize Productivity and Business Process, pod kterou spadají kancelářské nástroje Office, vyrostla na tržbách o 6 % yoy na 11,8 mld. USD, avšak konsensus tím podstřelila asi o 100 mil. USD. Naštěstí ji okamžitě přispěchala na pomoc divize More Personal Computing s 14% yoy růstem na 12,9 mld. USD hnaným prodeji Xboxu a her. Tady udával konsensus trhu jen 11,5 mld. USD a divize tedy stojí za víceméně celým pozitivním překvapením co do tržeb společnosti.

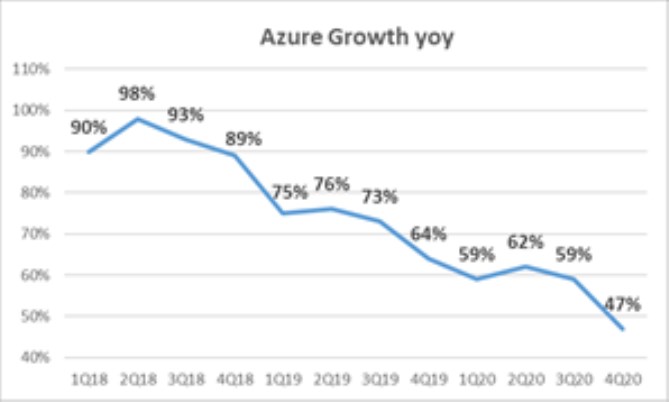

Nejdůležitější je ale samozřejmě divize Intelligent Cloud, pod kterou spadá vlajkový produkt Azure. Jak jsme upozorňovali již v posledních výsledcích, ve čtvrtém fiskálním kvartálu se dal dopředu očekávat pokles růstu. Tak se i stalo a Azure zpomaluje na +47 % yoy (viz graf). To se trhům samozřejmě moc nelíbí a i my musíme uznat, že nás tempo poklesu trochu překvapilo (čekali jsme, že se udrží nad +50 %).

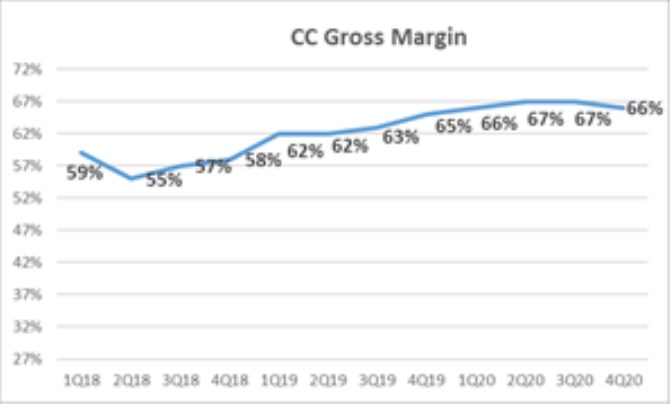

Druhým nedostatkem je pro nás to, že tento negativní vývoj nebyl doprovázen dalším zvýšením profitability a hrubá marže cloudového byznysu zůstává na 66 % (viz graf). Hlubšího rozboru od managementu se nám bohužel nedostalo, ale osobně bychom si vsadili na zpomalení poptávky ze strany malých a středních firem nejvíc poznačených karanténami. To by také dávalo naději, že se jedná o dočasný stav. Celá divize nakonec roste jen o 17 % yoy na 13,4 mld. USD a konsensus překonává jen o 200 mil. USD.

Výhled na další kvartál má opět konzervativní charakter, který je ještě umocněn horšící se koronavirovou situací v USA. Představy trhu však výhled splňuje. Interval pro plánované tržby je 35,2 až 36,1 mld. USD, což do puntíku splňuje představy trhu. Na úrovní jednotlivých divizí se od predikcí trhu odklání nejvíc Productivity and Business Process, kde společnost plánuje cca 6% yoy růst, zatímco trh kreslil až 9%. Společnost je však odhodlána posíliti profitabilitu a zvednout provozní marži o přibližně 1 p.b. yoy na 39,4 % (kons. 37,4 %) a spolu s tím vytáhnout čistý zisk až do intervalu 1,50 až 1,57 USD (+10 % yoy; kons. 1,52 USD).

I když nás výrazné zpomalení Azure trochu zaskočilo, určitě to není důvod pro změnu naší investiční teze a Microsoft proto bezpečně zůstává mezi našimi Investičními tipy v portfoliu COVID-19.

Trh se pomalu uklidňuje, prvotní negativní reakce na výsledky se srovnává a akcie jsou proto v mínusu už o necelé 2 %.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Zprávy a články ke koronaviru a nemoci COVID-19

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Koronavirus aktuálně - denní nárůst nakažených COVID-19

- Summary: Roche udržela nahoře léčiva na COVID-19

- Summary: Roche udržely nahoře léčiva na COVID-19

- Summary: Roche, Siemens, Arconic

- Roche navýšil tržby nad očekávání trhu - Summary

- Summary: Portfolio na léčbu hemofilie Shire si udrželo postavení, Cisco Systems drží výhled na další čtvrtletí na očekávání trhu

- Summary: Biogen odepsal skoro třetinu hodnoty, Heidelbergcement se snaží udržet zisk pohromadě

- Summary: Kdysi ošklivé káčátko v GE se udrželo na hladině. V Evropě navnadila čísla UBS

- Zisk společnosti Roche zaostává za odhady, protože prodeje léků na Covid klesají

Prezentace

28.11.2024 Nejlepší chytré hodinky na světě jsou Samsung.

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

Okénko investora

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

_w60h45_w76h50.jpg)