Stále sklízíme to, co bylo zaseto v osmdesátých letech?

V osmdesátých letech došlo v korporátním a investičním světě k určitému posunu v uvažování, který se projevuje dodnes. Možná to současné dění změní.

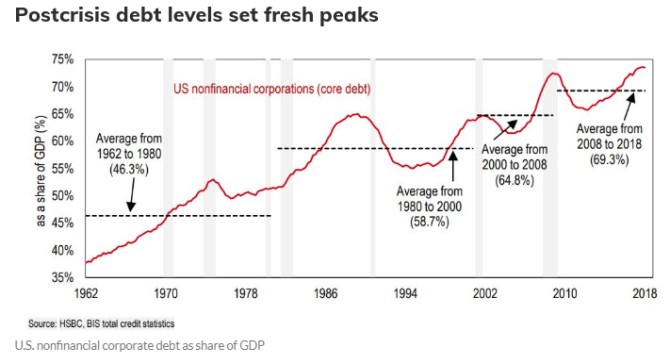

Následující graf ukazuje, jak se od počátku šedesátých let vyvíjelo zadlužení amerických nefinančních korporací: Vlnitým trendem nahoru. Ony vlny můžeme interpretovat tak, že snaha byla opakovaně o ještě rychlejší tempo růstu, ale to bylo pokaždé korigováno tím, co byly firmy a ekonomika schopny napříč cyklem a krizemi snést:

Proč na počátku 60. let firmám stačilo, aby byly financovány dluhy odpovídající méně než 40 % HDP a nyní to je zhruba dvojnásobek? Může to být teoreticky tím, že firmy celkově potřebují více kapitálu (tj. mají více aktiv/kapitálu relativně k produktu). Teoreticky tedy ani jejich míra zadlužení nemusela vzrůst, protože objem akciového kapitálu mohl růst rychleji, než dluhy. Určitým měřítkem nám tu může být dlouhodobý vývoj tzv. Buffetova indikátoru, který dává do poměru tržní cenu akcií a HDP. Na konci roku 2019 byl hodně vysoko, ale ono se mu dá řada věcí vytknout, včetně měnícího se podílu zisků na HDP. My dnes ale z následujícího grafu hlavně vidíme, že najít tu nějaký jasný trend je mnohem těžší než u grafu předchozího. Pokud bychom například skončili rokem 2010, budeme hovořit spíše o stagnaci:

Zdroj: Longtermtrends.com

V osmdesátých letech začala éra toho, čemu můžeme říkat třeba vlastnicko-finanční dluhové inženýrství. Tedy éra dluhy financovaných akvizic, fůzí, LBO, MBO a jim podobných transakcí. Jejich klíčovou součástí byly právě dluhy, které financovaly danou transakci. To by samo o sobě bylo v pořádku, pokud by „podkladová“ firma měla dost kapacity na splácení dluhů svých i dluhů, které financovaly nákup jejích akcií. Jinak řečeno, pokud by měla dost síly napříč cyklem financovat dluhy „konsolidované“ (všechny fakticky navázané na její existenci a podnikání). Průběh oné dluhové vlny, o které hovoříme, ale ukazuje velmi jasně, kam tyto snahy vedly.

Jak může k něčemu podobnému docházet? Mohli bychom tvrdit, že jde o jeden z projevů cyklu „strachu a chamtivosti“, ale pak by bylo namístě se důsledně ptát, z čeho tento strach a chamtivost pramení. Pro zájemce - za brilantní nástroj v této souvislosti považuji videa Davida Hoffmeistera – Levels of Mind. Tímto obsáhlým směrem se dnes ale zabývat nechci, zůstanu při zemi s tím, že na onom vývoji se značně podepsaly i polopravdivé (finanční) příběhy, které jsme si v té době rádi vyprávěli (mimochodem v posledních letech byly některé recyklovány ve vztahu k odkupům).

Jde například o příběh tvrdící, že dluh je levný a díky němu se dá zvyšovat návratnost základního jmění. Je to taková polopovídka: Druh je (vyjma efektu daňové uznatelnosti úrokových nákladů) levnější než akcie jen proto, že zvyšuje riziko akcií, a tudíž jejich „drahost“. A dluh zvyšuje návratnost vlastního jmění ROE, ale i zde je druhou stranou mince ona drahost – tedy náklad vlastního jmění COE.

Můžeme se tak třeba ohánět tím, že vyšší dluhy zvýší někde ROE z 5 % na 10 % (typově součást příběhů z oněch osmdesátých let). Pokud ale COE také vzroste z 5 % na 10 %, tak nula od nuly pošla (jednoduchý nerůstový příklad bez oné daňové uznatelnosti). A COE se může lehce zvýšit třeba na 15 %, pokud je zadlužení již příliš vysoko. Dluhy pak přímo ničí korporátní hodnotu. Ovšem to někdy vyplouvá na povrch až v době, kdy tok hotovosti klesá pod kritické úrovně. Je možné, že současný vývoj přinese změnu v uvažování, které bylo nastaveno někdy v oněch osmdesátých letech (ale vlastně asi ještě dříve)?

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Stále sklízíme to, co bylo zaseto v osmdesátých letech?

- Začínáme sklízet, co jsme zaseli. A může se to nejvíce dotknout akcií

- Čína sklízí, co zasela

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.