Týdenní přehled: dění kolem koronaviru Covid-19; prodejní tlak trvá; česká výsledková sezóna - Kofola, PMCR

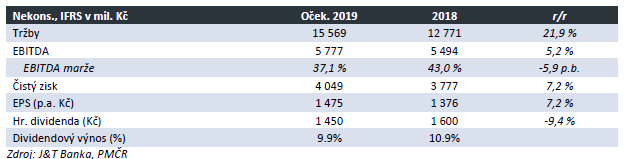

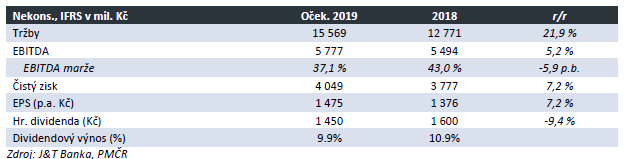

Na domácím trhu bude pokračovat výsledková sezóna. V úterý představí svá čísla Philip Morris ČR. Očekáváme, že nekonsolidovaný čistý zisk vzroste o 7,2 % na 4 mld. Kč. Očekáváme, že management navrhne hrubou dividendu 1 450 Kč/akcii (11,2% hrubý div. výnos). Dividenda by sice neměla dosáhnout loňských, a dle nás mimořádných, 1 600 Kč/akcii, ale měla by být spíše normalizována, ale i tak se jedná o velmi zajímavý očekávaný div. výnos.

Hlavní téma uplynulých dní zůstalo stejné, a to šíření koronaviru Covid-19 a jeho očekávané negativní ekonomické dopady. Další preventivní opatření na globální úrovni mají negativní dopad do jednotlivých ekonomik. S těmito následky se snaží bojovat centrální banky, jednotlivé vlády i nadnárodní organizace. Základní úrokové sazby klesají a v mnoha případech byly rovnou posunuty na nulu. Vedle snižování úrokových sazeb banky oznamují programy nákupu aktiv ve velkých měřítkách. Například americký Fed vedle jiné pomoci oznámil nový program QE v hodnotě 700 mld. USD, ECB mimo jiné spustila dodatečný program QE (PEPP) ve výši 750 mld. EUR. Je zřejmé, že situace kolem nového koronaviru nás bude provázet ještě několik týdnů a s jejími následky se bude globální ekonomika vypořádávat po delší dobu. Akciové trhy pokračují ve výrazných propadech. Konkrétně pak americký index S&P 500 ztratil 11,8 % t/t, Evropa prostřednictvím indexu EuroStoxx 600 odepsala „jen“ 1,6 % t/t vzhledem k tomu, že již nezachytila pozitivní konec z předchozího pátku v USA. Domácí index PX bohužel pokračoval v tempu propadu obdobnému v zámoří a odepsal 10,5 % t/t na 739 bodů, což je nejnižší hodnota od recese v roce 2009. Od začátku roku již index PX ztrácí 33,8 %.

Nejvíce rostoucí společností minulého týdne byl ČEZ (+5,6 % t/t na 395,8 Kč). Společnost zveřejnila lepší než očekávané výsledky. Současně představila výhled, který je v souladu se současným tržním očekáváním, což znamená, že očekává jen mírný vliv aktuální situace kolem koronaviru. Předprodeje elektřiny na další dva roky jsou výrazně nad současnou tržní cenou, což může titulu dodat čas na přípravu na další období.

Naopak nejvíce klesajícím titulem týdne bylo CME (64 Kč či -27,7 % t/t). Na titulu se spekuluje, že by nemuselo dojít k plánované fúzi s PPF, která má přinést minoritním akcionářům 4,58 USD za akcii (zhruba 116 Kč na akcii). Nicméně se stále jedná jen o spekulace a na vyřešení si budeme muset zřejmě počkat až do poloviny roku, kdy se původně plánovalo, že by mohla být transakce zrealizována.

ČEZ

- Čísla nad výhledem managementu, solidní výhled pro tento rok

ČEZ oznámil v úterý výsledky za minulý rok, které jsou na úrovni EBITDA nad našimi odhady i nad celoročním výhledem managementu. Tržby meziročně vzrostly o 22 %, především zásluhou vyšší realizované ceny elektřiny (odhad okolo 38 EUR za MWh oproti 31,5 EUR v roce 2018). Růst tržeb se pak promítl i do růstu EBITDA (+11 % r/r na 60,2 mld. Kč). Rozdíl oproti naší projekci je především ve vyšším zisku z tradingu. Čistý zisk dosáhl jen 14,5 mil. Kč, nicméně po očištění o jednorázové odpisy goodwillu a dalších aktiv je zisk na úrovni 18,9 mil. Kč nad naší projekcí i nad výhledem managementu.

Společnost má pro tento rok předprodáno již 86 % elektřiny za průměrnou cenu 43,6 EUR, na příští rok pak 57 % za 45,7 EUR.

Za celý tento rok management očekává EBITDA v rozmezí 63 – 65 mld. Kč a očištěný čistý zisk 21 – 23 mld. Kč, přičemž naše očekávání bylo na spodním okraji těchto rozmezí (63, respektive 21 mld. Kč). Návrh dividendy bude zveřejněn až po schválení představenstvem, pravděpodobně v rámci výsledků za 1Q20 (12. května). Současná dividendová politika je vyplácet 80 – 100 % upraveného čistého zisku, což by na základě naší projekce představovalo 28,1 – 35,1 Kč na akcii (7,9 – 9,8% hrubý dividendový výnos).

Zveřejněné informace jsou z našeho pohledu pozitivní, čísla jsou nad výhledem managementu, výhled pro tento rok nezklamal a předprodaná cena elektřiny nadále indikuje solidní růst hospodaření v dalších letech. ČEZ zároveň považujeme za relativně defenzivní titul, což může být při současných výprodejích, po odeznění prvotní paniky, výhodou.

VIG

- Čísla nad odhady zásluhou jednorázových vlivů, dividenda 1,15 EUR

Pojišťovna VIG reportovala za čtvrtý kvartál minulého roku zisk před zdaněním ve výši 145 mil. EUR, výrazně nad našimi odhady (56 mil. EUR). Většina tohoto rozdílu je způsobena jednorázovými vlivy. V naší projekci jsme počítali se zaúčtováním rezervy 25 mil. EUR v souvislosti se zdaněním technických rezerv v ČR, které nakonec v číslech není. Dále výsledky zahrnují mimořádný zisk z prodeje podílu ve společnosti s Immo (142 mil. EUR) a odpis goodwillu v Rumunsku (109 mil. EUR), se kterými jsme my nepočítali. Po očištění o tyto vlivy by reportovaný zisk před zdaněním byl pod našimi odhady.

Podle očekávání nadále rychle rostlo předepsané pojistné (+11 % r/r), a to především v segmentu neživotního pojištění (+15 %), nicméně i životní pojištění zaznamenalo ve 4Q solidní 6% růst. Výnosy z investic po očištění o zmíněný prodej s Immo by byly na podobné úrovni jako v minulém roce. Náklady na pojistná plnění rostly pomaleji než předepsané pojistné, relativně rychlý růst provozních nákladů je pak dán tlakem na růst mezd a nedávnými akvizicemi. Za celý rok společnost překonala svůj výhled jak na úrovni předepsaného pojistného (10,4 mld. oproti oček. minimálně 9,9 mld. EUR), tak na straně zisku před zdaněním (522 mil. oproti oček. 500– 520 mil. EUR).

Ze zisku minulého roku management navrhne vyplatit dividendu ve výši 1,15 EUR (7,9% hrubý dividendový výnos), což je více, než jsme očekávali (1,1 EUR).

Celkově jsou pro nás výsledky neutrální až mírně pozitivní. Samotná čísla bez jednorázových vlivů sice zaostala za našimi odhady, na druhou stranu oceňujeme solidní dividendu, vysokou kapitalizaci (Solvency ratio na úrovni 210 %) a rychlý růst pojistného ve všech segmentech.

PMČR

- Očekávané výsledky za 2019 a dividenda

Philip Morris ČR (PMČR) zveřejní své celoroční výsledky zítra (24. 3.) společně s pozvánkou na řádnou valnou hromadu (24. 4.). Již tradičně je náš odhad zaměřen na nekonsolidované údaje. Očekáváme, že tržby vykáží meziročně růst o 21,9 % r/r. Důvodem je očekávaný růst v ČR i SR, především díky cenovému efektu (vyšší podíl HEETS), a námi očekávaný solidní růst segmentu výrobních služeb. Rovněž očekáváme, že by se měl projevit efekt předzásobení před zvýšením spotřebních daní na tabák od roku 2020. EBITDA marže by měla naopak kvůli většímu podílu bezdýmových produktů poklesnout 5,9 p.b. r/r na 37,1 %. Nicméně absolutní EBITDA by stále měla růst o 5,2 % na 5,8 mld. Kč. Čistý zisk na akcii by měl vykázat 7,2% růst r/r na 1475 Kč.

Očekáváme, že se investoři zaměří na pokračující růst v segmentu bezdýmových produktů a současně na vliv těchto produktů na hospodaření společnosti (marže). Námi očekávaná dividenda (1450 Kč/akcii) by měla investory dostatečně uspokojit vzhledem k solidnímu 11,2% hrubému div. výnosu. Současně by měla znamenat návrat k tradiční politice (100% výplatní poměr z nekonsolidovaných čísel), která sice není oficiálně nastavena, ale trhem byla takto vnímána. Investoři budou hledat jakékoliv poznámky ohledně možné investice do produkce bezdýmových produktů v ČR, které v listopadu minulého roku zmiňovala nová generální ředitelka.

Kofola

- Projekce výsledků za 2019

Společnost Kofola ČeskoSlovensko zveřejní své hospodářské výsledky za r. 2019 ve středu 25. 3. v 17:00 hod SEČ. Kofola dosahuje největších tržeb ve třetím kvartále, a proto podle nás celému roku 2019 udaly tón již výsledky za 9 měsíců roku. Tržby podle nás za loňský rok vzrostly o 3,6 % na 6,38 mld. Kč a kopírovaly tak tempo z prvních třech čtvrtletí roku. Vyšší tržby byly z části kompenzovány vyššími mzdovými a distribučními náklady, a společnost podle nás dosáhla EBITDA marže 17,1 %, velmi podobné předchozímu roku (17,2 %). Zisk EBITDA odhadujeme na 1,09 mld. Kč (+3,1 % r/r) a jsme tak názoru, že management mírně překoná svůj výhled ve výši 1,08 mld.

Provozní zisk (-6,7 %, 516,3 mil. Kč) bude podle nás stlačen níže vyššími odpisy, ty jsou však nehotovostní povahy. Naopak celkový čistý zisk podle nás vzroste o cca 24 % na 333,3 mil. Kč. Důvodem je především to, že zisk předchozího roku byl zatížen hlubokou ztrátou z polských operací. Kofola však společnost Hoop Polska prodala v březnu 2019, a tak po většinu roku již ztrátu nerealizovala. Výsledku dále pomáhá i ziskový prodej 50% podílu v ruské společnosti Megapack v prosinci 2019.

Management společnosti loni indikoval, že dividenda za r. 2019 bude zhruba na stejné úrovni jako dividenda z předchozího roku (13,5 Kč/akcie). Domníváme se však, že dva faktory mohou nyní tento záměr komplikovat. Za prvé, Kofola na konci loňského roku oznámila akvizici vod Korunní a Ondrášovka. Na tuto akvizci si vzala bankovní úvěr, v důsledku čehož mělo vzrůst zadlužení čistý dluh / EBITDA nad úroveň 3.

Za druhé, současná epidemie koronaviru a mimořádná opatření vlád způsobila zavření restaurací a hotelů. To významně dopadá na segment HoReCa (Hotely, Restaurace, Catering), který podle nás tvoří až 40 % tržeb Kofoly. Společnost sice pravděpodobně zrealizuje větší objemy v maloobchodním prodeji (prudce vzrostly nákupy v supermarketech), ale domníváme se, že čistý efekt bude pro firmu záporný.

Kombinace těchto dvou faktorů může podle nás vést management k opatrnosti. Očekáváme proto, že navržená dividenda z loňského roku může být mírně nižší než loni (čekáme 12,5 Kč/akcie), aby společnost zadržela o něco více zisku a hotovosti. Ze stejného důvodu očekáváme, že bude management opatrný ve svém výhledu na letošní rok, kdy se může zdržet konkrétního cíle na zisk EBITDA nebo nastínění dividendové politiky. Konferenční hovor se bude konat 26. 3. v 9:30 SEČ.

Celkově se domníváme, že Kofola mírně překoná svůj cíl na zisk EBITDA v loňském roce a samotné hospodářské výsledky vyzní pozitivně. Avšak v současné situaci je podle nás pro trh podstatnější komentář k dopadu restrikcí na tržby Kofoly. Proto bude podle nás klíčový komentář managementu na konferenčním hovoru.

Vzhledem k současné mimořádné situaci a nejistotě, která z ní plyne pro hospodaření společnosti, také dáváme naši cílovou cenu a doporučení do revize.

Moneta

- Výplata dividendy pozastavena

- Belviport Trading reportoval více jak 1% podíl

- Banka umožní odklad splátek a prodloužení splatnosti úvěrů

Představenstvo společnosti rozhodlo o pozastavení výplaty dividendy a zadržení čistého zisku za rok 2019. Důvodem je nejistota plynoucí ze současné situace okolo pandemie koronaviru a její dopad na českou ekonomiku. Toto rozhodnutí platí do doby, než bude možné lépe vyhodnotit důsledky současných opatření. Vzhledem k tomu, že již dříve ČNB zmínila, že očekává pozastavení dividend, není toto rozhodnutí až tak překvapivé. Moneta koncem minulého roku vyplatila mezitímní dividendu ve výši 3,3 Kč na akcii a nyní se tak očekával doplatek ve výši 3,35 Kč (5,6% hrubý dividendový výnos). Základním scénářem pro nás stále zůstává, že tato dividenda bude vyplacena a jen se její výplata posune až na podzim tohoto roku.

Podle regulatorního hlášení zveřejněného na stránkách ČNB (k 13. 3.) získala společnost Belviport Trading, za kterou stojí podnikatel Pavel Tykač, 1,06% podíl v Monetě. Navyšování podílu institucionálními klienty je vnímáno trhem pozitivně.

Moneta umožní všem svým klientům odložit splátky hypoték a leasingu o tři měsíce a prodloužit tak splatnost úvěrů. Očekáváme, že k podobnému kroku nakonec přistoupí všechny banky. Jako vhodný nástroj, jak pomoci klientům zasaženým současnými opatřeními, zmínila již dříve odklad splátek i ČNB. Ta také uvedla, že bude flexibilní při výkonu dohledu v souvislosti s reklasifikací úvěrů z důvodu odkladu splátek a prodlužování splatnosti.

Stock Spirits

- Začlenění do indexů CECE

Kofola

- Vyřazení z indexů CECE

Minulý pátek (20. 3.) došlo k převážení mimo jiné indexů CECE a PX. Akcie Stock Spirits byly zařazeny do indexu CECE a naopak z indexu byly vyřazeny akcie Kofoly

Dividendové tituly

- Zvažovaná opatření pro boj s následky koronaviru

ODS navrhuje jako jedno z opatření s bojem proti ekonomickým následkům současné situace kolem koronaviru zamezit odlivu dividend do zahraničí do doby, než opadne krizová situace. Babiš údajně uvedl, že všechny návrhy včetně zamezení výplaty dividend do zahraniční zváží. Nicméně to ještě neznamená, že bude takové opatření nakonec uplatněno. Zákaz výplaty dividend do zahraničí by ovlivnilo v různém měřítku všechny společnosti na BCPP, které vyplácí dividendu. Zřejmě by to většinově znamenalo jen její odložení, ke kterému pravděpodobně dojde i tak vzhledem k omezené možnosti svolávat valné hromady.

Vládní opatření

- Připravuje se výrazná podpora ekonomiky

Dle premiéra Andreje Babiše česká vláda uvažuje o podpoře pro ekonomiku ve výši až 1 bilion korun. Na přímou pomoc by mělo směřovat až 100 mld. Kč (zhruba 2,0 % HDP). Uvažuje se o kompenzacích mezd, odpuštění odvodů, finančních injekcích či tzv. kurzarbeit. Dále se zvažuje dalších až 900 mld. Kč (17 % HDP) jako záruky za závazky postižených firem. V tomto případě by stát do zmíněné výše fungoval jako ručitel za pravděpodobně přechodné financování.

Zvažovaná pomoc domácí ekonomice je obdobná programům, které nedávno vyhlásily jiné nejen evropské země jako Německo, Francie, Itálie, VB či USA. Zvažovaná podpora sice zřejmě nezvrátí krátkodobý ekonomický propad, ale pomůže k rychlejší obnově postižené ekonomiky.

Banky

- ČNB doporučuje nevyplácet dividendy, bude flexibilní při výkonu regulace

Česká národní banka minulé pondělí přijala řadu stabilizačních opatření v souvislosti s dopady koronaviru (viz ČNB ). Kromě těchto opatření ČNB také očekává, že se banky při současné vysoké nejistotě zdrží vyplácení dividend či jiných kroků, které by oslabily jejich stabilitu. Další významnou zprávou z prohlášení ČNB je informace, že v případě odkladu splátek nemusí být takové úvěry přehodnoceny jako klasifikované či nevýkonné a že ČNB bude při výkonu regulace flexibilní. Celkové hodnocení bude záviset na délce výpadku a schopnosti klienta následně pokračovat ve splácení. Toto považujeme za pozitivní zprávu, jelikož nutnost překlasifikovat velké množství úvěrů by mělo výrazný dopad do hospodaření bank. Bankovní sektor je v současné době dobře připraven na případnou krizi jak z pohledu likvidity, tak z pohledu kapitalizace. Současná opatření se zřejmě v závislosti na délce trvání výrazně projeví do hospodářských výsledků, nicméně stále očekáváme, že dividendy ze zisku minulého roku budou vyplaceny, jen bude jejich výplata posunuta ke konci roku.

EPH

- Úpis dluhopisů v objemu 5 mld. Kč

Energetický a průmyslový holding (EPH) oznámil dokončení úpisu pětiletých korunových dluhopisů s úrokovým výnosem 4,5 % v objemu 5 mld. Kč. Dluhopisy byly nabízeny od poloviny února. Společnost dále zvažuje navýšení emise o dalších 2,5 mld. Kč, což jí umožňují emisní podmínky.

ČNB

- Snížení úrokových sazeb na mimořádném zasedání

- Propad koruny tlumí důvody pro další snižování sazeb, říká Holub

- Ve čtvrtek ČNB asi opět sníží úrokové sazby

Bankovní rada České národní banky minulé pondělí na mimořádném zasedání jednomyslně snížila úrokové sazby o 50 bazických bodů na 1,75 %. ČNB v prohlášení uvedla, že se snaží zmírnit dopady, které vyvolává epidemie koronaviru. ČNB připustila, že další snížení sazeb ještě může přijít. Vedle samotného snížení sazeb ČNB provedla další kroky. I když zatím ČNB nemá zprávy o nedostatku likvidity v bankovním sektoru, začne třikrát týdně provádět dodávací repo operace. Guvernér Rusnok uvedl, že ČNB je připravená reagovat na velké výkyvy kurzu, ale neuvedl žádnou úroveň kurzu či míru propadu, kterou by centrální banka považovala za nadměrný výkyv. Bankovní rada taky zrušila zvýšení proticyklické kapitálové rezervy (1,75 % =>2,00 % od července 2020), ale zatím ji ponechala beze změny na 1,75 % a nesníží ji, jako to udělaly jiné centrální banky (např. britská Bank of England). ČNB také oznámila, že bude v dohledu vstřícná k bankám, když budou svým klientům odkládat splátky úvěrů.

Guvernér Rusnok uvedl, že situaci budou dál analyzovat, aby mohli případně provést další kroky na řádném zasedání 26. března.

Člen bankovní rady Tomáš Holub v rozhovoru pro agenturu Bloomberg uvedl, že oslabení koruny k euru o 8 % za jeden měsíc pomůže exportérům, až odezní omezení kvůli koronaviru. Tento vývoj dle Holuba umožňuje centrální bance chovat se méně agresivně při uvolňování měnové politiky. Naopak agresivní snižování sazeb dle něj může srážet kurz koruny na úrovně, které by měly nežádoucí vedlejší dopady.

Komentáře Tomáše Holuba naplňují naše očekávání, že další snižování sazeb ČNB bude záviset na vývoji kurzu koruny.

Ve čtvrtek 26. března bude bankovní rada ČNB na řádném zasedání diskutovat o nastavení měnové politiky. Po mimořádném snížení sazeb o 50 bazických bodů na 1,75 % minulé pondělí (16. 3.) očekáváme další snížení sazeb o 25 bazických bodů na 1,50 % (2T repo). Podle agentury Bloomberg větší část trhu očekává dokonce další snížení sazeb o 50 bazických bodů. Podle našeho názoru bude další snižování sazeb ČNB záviset na vývoji koruny k euru, protože oslabení koruny přináší do ekonomiky podobné uvolnění jako snižování sazeb.

J&T BANKA, privátní banka úspěšných:

Od roku 1998 se staráme o investice a finance těch nejbohatších, těch nejnáročnějších. Individuální přístup a maximální komfort je cítit ve všem, co děláme. Jsme privátní bankou, která klientům pomáhá majetek zhodnotit, ochránit a předat dalším generacím a v neposlední řadě si ho také užít. Učíme se od těch nejlepších a rosteme spolu s našimi klienty.

Vedle komplexních služeb family office a privátního bankovnictví poskytujeme specializované financování v oblasti real estate a podnikových akvizic. Do bankovního holdingu J&T patří kromě české J&T Banky její slovenská pobočka, ruská banka J&T Bank ZAO a banka J&T Bank and Trust se sídlem na Barbadosu.

Více informací na: www.jtbank.cz

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Srážková daň 2020 - daň vybíraná srážkou, změny kvůli koronaviru

- Silniční daň v roce 2020, posunutí placení záloh kvůli koronaviru

- O2 tarify 2023, ceny volání a SMS, data. Přehled tarifů O2

- Týdenní přehled: dění kolem koronaviru Covid-19; prodejní tlak trvá; česká výsledková sezóna - Kofola, PMCR

- Týdenní výhled: Dění na trzích se točí stále kolem stejných témat

- Investoři budou sledovat především dění kolem pandemie Covid-19, vývoj cen ropy a výsledkovou sezónu za 1Q20

- Týdenní přehled dění v EU ve dnech 23-29. listopadu 2020

- Týdenní přehled dění v EU 16-22. listopadu 2020

- Týdenní přehled dění v EU ve dnech 26. října – 1. listopadu 2020

- Týdenní přehled dění v EU ve dnech 12. – 18. října 2020

- Týdenní přehled dění v EU ve dnech 9-15. listopadu 2020

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory