Apple, Ferrari a hrady z písku

V úvahách nad Teslou jsem nedávno zmínil, že současné ceny jejích akcií a výše kapitalizace implikují, že by měla „ferrarizovat“. Tedy že by firma vedle prodejů blížících se opravdu velkým světovým automobilkám musela zároveň dosahovat marží a návratnosti kapitálu běžných spíše u firem, jako je Ferrari. Vysoké objemy a takové marže se přitom samy o sobě do značné míry vylučují. O Tesle toho bylo za pár posledních dní napsáno hodně – na CNBC například o pokračující konkurenční výhodě jejích baterií, či na Nikkei Asian Review o šestiletém náskoku jejího Hardwaru 3. Na výše uvedené logice ale ani tyto optimistické zprávy moc nemění (viz níže). Dnes bych se ale rád věnoval hlavně něčemu trochu jinému – zmíněnému Ferrari a Applu.

Podnikatelský model společnosti Ferrari není třeba dlouze rozebírat. Jde o učebnicový příklad prémiového produktu, jehož významnou, možná rozhodující součástí je schopnost ukázat na to, že majitel „na to má“. Moje obecnější teze je taková, že v saturované konzumní společnosti se můžeme v principu vydat dvěma základními směry: Buď „dekonzumovat“ s tím, že dosavadní směr není to pravé. Nebo se v konzumu přesouvat od objemů k tomu, čemu můžeme říkat třeba materiální prestiž. Z toho pak těží a na to se zaměřují firmy jako Ferrari, či Apple. Třetí možností je snaha přesouvat se k úsporám. Ale to se stává problémem ve chvíli, kdy tyto úspory nejsou „recyklovány“ do poptávky. Ale toto makrotéma nyní jen tak na okraj. Věnujme se nyní otázce, zda není přirovnání Applu k Ferrari přece jen trochu přehnané.

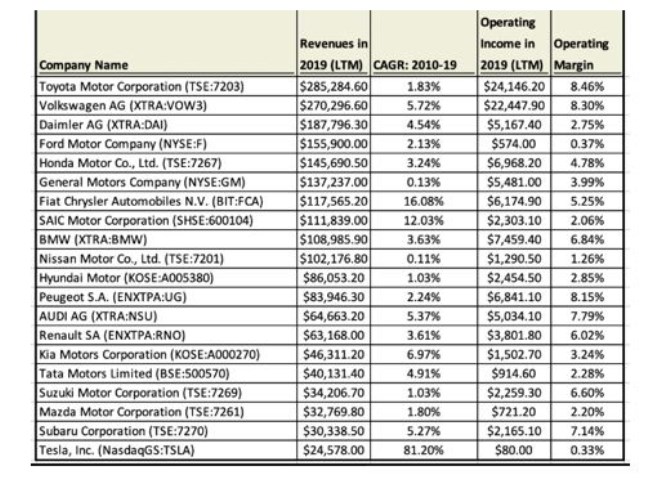

Podívejme se na pár základních čísel: Provozní marže italské automobilky se za posledních 12 měsíců pohybuje kolem 25 %. Z každého eura tržeb jí tedy zbude 25 eurocentů provozního zisku. Apple má provozní marži téměř úplně stejné výše. Což znamená jediné: Tyto firmy jsou relativně k výši svých nákladů schopny nastavit ceny značně vysoko. Určitou perspektivu nám může poskytnout následující tabulka, která ukazuje výsledky řady automobilek za posledních 12 měsíců (vyjma dlouhodobého růstu tržeb v druhém číselném sloupci). Tabulku vytvořil Aswath Damodaran jako nástroj pro posouzení toho, jak realistická jsou současná očekávání trhu u Tesly (viz má poznámka v úvodu). My zde v posledním sloupci vidíme ony provozní marže:

Zdroj: Aswath Damodaran

Žádná automobilka se svými maržemi výše zmíněným 25 % ani zdaleka neblíží. Překvapivě ty nejvyšší ani nenacházíme u výrobců luxusnějších vozů, jako je Audi, Mercedes, či BMW. Nejvyšší marži měla Toyota (také nejvyšší tržby), VW a Peugeot, ale i u nich jde zhruba o třetinové hodnoty ve srovnání s Ferrari. Toyota a VW tak v minulém roce vynikaly, jak co se týče velikosti, tak ziskovosti – marží. Ještě lepším měřítkem „prémiovosti“ než marže je ale návratnost investic ROIC, popřípadě vlastního jmění ROE (zde ale dochází k pokřivení kvůli různé míře zadlužení).

Proč to jsou ROIC, popř. ROE lepší měřítka? Protože firma může mít mimořádné marže, ale musí investovat a držet takový objem výrobních aktiv, že její „vysoké“ marže jsou tak akorát na pokrytí nákladu kapitálu. Marže by tak mohly samy o sobě naznačovat, že do odvětví by se měla tlačit konkurence, nebo že firma má naopak velké bariéry vstupu. Ale ve spojení s objemem nutného kapitálu může být situace jiná – odvětví nemusí být natolik zajímavé. Jak je na tom Ferrari a Apple v tomto ohledu?

ROIC první firmy se pohybuje kolem 21 %. ROIC té druhé dokonce kolem 24 %. Opět jde o velmi vysoké hodnoty relativně k hodnotám „běžným“. A samozřejmě i relativně k nákladu kapitálu, který se určitě nepohybuje ani na polovině těchto čísel. Apple je tedy z tohoto pohledu ještě „prémiovější“ než Ferrari – s ohledem na to, kolik potřebuje investic, a kapitálu je schopen dostat z trhu ještě více než Ferrari.

Určitě zde nechci nějak znevažovat úspěchy, snahu a inovace lidí, kteří pracují a tvoří ve Ferrari či Applu. Ani nadšení jejich fanoušků, milovníků rychlé jízdy a podobně. Výše uvedeným poukazuji na to, že obě firmy jsou na tom, co se týče návratností, v podstatě stejně. Přidat bychom k nim mohli další. Třeba Microsoft v roce 2019 dosáhl provozní marže nad 30 % a ROIC na úrovni Applu. Zde jde ale o trochu jiný „druh“.

U Ferrari či Applu přemýšlím spíše o oné další fázi saturovaných ekonomik - buď zmíněný dekonzum, či „luxus“ konzum stále více založený na snaze vyvýšit se nad ostatní, a to ne objemem spotřeby, ale značkou. Konec konců, neustálý, byť jen podvědomý závod se sousedem o to, kdo má nějakým způsobem víc, je jádrem v podstatě nezpochybňovaného předpokladu neomezených materiálních potřeb. Krásné hrady. Z písku.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Hradové Střimelice 34, Stříbrná Skalice, adresa v objektu Hradové Střimelice 34, Stříbrná Skalice na parcele st. 3 v KÚ Hradové Střimelice, KÚ Hradové Střimelice

- Hradové Střimelice 400, Stříbrná Skalice, adresa v objektu Hradové Střimelice 400, Stříbrná Skalice na parcele st. 478 v KÚ Hradové Střimelice, KÚ Hradové Střimelice

- PSČ Nové Hrady, Nové Hrady - Nové Hrady, podrobný rozpis PSČ

- Apple představuje nové hodinky Apple Watch, iPady a balík služeb Apple One (komentář analytika)

- PSČ Nové Hrady, Nové Hrady - Nové Hrady, podrobný rozpis PSČ

- Podhořany u Nových Hradů 8, Leština, adresa v objektu Podhořany u Nových Hradů 8, Leština na parcele st. 13 v KÚ Podhořany u Nových Hradů, KÚ Podhořany u Nových Hradů

- Cena aut Ferrari - Přehled cen vozů Ferrari

- Cena aut Ferrari 812 - Přehled cen vozů Ferrari 812

- Cena aut Ferrari SF90 - Přehled cen vozů Ferrari SF90

- Cena aut Ferrari 458 - Přehled cen vozů Ferrari 458

- Cena aut Ferrari F430 - Přehled cen vozů Ferrari F430

- Cena aut Ferrari Portofino - Přehled cen vozů Ferrari Portofino

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory