Franklin Templeton: Oops! Fed to zase udělal!

Federální rezervní systém USA (Fed) se vrátil k přifukování své rozvahy. Někteří tvrdí, že kvantitativní uvolňování (QE) je zpět; Fed to popírá. Nezáleží na tom, jak tomu říkáme, říká Sonal Desai, investiční ředitelka v segmentu pevných výnosů u společnosti Franklin Templeton. Důležité jsou podle ní důsledky tohoto „trvale uvolněného“ měnově-politického postoje na ceny aktiv, investiční strategii a volatilitu trhu.

Fed od loňského září rozšířil svou rozvahu asi o 400 miliard USD. Zpětně tak umazal více než polovinu (asi 700 miliard USD) toho, co z rozvahy vyfoukl, když ji v říjnu 2017 začal utahovat. Stále více analytiků a investorů dochází k závěru, že Fed se opět pustil do kvantitativního uvolňování (QE), což ale centrální banka popírá.

Je doopravdy tak důležité, jak tomu říkáme? Ať už to QE je, nebo ne, podstatou je jeho dopad a to, co nám říká o prioritách Fedu - a tady záleží na investiční perspektivě.

Stručné dějiny stresu

Loni v září zažily repo trhy těžkou chvilku, vyvolanou náhlou krizí likvidity, což způsobilo prudký nárůst repo sazeb a poslalo vyhlašovanou sazbu Fedu (Fed Funds Rate) krátce nad cílované rozpětí.

Podobná epizoda během globální finanční krize před deseti lety reflektovala narušenou důvěru ve finanční systém. Loni na podzim to však bylo jiné. Za nedostatkem likvidity stála souhra několika technických faktorů.

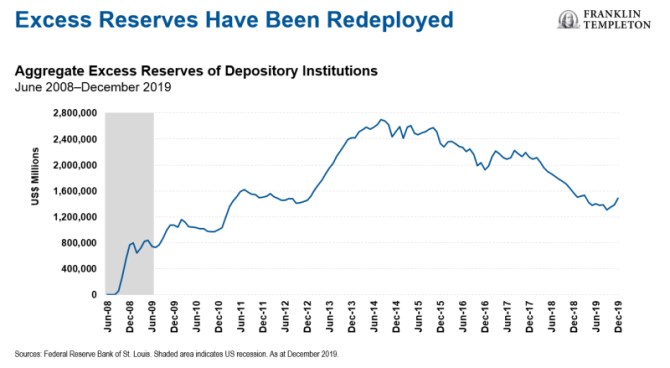

Za prvé, hlavním zdrojem napětí byly velké kvartální platby daně z příjmu právnických osob, takže podniky snižovaly bankovní zůstatky, aby poslaly platby americkému berňáku (IRS). Toto mechanicky snížilo úroveň rezerv v bankovním systému a zároveň zvýšilo zůstatek na běžném účtu ministerstva financí. Za druhé, nebankovní subjekty (primární obchodníci) potřebovali dodatečné finance pro vypořádání kupónů u státních dluhopisů. Bankovní rezervy ale tou dobou již zaznamenávaly setrvalý pokles z přibližně 2,2 bilionu USD na konci roku 2017 na přibližně 1,4 - 1,5 bilionu USD v první polovině roku 2019. To bylo částečně způsobeno zmenšující se rozvahou Fedu, ale odráželo to i přesun hotovosti na rozšíření úvěrové činnosti a nákup cenných papírů.

Překvapení!

Zářijová krize pak snížila přebytečné rezervy na 1,3 bilionu dolarů. Vypadá to jako dost. Jenomže banky musejí po finanční krizi plnit řadu nových regulatorních požadavků. Ukazuje se přitom, že jeden z nich, konkrátně požadavek na poměr likvidního krytí (LCR), naplňují podstatně raději prostřednictvím svých rezerv než cenných papírů v držení. To by nemělo překvapovat. Loni v září byly nadbytečné rezervy bank úročeny 2,1 %, zatímco výnos 10letých státních dluhopisů byl pod 2 %. U rezerv od té doby úrok klesl na 1,55 %, což už je pod desetiletým výnosem, ale ne o mnoho. Jinými slovy, nadbytečné rezervy vynášejí skoro stejně jako americké státní dluhopisy, bez úrokového rizika nebo rizika likvidity.

Systémově důležité globální banky musí navíc splňovat požadavky na kapitálové rezervy, které závisí na několika faktorech, včetně jejich propojení s jinými finančními institucemi a velikosti jejich rozvahy.

Tento požadavek na jejich polštář se posuzuje každoročně, což vede dotčené banky k tomu, aby upravovaly své aktivity ve čtvrtém čtvrtletí a vyhnuly se přísnějším požadavkům. Snížení aktivity v zajištěném financování na mezibankovním trhu pomáhá. I to mohlo zhoršit stres na repo trhu.

Pointa je taková, že banky kvůli jednorázovému snížení rezerv na platby daně z příjmu hledaly rezervy, aby zajistily, že dokážou pohodlně splnit regulatorní požadavky - a repo sazby vystřelily nahoru.

Nás by měla znepokojovat skutečnost, že to bylo překvapení pro všechny, včetně té nejdůležitější instituce – Fedu. Ten začal promptně jednat a zahájil nové kolo nákupu pokladničních poukázek v objemu asi 60 miliard USD měsíčně s cílem zvýšit úroveň rezerv v bankovním systému. Také zvýšil minimální velikost svých jednodenních repo operací na 120 miliard USD (z přibližně 75 miliard USD). Nové nákupy aktiv jsou dodatkem ke zhruba 20 miliardám USD měsíčně, které Fed už nakupoval, aby kompenzoval vykupování cenných papírů zajištěných hypotékami ve svém portfoliu.

Mnoho účastníků trhu říká, že rozklad rozkladu QE je…QE – dvojité mínus rovná se plus. Jenže Fed nesouhlasí. Smyslem nových nákupů je podle něj udržet stabilní krátkodobé úrokové sazby a obecně v souladu s úrokovou sazbou Fed Funds Rate, a nikoli uvolňovat finanční podmínky tím, že požene výnosy z bezpečných aktiv výrazně dolů.

Zatím v pořádku. Jenomže dopad je nerozeznatelný od dopadu QE.

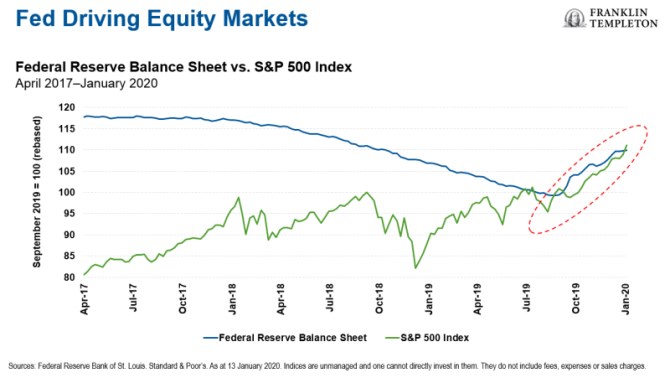

Původní QE bylo zaměřeno na snížení výnosů z bezpečných aktiv a přivádění investorů do rizikových aktiv. Od zahájení nových nákupů ceny akcií prudce stouply a znepokojivě těsně korelovaly s rozšiřováním rozvahy Fedu; 10leté výnosy se mezitím držely pod 2 %, i když pracovnímu trhu se nepřestávalo dařit a nejistota ohledně obchodu a globálního růstu klesala.

Proč je to důležité

Loni Fed otočil a pod tlakem akciových trhů snížil úrokové sazby. Ceny akcií pak prudce stouply v dokonalé korelaci s obnoveným rozšířením rozvahy centrální banky.

Zdá se mi, jako by byl Fed příliš závislý na trzích a trhy příliš závislé na Fedu. Rozšiřování rozvahy Fedu má podle mého názoru skutečný dopad, stejně jako tomu bylo v případě, kdy to Fed nazýval QE.

Zatímco americká ekonomika zdravě roste, trh práce je silný a inflace se blíží k cíli, vedlo snížení úrokových sazeb Fedu a nákupy aktiv ve druhé polovině loňského roku povětšinou k vyšším cenám aktiv, zejména těch rizikových. Fed se otevřeně obává, že během příštího hospodářského útlumu bude mít menší prostor k akci. Ale dopustit, aby se měnověpolitické stanovisko ocitlo v zajetí cen aktiv, zmenšuje tento prostor ještě více.

Fakt, že stres na repo trhu způsobil takové překvapení, vyvolává obavy z toho, jaké jiné „neznámé neznámé“ jsou v souvislosti s novými předpisy ještě ukryté, a z toho, co vypadá jako trvale uvolněný postoj měnové politiky.

Vzhledem k tomu, že Fed stále dodává likviditu, vyplatí se udržet expozici vůči segmentům úvěrového trhu, píše také ekonomka Franklin Templeton. Vzhledem k vyššímu riziku volatility a tržním korekcím uvedeným výše by však podle mého názoru měli být investoři obzvláště pečliví, pokud jde o jejich rizikovou expozici, a měli by si prý udržovat nějakou hotovost v likvidních aktivech pro případ, kdy ataky volatility vytvoří atraktivnější nákupní příležitosti.

Autorka: Sonal Desai, Ph.D. – výkonná viceprezidentka a investiční ředitelka u Franklin Templeton Fixed Income

(Redakčně kráceno)

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

- Franklin Templeton: Oops! Fed to zase udělal!

- Franklin Templeton: Oops! Fed to zase udělal! - Diskuze, názory, doporučení a hodnocení

- Franklin Templeton Investment Funds - Franklin Mutual European Fund, Katalog finančních subjektů

- Franklin Templeton Investment Funds - Franklin Euro Short Duration Bond Fund, Katalog finančních subjektů

- Franklin Templeton Investment Funds - Franklin Biotechnology Discovery Fund, Katalog finančních subjektů

- FRANKLIN TEMPLETON INVESTMENT FUNDS - Franklin World Perspectives Fund, Katalog finančních subjektů

- Franklin Templeton Investment Funds - Franklin Diversified Dynamic Fund, Katalog finančních subjektů

- Franklin Templeton Investment Funds - Franklin K2 Global Macro Opportunities Fund, Zahraniční fondy standardní

Prezentace

21.01.2025 Nejoblíbenější Xiaomi roku má nástupce.

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Charu Chanana, Saxo Bank

Mgr. Timur Barotov, BHS

Peněz bude stále více: Investování již není možnost ale nutnost!

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti