Tento týden by měl být klidný, žádná mimořádná makra, ČNB v pátek zveřejnila zápis

Výhled na tento týden

V aktuálním týdnu nejsou na programu významnější události. Ve středu bude zveřejněn zápis z posledního zasedání FOMC, kde byly sníženy základní sazby USA o 25 b.b. Očekáváme, že by zápis měl pouze potvrdit zdrženlivou rétoriku Powella a přinést ujištění, že Fed bude jednat, pokud si to situace vyžádá. Samozřejmě budou ostře sledovány jakékoliv zmínky o tzv. částečné obchodní dohodě mezi USA a Čínou. Celkově máme pro příští dny neutrální výhled a očekáváme, že trh bude nadále přešlapovat na místě.

Z makroekonomických zpráv se zaměříme v USA na středeční zápis z posledního zasedání FOMC a páteční spotřebitelský sentiment univerzity Michigan (oček. 95,8 po 95,7 bodu m/m).

Zprávy z trhu

Uplynulý týden byl bez výraznějších impulzů, které by silně ovlivnily vývoj obchodování. Trh se zaměřil na pokračující protesty v Hongkongu, které byly vnímány jako rizikový faktor pro akciové trhy. Protipólem byly komentáře Larryho Kudlowa, hlavního ekonomického poradce pro ekonomiku amerického prezidenta Trumpa, který uvedl, že vyjednávání s Čínou o částečné dohodě se přibližují svému zdárnému konci. Tyto informace naopak přinesly na trhy pozitivní náladu. Trhy spíše přešlapovaly na místě a například index S&P 500 vykázal za týden růst o 0,4 % t/t. Evropa prostřednictvím indexu EuroStoxx 600 odepsala 0,1 % t/t. Domácí index PX přidal 0,5 % na 1 083 bodů.

V Praze z pohledu celého týdne nejvíce rostly akcie O2 CR (+4,1 % t/t na 228 Kč). U O2 nebyla zveřejněna žádná kurzotvorná informace. Trh je aktuálně podporován vlastním odkupem akcií, který pomáhá dotvářet poptávku po titulu.

Naopak největší pokles týdne předvedly akcie ČEZ (-1,8 % t/t na 513 Kč). ČEZ zveřejnil horší než očekávané výsledky za 3Q19. Dále byl zveřejněn harmonogram výstavby nového jaderného zdroje, kde se prozatím čeká na podepsání smlouvy se státem, která by měla mimo jiné garantovat výkupní ceny či poskytovat další záruky, které by vylučovaly negativní dopad na minoritní akcionáře. Trh obecně vnímá výstavbu jaderného zdroje za současných podmínek jako negativní scénář.

Přehled

ČEZ

- Čísla výrazně pod odhady, celoroční výhled EBITDA potvrzen

- Neplánovaně odstavený 1. blok Temelína opět v provozu

- Pravděpodobný prodej Počerad Pavlu Tykačovi

- Dohoda se státem možná v 1Q 2020, bude řešit ochranu min. akcionářů

- Fin. ředitel Novák očekává růst zisku a dividendy

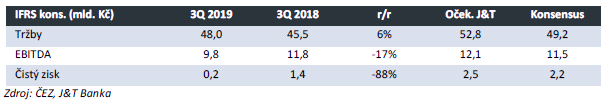

ČEZ oznámil minulé úterý výsledky, které jsou výrazně pod očekáváním trhu na všech úrovních. Tržby jsou za 3Q19 na úrovni 48,0 mld. Kč (+6 % r/r), zatímco odhad trhu počítal s 49,2 mld. Kč. Výrazný propad na úrovni EBITDA (-17,0 % r/r na 9,8 mld. Kč) je způsoben především rozhodnutím soudu o vrácení platby od SŽDC (-1,3 mld. Kč), vyššími náklady na emisní povolenky v ČR a nižší výrobou z jaderných elektráren. Nižší EBITDA se pak promítla i do čistého zisku, který ve 3Q dosáhl jen 167 mil. Kč (-88 % r/r).

Management potvrdil celoroční cíl na EBITDA ve výši 58 mld. Kč (doposud 57 – 59 mld. Kč) a snížil horní okraj výhledu na čistý zisk, který očekává v rozmezí 17 – 18 mld. Kč (doposud 17 – 19 mld. Kč). Důvodem snížení očekávaného čistého zisku je vrácení platby SŽDC. Pro příští rok má společnost předprodáno již 78 % elektřiny za cenu 43,2 EUR, v roce 2021 pak 48 % za cenu 45,4 EUR.

Zveřejněné informace jsou z našeho pohledu negativní, nicméně jen drobné úpravy v celoročním výhledu budou tento negativní dojem tlumit. Rostoucí cena předprodané elektřiny v dalších letech by pak měla přispět k postupnému zlepšení ziskovosti.

Po provedení nezbytných kontrol společnost opět připojila k síti první blok jaderné elektrárny Temelín. Turbína byla odpojena minulé v pondělí kvůli vibracím.

Uhelná elektrárna Počerady s velkou pravděpodobností bude prodána společnosti Sev.en Energy, kterou vlastní Pavel Tykač. Finanční ředitel ČEZu Martin Novák řekl, že to v současné době vypadá tak, že by ČEZ měl elektrárnu prodat. Pokud do konce roku ČEZ neučiní žádný krok (využití opce), tak elektrárna k 2. lednu 2024 přejde do vlastnictví Sev.en Energy za 2 mld. Kč. Podle Nováka pro ČEZ není výhodné provozovat elektrárnu, kam nedodává vlastní uhlí.

Gen. ředitel ČEZu Daniel Beneš uvedl, že společnost může se státem podepsat rámcovou dohodu a zároveň první fázi dohody o rozšíření jaderné elektrárny Dukovany v 1. čtvrtletí 2020. První fáze dohody by měla řešit rizika plynoucí z cen elektřiny ve vztahu k přidanému výkonu elektrárny Dukovany. Podle Beneše by nový jaderný blok měl stát mezi 140 – 160 mld. Kč. Beneš uvedl, že smyslem dohody se státem je ujistit minoritní akcionáře, že nebudou ze stavby nového jaderného bloku vystaveni negativním důsledkům. Podle premiéra Andreje Babiše by se nový reaktor v Dukovanech měl postavit v letech 2029-36, přičemž tendr na stavbu nového reaktoru má být spuštěn v r. 2021 a vítěz oznámen v r. 2022. Zprávu považujeme vzhledem k vyjádření D. Beneše o ochraně zájmů minoritních akcionářů za pozitivní.

Finanční ředitel ČEZu Martin Novák uvedl v rozhovoru pro server Patria.cz, že letos očekává výrazný růst čistého zisku společnosti. Vzhledem k výplatnímu poměru 80 – 100 % to podle Nováka znamená, že dividenda bude nominálně vyšší než naposledy. Dividenda na akcii činila za r. 2018 24 Kč. Vyjádření fin. ředitele odpovídá našemu očekávání a očekávání trhu a považujeme ji za neutrální.

PFNonwovens

- Výsledky za 3Q na provozu neutrální s překvapením na čistém zisku

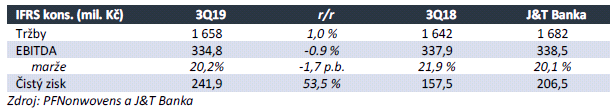

PFNonwovens zveřejnil ve čtvrtek svá čísla za 3Q19. Tržby dosáhly 1 658 (+1,0 % r/r) vs. oček. 1682 mil. Kč, především díky 1,6% r/r nárůstu objemu prodaných výrobků. Zde se projevilo především již plné využití nové linky v JAR a zahájení provozu nové linky ve Znojmě ke konci čtvrtletí. Provozní náklady vzrostly celkově o 1,5 % r/r kvůli růstu osobních nákladů (vyšší počet zaměstnanců na nových linkách) a výraznému růstu ostatních provozních nákladů. Vzhledem k vyššímu růstu nákladů než tržeb vykázal provozní zisk EIBTDA 0,9% pokles na 334,8 vs. oček. 338,5 mil. Kč.

Celkově však tuto úroveň hodnotíme jako v souladu s projekcí (rozdíl 1 %). Marže EBITDA se udržela na solidních 20,2 % vs. oček. 20,1 %. Pozitivní překvapení vůči naší projekci se dostavilo na úrovni čistého zisku, který byl 241,9 (+53,5 % r/r) vs. oček. 206,5 mil. Kč. Kromě lepšího než očekávaného výsledku na finanční úrovni nás překvapila kladná částka u daně z příjmů, kde se projevila pozitivně změna v odložené dani.

Management dle očekávání potvrdil výhled EBITDA 2019 na spodní hranici dříve uváděného rozpětí 1,3-1,45 mld. Kč. Z komentáře společnosti rovněž vyplývá, že by se měla postupně stabilizovat nepříznivá situace z 2Q v případě skladových zásob. Celkově hodnotíme zveřejněné informace neutrálně až mírně pozitivně vzhledem k optickému pozitivnímu efektu u lepšího čistého zisku, než byly projekce.

Kofola

- Tržby i zisk nad odhadem trhu

- Výhled potvrzen, dividenda na stejné úrovni jako za r. 2018

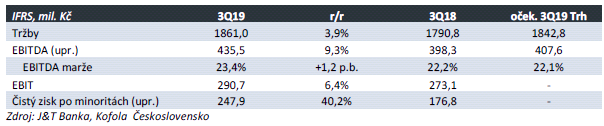

Společnost Kofola ČeskoSlovensko minulé pondělí po zavření trhu reportovala hosp. výsledky za 3. čtvrtletí 2019. Tržby meziročně přidaly 3,9 % na 1861m Kč, mírně nad odhadem trhu 1843m Kč. Růst tržeb byl tažen vyššími prodeji sycených nápojů i minerálních vod a k růstu přispěla i akvizice společnosti Espresso. Bez ní by růst tržeb činil 2,9 % r/r. Přes rostoucí mzdové náklady i ceny balení a logistických služeb se skupině podařilo díky vyšším tržbám zvýšit zisk před odpisy EBITDA o 9,3 % r/r na 435,5 mil. Kč, nad odhadem trhu 407,6 mil. Kč. EBITDA marže se meziročně zvýšila z 22,2 % na 23,4 %. Podotýkáme, že dynamika zisku EBITDA za 9 měsíců roku je slabší (pouze +0,5 % r/r), a to hlavně kvůli slabému 2. kvartálu, kdy nepříznivé počasí v květnu dopadlo na tržby a zisk. Přesto celková EBITDA za 9 měsíců roku 860,2 mil. Kč podle nás naznačuje, že management může potvrdit výhled na celoroční zisk EBITDA 1,08 mld. Kč. Na úrovni čistého zisku společnosti pomohly kromě vyššího provozního zisku i nižší finanční náklady, menší daň ze zisku i absence ztráty z nepokračujících operací, a ten přidal 40,2 % na 247,9 mil. Kč. Relativní zadlužení společnosti čistý dluh / EBITDA činilo po konci 3Q19 2,6, stále mírně nad úrovní ze začátku roku (2,4), avšak níže než v polovině roku (2,9). Hosp. výsledky hodnotíme pozitivně vzhledem k obnovené dynamice tržeb i zisku po méně povedeném 2. kvartále.

Management Kofoly na konferenčním hovoru potvrdil výhled na zisk EBITDA, který pro letošní rok počítá s výsledkem 1,08 mld. Kč. Management dále uvedl, že spotové ceny cukru coby významné nákladové položky nyní rostou, ale společnost má cca 50 % spotřeby pro příští rok zahedgováno za letošní ceny. Náklady na cukr by tak příští rok měly vzrůst, ale ne výrazně a zároveň méně, než management očekával před několika měsíci. Podle vyjádření finančního ředitele je hospodaření dostatečné k tomu, aby dividenda zůstala stabilní. To znamená, že by dividenda na akcii měla za letošek činit 13,5 Kč, stejně jako za r. 2018. Vůči současné ceně akcie to znamená hrubý dividendový výnos cca 4,6 %.

Prabos

- Zakázka od švýcarské armády

Společnost Prabos, jejíž akcie se obchodují na trhu Start, získala zakázku na dodávku bot pro švýcarskou armádu. Kontrakt poběží 4 roky a počítá s dodáním 20 tis. párů bot v celkové hodnotě 50 mil. Kč. Letos cílí Prabos celoroční tržby 400 mil. Kč, tedy pokud by zakázka ročně přinesla 12,5 mil. Kč na dodatečných tržbách, znamenalo by to přírůstek ročních tržeb asi o 3 %.

Sazka Group

- Nová emise eurových dluhopisů ponese kupon 4,125

Sazka Group oznámila, že nově vydávané eurové dluhopisy ponesou kupon ve výši 4,125 %. Datum emise ve výši 300 mil. EUR je stanoveno na 15. listopadu. Výnos by měl být použit na refinancování stávajících dluhů, takže by nová emise neměla mít vliv na celkové zadlužení Sazka Group a plnění kovenantů stávajících emisí.

Makro

- Inflace v říjnu se udržela na úrovni 2,7 %

- Ekonomika ve 3Q zvolnila, ale pokračovala v růstu

- Zápis ukázal rozdílné hodnocení rizik bankovní radou a prognózou

V pátek byl zveřejněn zápis z listopadového zasedání (7. listopadu) bankovní rady ČNB, kdy úrokové sazby zůstaly beze změny (2,00 %). Hlasování bylo 5:2, když ruku pro zvýšení sazeb zvedli Vojtěch Benda a Tomáš Holub. Bankovní rada dostala k dispozici novou makroekonomickou prognózu, která je velmi pro-inflační a doporučuje bankovní radě úrokové sazby postupně zvýšit 2x o 25 bazických bodů. Ovšem bankovní rada ji vyhodnotila opačně a hlavní rizika prognózy považuje za proti-inflační kvůli obavě, že negativní vývoj v zahraničí (Německo) se se zpožděním odrazí i ve vývoji české ekonomiky. Zápis také ukázal připravenost bankovní rady tolerovat případné přestřelení inflace nad 3 % v příštím roce.

Letos žádnou změnu úrokových sazeb ČNB nečekáme a stabilita sazeb je pravděpodobná i na začátku příštího roku.

HDP – 3Q/19 HDP podle předběžného odhadu ve 3Q mezikvartálně vzrostlo o 0,3 % q/q (0,7 % ve 2Q) a meziroční růst české ekonomiky zpomalil na 2,5 % r/r (2,8 % v 2Q). Zveřejněný výsledek byl mírně pod očekáváním (0,4 % q/q; 2,6 % r/r). Celkově předběžné výsledky naznačují zvolnění dynamiky v české ekonomice, protože q/q růst je nejnižší za poslední 3 roky. Statistický úřad předběžný odhad HDP příliš nekomentoval, pouze uvedl, že k růstu přispěla jak domácí, tak zahraniční poptávka. Detailní výsledky národních účtů ČSÚ zveřejní 29. listopadu.

Výsledky HDP odpovídají prognóze ČNB. Nadále čekáme, že ČNB sazby (2,00 %) měnit nebude a bude vyčkávat, jak se vyvinou vnější rizika (zpomalení Německa).

Inflace – říjen Inflace zůstala v říjnu podle očekávání beze změny na 2,7 % r/r. Vůči září se spotřebitelské ceny v průměru zvýšily o 0,5 % m/m, výrazný příspěvek k tomu měly ceny potravin (0,8 % m/m), které v souhrnu odmazaly pokles za předchozí 2 měsíce. Vedle těchto změn nastalo v říjnu několik sezónních výkyvů, které ale celkovou inflaci výrazně neovlivnily. Mimo kolísavé položky (potraviny) se inflační obrázek příliš nezměnil a v ekonomice dál pokračují zvýšené inflační tlaky, což je odraz silné spotřebitelské poptávky. Za celý rok čekáme průměrnou inflaci 2,8 % (2,2 % vloni). Očekáváme, že ČNB sazby nechá beze změny vzhledem k vnějším rizikům (zpomalení eurozóny).

J&T BANKA, privátní banka úspěšných:

Od roku 1998 se staráme o investice a finance těch nejbohatších, těch nejnáročnějších. Individuální přístup a maximální komfort je cítit ve všem, co děláme. Jsme privátní bankou, která klientům pomáhá majetek zhodnotit, ochránit a předat dalším generacím a v neposlední řadě si ho také užít. Učíme se od těch nejlepších a rosteme spolu s našimi klienty.

Vedle komplexních služeb family office a privátního bankovnictví poskytujeme specializované financování v oblasti real estate a podnikových akvizic. Do bankovního holdingu J&T patří kromě české J&T Banky její slovenská pobočka, ruská banka J&T Bank ZAO a banka J&T Bank and Trust se sídlem na Barbadosu.

Více informací na: www.jtbank.cz

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Svátky tento týden - kalendář jmen

- Kdo má dnes svátek?

- Kdy má svátek Kateřina

- Podpora v nezaměstnanosti - máte nárok?

- Přídavky na děti - kdy máte nárok a kolik dostanete

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Kurzy ČNB - Kurzovní lístek České Národní Banky

- Kurzy historie, kurzovní lístek ČNB 23.11.2020, historie kurzů měn

- Graf USD / Kč, ČNB, grafy kurzů měn

- Kurzy měn - kurzovní lístek ČNB

- Graf EUR / Kč, ČNB, grafy kurzů měn

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada