Proč se obávat záporných sazeb

Objem peněz v dluhopisech se zápornými výnosy již dosáhl 17 bilionů dolarů a dále roste. V minulosti nemyslitelná věc se stává normálem a ekonomové varují, že důsledky mohou být katastrofální.

Když kdysi Japonsko začalo experimentovat s nulovými sazbami, těžko si někdo dokázal představit, že se po pár desetiletích dočkáme nejen nulových sazeb centrálních bank, ale i dalších experimentů v podobě kvantitativního uvolňování a nakonec i globální epidemie záporných výnosů na trhů s dluhopisy. Těžko někoho mohlo napadnout, že investoři budou ochotni investovat biliony dolarů s tím, že z toho nejenže nic nebudou mít, ale ještě za to budou platit.

Nyní je to realita. O tom, proč tomu tak je a co k tomu vedlo, se napsalo hodně, a proto se podívejme spíše na to, jaké by mohlo být důsledky toho, že by centrální banky snížily sazby příliš hluboko do záporu, případně by je držely pod nulou příliš dlouho.

1. Nižší ziskovost bank

Systém víceúrovňových depozitních sazeb zavedený dánskou, švýcarskou a japonskou centrální bankou a nyní zvažovaný ECB snižuje zatížení bank ze zdanění rezerv. Pouze část bankovních rezerv je vystavena negativním úrokovým sazbám, což může vést k tomu, že by nízké sazby banky příliš nepoškodily. Ani tak ale finanční domy nejsou imunní vůči snížení čistého úrokového výnosu, zejména pokud se sazby pohybují hlouběji v záporu. Banky totiž nepřenášejí negativní sazby na retailové klienty, a tak nejsou schopny dostatečně kompenzovat své náklady. Ty zahrnují záporné úroky z jejich rezerv u centrální banky, nižší příjmy z držení cenných papírů, protože výnosy státních dluhopisů jsou záporné, a potenciální ztrátu příjmů ze snížené tvorby úvěrů a činnosti na peněžním trhu.

Čistý úrokový výnos jako relativně k velikosti aktiv od začátku roku 2015 klesá u dánských i švýcarských bank (od zavedení negativních sazeb po roce 2015) a také v Japonsku od roku 2016. V eurozóně pomohl druhý program aukcí úvěrů od ECB (TLTRO II) snížit náklady na financování, ale rozdíl mezi zeměmi s negativními sazbami a například USA je poměrně velký. Právě v Americe došlo u bank ke zlepšení čistých úrokových marží z minima v roce 2016 díky růstu sazeb centrální banky.

2. Menší tvorba úvěrů v reálné ekonomice

Pozitivem je, že v Dánsku, Švédsku i eurozóně došlo po zavedení záporných sazeb k nárůstu tvorby úvěrů v reálné ekonomice. Je však pravděpodobné, že je to jen krátkodobý úkaz, a příklady z Dánska a Švýcarska ukazují, že dlouhodobě dochází spíše ke zpomalení ma trhu s úvěry. Také v eurozóně jsou reálná čísla přinejlepším smíšená a nezdá se, že by docházelo k dlouhodobému zvyšování tempa poskytování úvěrů.

3. Vyšší úrokové sazby u bankovních půjček

Je to podobné jako u tvorby úvěrů. V Dánsku, Švédsku i v eurozóně došlo krátce po zavedení záporných sazeb k poklesu sazeb bankovních úvěrů. Stejně jako v předešlém bodě však po určitém čase došlo k mírnému růstu úroků u spotřebitelských úvěrů a úvěrů nefinančním společnostem. Výraznější snížení zaznamenaly zejména hypotéky, ale celkově jsou zkušenosti smíšené, protože banky, jejichž úroky z vkladů jsou prakticky nulové, se snaží zabránit dalšímu snižování svých čistých úrokových marží. Jedinou výjimkou zůstává Dánsko, kde došlo k výraznějšímu poklesu úrokových sazeb.

4. Vyšší míra úspor domácností

Je poměrně velkým překvapením, že nízké, respektive záporné úrokové sazby vedly spíše k růstu míry úspor domácností. Ani u firem nedochází k poklesu hotovosti. Může to být dáno tím, že se projevuje nejistota a tlak na potřebu vyšších úspor na důchod.

5. Zhoršené fungování peněžních trhů

Záporné sazby v kombinaci s kvantitativním uvolňováním způsobily výrazné zpomalení aktivity na peněžním trhu. Objemy nezajištěných (EONIA) i zajištěných (GC Pooling EUR overnight index) transakcí na peněžním trhu se výrazně snížily na konci roku 2014, kdy ECB zavedla záporné sazby, a ještě více klesly po zahájení programu nákupu dluhopisů. Po ukončení odkupů (a velice aktuální otázka je, na jak dlouho QE skončilo) nedochází k výraznému navýšení objemů a další pokles sazeb by mohl situaci ještě zhoršit.

6. Snížená likvidita na dluhopisových trzích

Podle JPMorgan může být negativními sazbami ovlivněn i trh s dluhopisy, protože nákup cenných papírů se zápornými sazbami nemusí být pro investory tak atraktivní (jakkoli to tak zatím nevypadá). Objemy na trhu s futures na desetileté německé státní dluhopisy letos prudce klesly. Výkyvy v objemech sice nebyly ani v minulosti nic mimořádného, ale hloubka posledního poklesu je alarmující.

7. Větší fragmentace

Od roku 2014, kdy ECB poprvé snížila depozitní sazbu po nulu, dochází ke snižování objemů obchodů u zajištěných i nezajištěných operací na peněžním trhu mezi jednotlivými zeměmi. Podíl zajištěných a nezajištěných transakcí na peněžním trhu realizovaných s protistranami ze stejné země se naopak zvýšil. Banky zkrátka ztrácejí chuť riskovat a snižuje se jejich ochota půjčovat na mezinárodním trhu, případně na sebe brát kreditní riziko na dluhopisových trzích. Vzhledem k tomu, že ECB má podle všeho zájem snižovat sazby, může to znamenat větší tlak na ziskovost bank i jejich ochotu riskovat.

8. Problémy pro penzijní fondy a pojišťovny

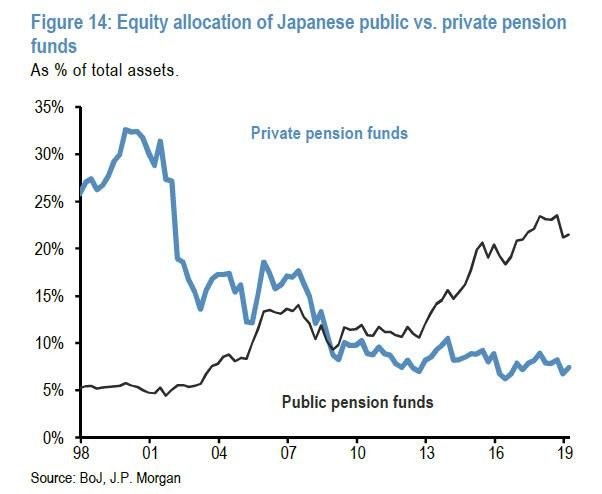

Nižší výnosy dluhopisů prohlubují deficity penzijních fondů a pojišťovacích společností. Zároveň je ale nutí omezovat investice do rizikových aktiv, jako jsou akcie. Tento trend je patrný zejména v zemích jako Japonsko, kde je demografický vývoj nejhorší.

Stárnoucí populace obecně znamená, že se alokace aktiv posouvá k relativně bezpečnějším nástrojům, a proto japonské penzijní fondy drží, v porovnání například s americkými protějšky, velké množství dluhopisů. Zejména u privátních penzijních fondů došlo k redukci akciové složky výrazněji než u veřejných, což je trochu překvapivé.

Penzijní fondy obecně se však potýkají s růstem svých závazků, v důsledku čehož se zhoršuje jejich financování. Možnosti penzijních fondů a pojišťoven jsou přitom omezené. Na straně aktiv mohou zvýšit riziko durace investicí do dluhopisů s ještě delší splatností, zvýšit úvěrové riziko přesunutím do rizikovějších produktů a zvýšit měnové riziko přesunutím do zahraničních dluhopisů s vyšším výnosem. Na straně pasiv snižují výhody pro nové a někdy i stávající klienty, případně požadují navýšení plateb. Lidé si tak budou muset v delším horizontu výrazně připlatit.

Další článek: Zlato za tři měsíce zdražilo o pětinu. Může rally pokračovat?

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Repo sazba - Úrokové sazby ČNB

- Úrokové sazby - úroky z vkladů.

- Srovnání hypoték - porovnání úrokových sazeb a poplatků hypotéky

- Graf úrokových sazeb hypoték

- Úroková sazba hypotéky

- Srovnání půjček - sazby, podmínky, poplatky

- Sazba D57d, tarif D57d - elektřina

- ČEZ Prodej, a. s. Sazba D57d, tarif D57d

- Úrokové sazby ČNB

- Proč se obávat záporných sazeb

- Klub záporných sazeb: Proč uvolňování měnové politiky funguje jen někde?

- Rozbřesk: Výbušná zjištění ECB aneb proč záporné sazby “údajně” fungují

Prezentace

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Lenka Rutteová, Bezvafinance

Oznámení o zvýšení důchodu přijde letos naposledy na papíru zdarma

Tomáš Rosenkranc, Ušetřeno.cz

Jiří Sýkora, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

I přes zdražení distribuce mohou domácnosti v roce 2025 ušetřit

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla

Marek Pokorný, Portu

Jak snížit daně díky DIPu? Zde je návod pro vyplnění daňového přiznání