Kde najdou investoři dividendové hody a jaká je jejich pravá chuť

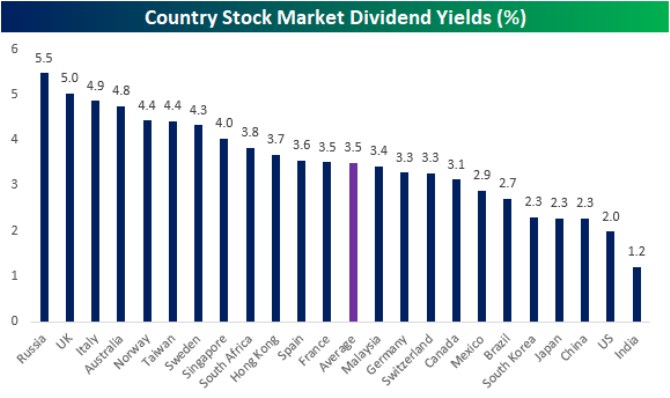

Řada investorů „slyší“ na vysoké dividendy, respektive vysoký dividendový výnos. Z mého pohledu je to ale trochu zrádný ukazatel, což si uvědomíme ve chvíli, kdy pohlédneme pod jeho pokličku. Tedy na to, co je jeho příčinou. Platí to jak u jednotlivých akcií, tak u celého trhu. Investiční společnost Bespoke se před několika dny podělila s veřejností o „dividendový“ pohled na globální trhy a já bych se mu dnes rád detailněji věnoval.

Nejdříve si utvořme určitý systematický základ, skrz který budeme dividendové výnosy posuzovat. Tento výnos - poměr dividendy a ceny D/P není ničím jiným, než dalším valuačním poměrem. Pokud jej otočíme, získáme poměr P/D a jeho fundamentální mechanika už je téměř stejná, jako u poměru PE: Čím vyšší je PE, či P/D (čím nižší je D/P), o to vyšší je očekávaný růst zisků/dividend a/nebo nižší požadovaná návratnost (tedy bezrizikové sazby a/nebo riziková prémie). A naopak.

Na druhém konci spektra se pohybuje Indie, Spojené státy a Čína s Japonskem. V USA a v Japonsku můžeme celkem bez problémů argumentovat nízkou rizikovostí (ve srovnání s jinými trhy). V případě Číny a Indie zase bude velkou roli hrát to, že investoři jsou za akcie s danými dividendami ochotni platit relativně vysoké ceny, hrát vysoký očekávaný růst.

Dividendy, dluhopisy a atraktivita akcií

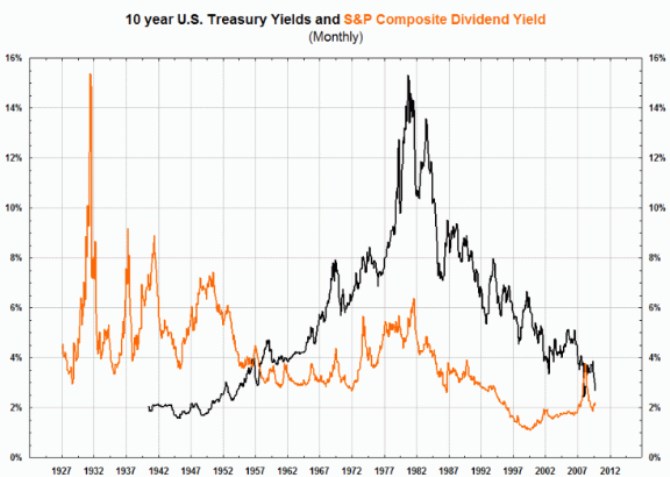

Celkem často slyšeným argumentem pro, nebo proti nákupu akcií je poměr jejich dividendových výnosů k výnosům vládních obligací. S tím, že čím vyšší jsou výnosy dividendové k těm dluhopisovým, o to atraktivnější by měly být akcie (minimálně relativně k obligacím). V USA tento argument ve prospěch akcií zazníval poměrně často v pokrizových letech právě s tím, že dividendové výnosy jsou v relativním srovnání neobvykle vysoko.

Já jsem v této souvislosti rád poukazoval na to, že v tomto hodnocení hodně záleží na výběru historického standardu. Jak totiž ukazuje třeba následující graf, od počátku šedesátých let mohly být standardem dividendové výnosy hluboko pod výnosy obligací, ovšem předtím platil pravý opak. Historie tedy neříká o skutečném standardu v podstatě nic. A konkrétní poměr obou výnosů závisí na tom, jaká je rizikovost akcií a jejich růstový výhled.

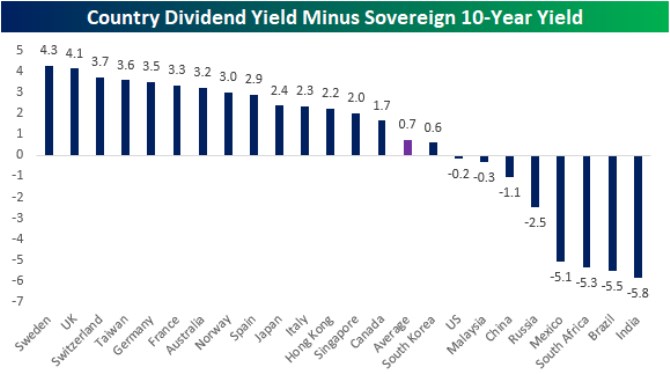

Tuto úvahu jsem předestřel jako úvod k poslednímu grafu, který srovnává světové trhy právě podle aktuálního rozdílu mezi dividendovým výnosem a výnosem vládních obligací. Jinak řečeno, snažil jsem se čtenáře varovat před unáhlenými závěry ohledně (ne)atraktivity jednotlivých trhů založenými na tomto rozdílu výnosů. Ve Spojených státech jsou nyní výnosy dividendové a desetiletých vládních obligací v podstatě stejné. Relativní dividendové hody pak nalezneme ve Švédsku. A naopak hluboko pod výnosy vládních obligací se dividendové výnosy pohybují v Indii, Brazílii, Jižní Africe a v Mexiku:

Suma sumárum: Na výpravě za vysokými dividendovými výnosy není nic špatného, ať na úrovni jednotlivých akcií, sektorů, či zemí. Je ale dobré vědět, co na této výpravě fakticky dostáváme: Vysoký výnos jako kompenzaci za nízký očekávaný růst (spojený často s s rozumným rizikem v usazenějších odvětvích, či na trzích). Nebo naopak jako kompenzaci za riziko vysoké.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Vyhledání plátců DPH podle jejich identifikačního čísla (IČO)

- Jak koupit Bitcoin, kde koupit Bitcoin – nákup Bitcoinu

- Pěstounská péče - dávky a jejich výše

- Mobilní operátoři 2023 - přehled operátorů v ČR a jejich tarifů.

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Kde najdou investoři dividendové hody a jaká je jejich pravá chuť

- Jak najít "ty pravé" dividendové akcie?

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory