Hůře už bylo, alespoň z cyklického hlediska

Další vývoj ve světové ekonomice bude do značné míry záviset na Číně. Nedávno jsem tu poukazoval na to, že podle Danske Bank (ale nejen jí) se již čínské hospodářství díky stimulaci odráží od cyklického dna. Pokud se tedy neobtěžujeme s takovými „detaily“, jako jsou strukturální společenské a hospodářské nerovnováhy v Zemi draka, existuje prostor pro umírněný globální optimismus. Jak je to ale s dalšími hospodářskými velmocemi?

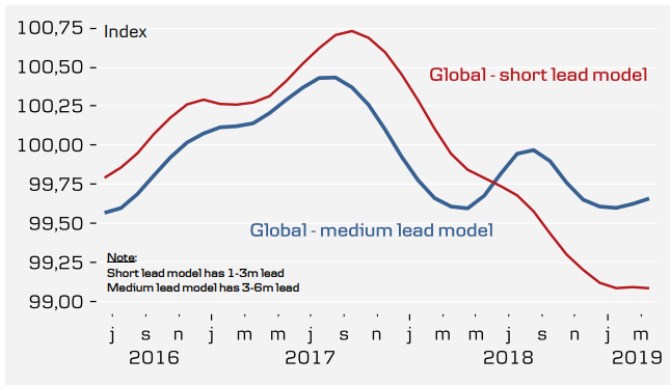

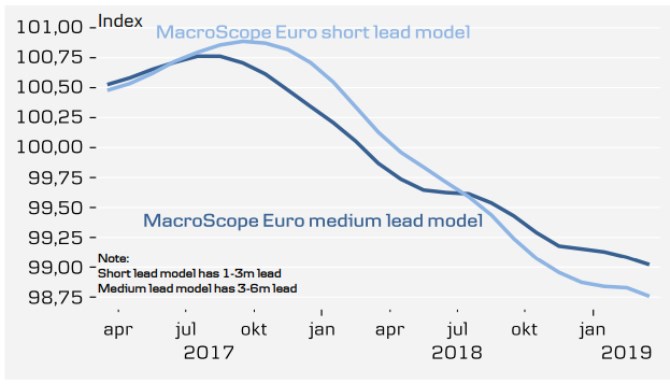

Odpověď možná dobře vystihuje opět pohled Danske Bank. Ta v jedné ze svých posledních analýz ukazuje modelové krátkodobé a střednědobé vedoucí indikátory pro USA, eurozónu a Japonsko. Jsou si ve všech třech případech tak trochu podobné. Podotýkám, že krátkodobý výhled se týká následujícího čtvrtletí a dlouhodobější dalšího čtvrtletí. Výhled pro USA popisuje první z následujících grafů a ten zjednodušeně řečeno říká, že delší výhled je lepší než ten pro následujících pár měsíců. A v posledních týdnech se ještě zlepšuje.

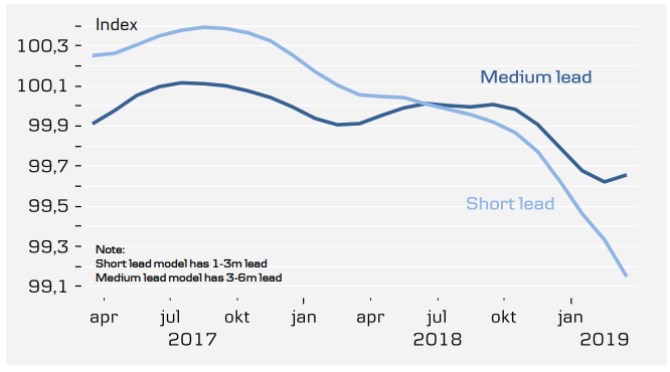

Do třetice pohled na Japonsko – opět stejný mustr v tom smyslu, že dlouhodobější výhled je lepší než ten normální. A tato ekonomika se pohybuje blíže USA co se týče míry dlouhodobějšího optimismu – trend se v poslední době přece obrací směrem nahoru:

Můj celkový rámec pohledu na současný vývoj v globální ekonomice a jejích hlavních součástech je jednoduchý: Hraje se o to, zda se podaří hladce přistát na potenciálu. Pokud ne, jsou dvě možnosti. Za prvé, ekonomika se bude nějakou dobu přepalovat a pak se to bude s hladkým přistáním dvojnásob těžké. Nebo za druhé, nastane tvrdé přistání a recese, což je poměrně běžné a obvykle se tak děje kvůli příliš utažené monetární politice. Scénář přepalování je relevantní v USA a to kvůli černým labutím v Bílém domě tlačícím přímo na fiskální a nepřímo na monetární pilu. Evropě spíše hrozí druhá možnost a to kvůli celé řadě faktorů, včetně nefunkční měnové unie.

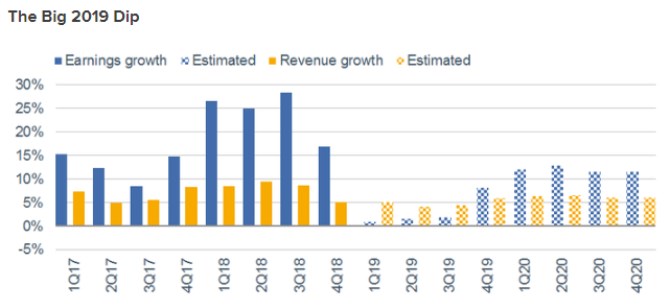

Z pohledu investora je klíčové, jak se výše uvedené rýmuje se současným nastavením trhu. Pokud se zaměříme na USA, tak valuace podle mne rozhodně nejsou na úrovních, které by počítaly s nějakým útlumem. Spíše se dá hovořit o tom, že trh si po několika měsících přílišného pesimismu opět vybírá ty lepší scénáře. Asi se to minimálně z části dá říci o analytických projekcích růstu zisků, které shrnuje následující graf od společnosti Schwab.

Černá růstová nula z prvního čtvrtletí by se měla postupně zvedat a v Q4 by již měly zisky růst vysokými jednocifernými čísly. V grafu jsou i projekce růstu tržeb a vidíme, že teprve v Q4 2019 začínají růst zisky rychleji než tržby – začínají se zvyšovat marže. V roce 2020 by už měly zisky růst znatelně nad 10 % a více než dvojnásobným tempem ve srovnání s tržbami. Což implikuje, že se přes mimořádně nízkou nezaměstnanost nedostaví žádné velké mzdové tlaky. A celkově tedy podle grafu rozhodně nepřijde žádná zisková recese, jen přechodný růstový útlum a po něm zlepšení (vzorec odpovídající tomu, co říkají ony vedoucí indikátory od DB).

To vše mimo jiné předpokládá, že americká vláda to nepřežene s tlakem na Čínu a cla. Tady se ale zdá, že situace je alespoň z části zacyklená – dobře si vedoucí americká ekonomika a trhy dávají Bílému domu prostor pro větší tlak. Pokud by ale ten měl ekonomice a trhům příliš uškodit, bude povolen. Možná se takto budeme točit nějakou dobu.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Hůře už bylo, alespoň z cyklického hlediska

- Nejhorší je za námi. Alespoň tedy z makroekonomického hlediska (Ozvěny trhu)

- GS: Kupujte evropské cyklické akcie, nejhorší fáze cyklu je už za námi

- Výnosy a inflace mohou už být u vrcholu. Pomalu nastává čas na cyklické akcie, říká stratég Goldman Sachs

- Švédi už nemají záporné sazby, jsou alespoň na nule

- Erste: Růstu už bylo dost. Alespoň dle Deutsche Bank (+ přehled doporučení)

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada