Tesla jako energetická obdoba Amazonu s kapitalizací 1 bilionu dolarů

V posledních perlách týdne jsme si mohli přečíst, že podle šéfa Tesly Elona Muska bude mít jeho firma díky technologiím autonomního řízení jednou kapitalizaci dosahující 500 miliard dolarů. Na CNBC jsme zase mohli minulý týden shlédnout rozhovor s Catherine Woodovou z Ark Invest, která se domnívá, že akcie elektroautomobilky by se mohly dostat na 4 000 dolarů. Což s ohledem na současnou cenu kolem 250 dolarů také není zrovna umírněný „call“. Podívejme se na celou věc detailněji, dobereme se k celkem zajímavým věcem.

Paní Woodová na CNBC uvedla, že medvědí scénář její společnosti počítá s tím, že akcie Tesly se dostanou „pouze“ na 700 dolarů. V takovém případě by firma zůstala jen výrobcem elektromobilů. Ten nejlepší scénář pak počítá s tím, že tu hovoříme o utilitě/automobilce/výrobci baterií. Problém má ale podle investorky spočívat v tom, že analytici nejsou schopní plně pochopit potenciál této firmy a jejich valuace jsou tak mylné. Woodová se také domnívá, že teprve nyní začneme sklízet plody technologického boomu, který začal v devadesátých letech. Ovšem nyní jsou investoři na rozdíl od tehdejší doby zase příliš opatrní.

Připomínám, že Tesla byla za posledních 12 měsíců se svým volným tokem hotovosti v červené nule (jejímu srovnání s Fordem a GM jsem se tu věnoval minulý týden). To znamená, že po investicích jí nezbylo vůbec nic. Což je s ohledem na to, kolik prodělávala v minulých letech, bezesporu značné zlepšení, ale je zřejmé, že v budoucnu by mělo být volné cash flow hodně v plusu. Jak moc na to, aby ospravedlnilo onu kapitalizaci ve výši 500 miliard dolarů? A vlastně nemusíme troškařit. Proč se rovnou nepodívat na scénář, kdy by kapitalizace Tesly dosáhla 1 bilionu dolarů a firma by tak hrála první „velikostní“ ligu.

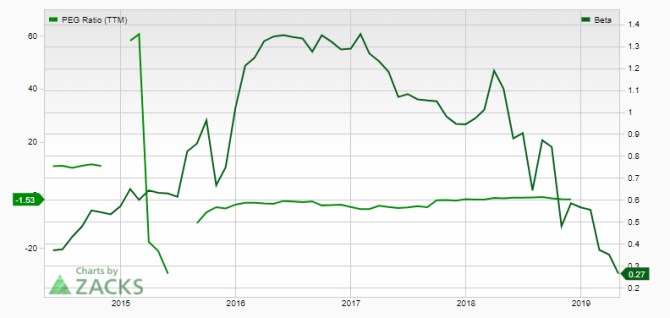

Podívejme se při hledání odpovědi nejdříve na následující graf z dílny společnosti Zacks. Ten ukazuje, že u akcií Tesly došlo během cca dvou let k masivnímu poklesu ukazatele jménem beta. Ten se používá pro odhad požadované návratnosti akcie a pokud se rovná jedné, je akcie s rizikem jednoduše řečeno na úrovni celého trhu. U Tesly byla beta v roce 2016 vysoko nad jednou, nyní se ovšem její beta pohybuje kolem hodnoty 0,3. To implikuje požadovanou návratnost ve výši pouhých 4,15 %. Za povšimnutí mimochodem stojí i takzvaný PEG poměr, který dělí PE dané akcie očekávaným růstem zisků. U Tesly se podle Zacks drží celkem pevně úrovně 0,6

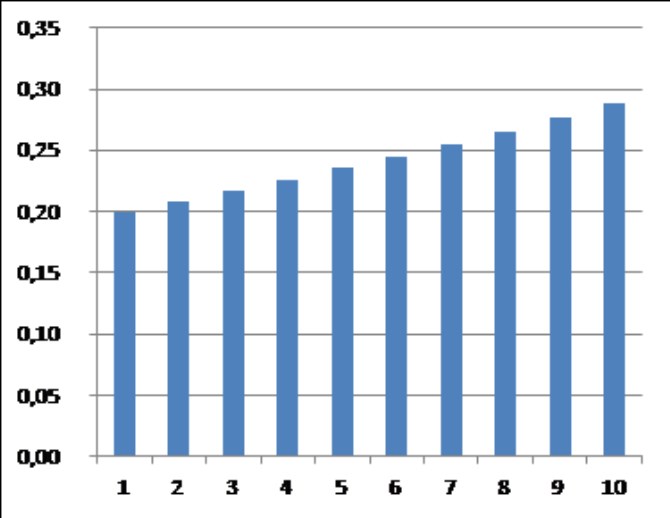

Nyní se vraťme k uvedené otázce: Jaký tok hotovosti by firma musela generovat, aby její kapitalizace dosáhla bilionu dolarů? Odpověď na ní poskytuje následující graf - ukazuje jeden ze scénářů dlouhodobého vývoje volného toku hotovosti, který by ospravedlnil tuto kapitalizaci. Měřítko osy Y je v miliardách dolarů. A skutečně vás nešálí zrak, když vidíte, že na ospravedlnění kapitalizace ve výši 1 000 miliard dolarů by Tesla stačilo, aby letos vydělala 0,2 miliardy dolarů a toto cash flow rostlo do nekonečna hodně mírným tempem. Konkrétně o 4,13 % ročně.

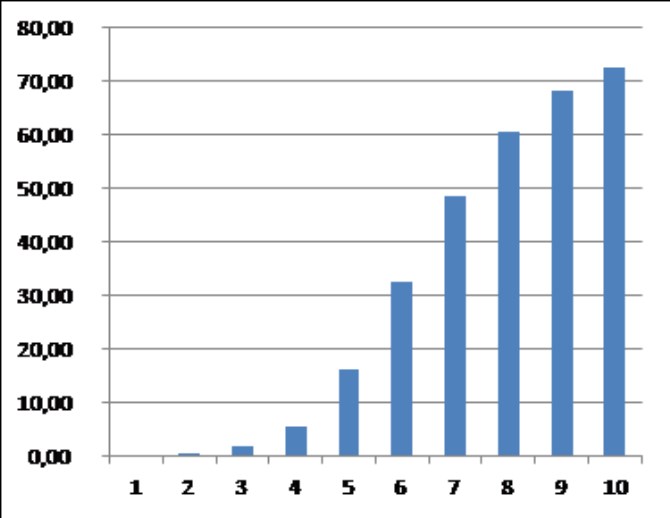

K dovršení všeho prozradím, že pokud by ani 1 000 miliard nebylo dost a kapitalizace se měla již brzy dostat na 2 000 miliard, stačilo by dlouhodobý růst zvýšit z 4,13 % na 4,14 %. V tuto chvíli asi tušíte, že tato „kouzla“ jsou dána právě tím, jak nízko je požadovaná návratnost (na 4,15 %). Pokud by se beta nepohybovala na hodnotě 0,3, ale na hodnotě 1,3 z roku 2016, byla by požadovaná návratnost na necelých 10 %. A kapitalizaci ve výši 1 bilionu dolarů by ospravedlnil dost rozdílný scénář. V něm by Tesla musela do deseti let generovat na volném toku hotovosti více než 70 miliard dolarů!

Výše uvedené v první řadě ukazuje, jak velkou valuační moc má požadovaná návratnost. Jak jsem uvedl, u Tesly v této oblasti došlo k masivnímu posunu. A pokud jí nyní investoři ohledně požadované návratnost skutečně berou jen jako mírně rizikovější vládní obligaci, jen nebe je pro její kapitalizaci limitem (a nemusí z ní být ani ona utilita/elektroautomobilka). Obávám se ale, že tady převáží intuice. Tesla pak bude považována za dost rizikovou investici - bude tedy neakademicky hodnocena podle volatility, a ne jen systematického rizika. A pak je při zvažování vysokých kapitalizací relevantní spíše druhý z výše uvedených grafů. Na takový vývoj by se pak Tesla musela v automobilovém průmyslu a energetice stát takovou obdobou Amazonu.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- USD, americký dolar - převod měn na CZK, českou korunu

- Tesla jako energetická obdoba Amazonu s kapitalizací 1 bilionu dolarů

- Apple směrem ke 4 bilionům dolarů kapitalizace a terapie kvůli Amazonu - Perly týdne

- Tesla přesáhla tržní kapitalizaci 1 bilion dolarů

- Microsoft dosáhl tržní kapitalizace 1 bilion dolarů a okusil post nejhodnotnější americké firmy

- Co by stačilo Googlu na kapitalizaci 5,5 bilionu dolarů

Benzín a nafta 25.02.2025

| Natural 95 36.49 Kč | Nafta 35.86 Kč |

Prezentace

24.02.2025 České firmy stále častěji místo banky…

12.02.2025 iPhone 16 Pro za 699 Kč! Nová služba nemá v…

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

Okénko investora

Petr Lajsek, Purple Trading

Pohonné hmoty pod 35 Kč za litr? Díky Trumpovi možná již brzy!

Olívia Lacenová, Wonderinterest Trading Ltd.

Spojení Kim Kardashian a Nike: klesající akcie společnosti reagovaly růstem

Mgr. Timur Barotov, BHS

Investiční mistři odkryli své tahy: Kde teď sází Buffett a další legendy?

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Charu Chanana, Saxo Bank

Scénář obchodní války 2.0: Co to znamená pro vaše portfolio?

Jiří Cimpel, Cimpel & Partneři