Proč je tak těžké investovat do nejvýnosnějších akcií

Věty typu "kdybych investoval před tolika a tolika lety do toho a onoho titulu, dnes bych měl tolik a tolik peněz" zná každý (neúspěšný) investor. Proč je tak těžké investovat do budoucích favoritů akciového trhu? Protože než se z nich stali favorité, byli většinou mimořádně neoblíbení.

Namísto toho a onoho titulu si do věty v současnosti můžeme doplnit například Amazon, Apple nebo třeba bitcoin, výsledek bude stejný. Kdybychom na konci října 2013 investovali do akcií Amazonu 100 000 korun, měli bychom nyní téměř půl milionu korun (odpusťme si kurzové hnidopišství). Pověstné kdyby ale platí také opačně. Kdybychom v roce 2013 investovali stejné peníze do akcií General Electric, na konci září 2018 bychom měli asi 43 000 korun. O těchto druhých kdyby se ale tolik nemluví.

Problém s investicí a držením nejúspěšnějších titulů není jen ve správném načasování (jež je prakticky nereálné), ale také v dlouhodobosti držení, jež je pro mnohé investory také téměř nezvládnutelnou výzvou. Mnoho úspěšných akcií zažije propady o desítky procent, kdy se jich investoři zbavují ve velkém. I velké zisky v řádu stovek procent jsou často důvodem k prodeji, to naopak působí snaha o realizaci zisků. Jen málo investorů dokáže držet tato jména tak dlouho, aby dosáhlo na extrémní výnosy.

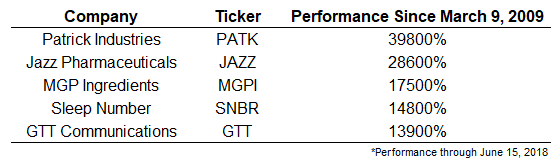

Ben Carlson ze společnosti Ritholtz Wealth Management v jednom ze svých nedávných článků publikoval seznam nejvýdělečnějších titulů v období ode dna posledního medvědího trendu v březnu 2009. Výnosy uvedené v tabulce (výnosy jsou k 15. červnu 2018) jsou skutečně z jiného světa.

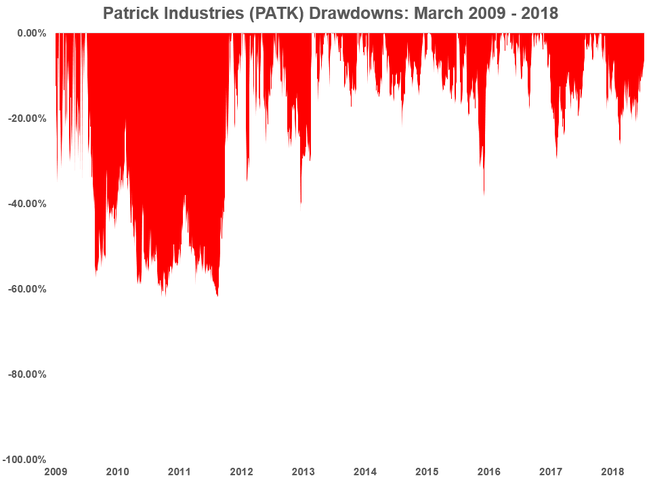

Jenže Carlson se podíval také na to, jaké propady tyto tituly za tu dobu zaznamenaly. Každá z uvedených firem od března 2009 zaznamenala poměrně výrazné propady, kterým se nevyhnula ani ta jednoznačně nejvýdělečnější.

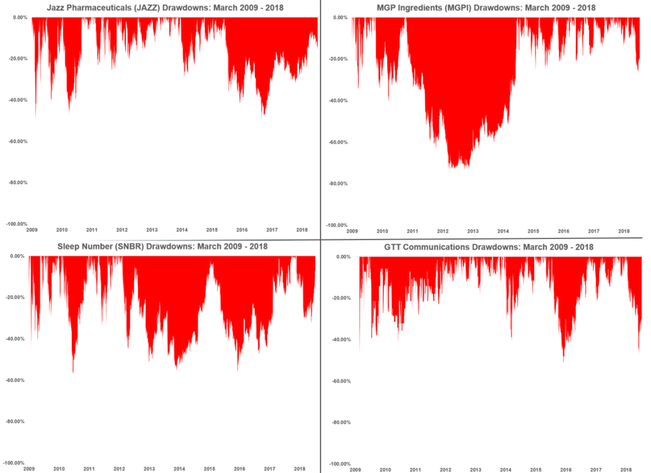

Ani ostatní se nevyhnuly propadům o desítky procent. Každá ze společností na seznamu za uvedené období prodělala několik medvědích trendů.

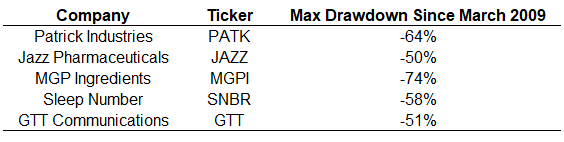

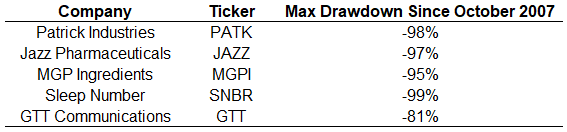

V tabulce jsou uvedeny největší propady, u nichž je jasné, že by je "neskousl" nejspíše žádný běžný investor.

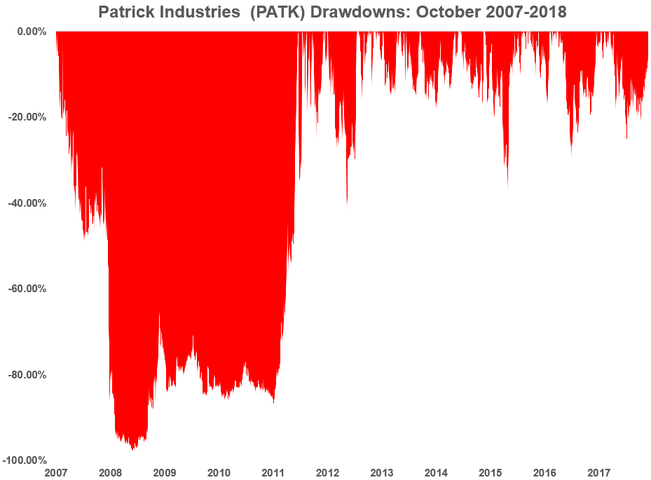

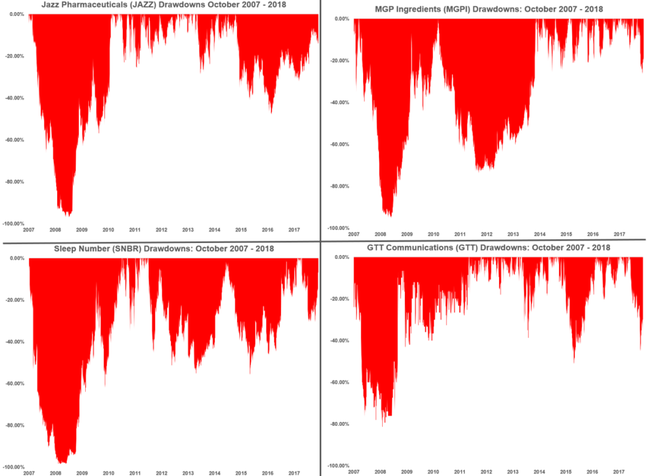

Ještě zajímavější je pohled na výkonnost těchto akcií, když do sledovaného období zahrneme i finanční krizi. Při pohledu na nejvýnosnější titul ze seznamu se člověk diví, že do této akcie po krizi vůbec někdo investoval.

A při pohledu na vývoj cen akcií ostatních firem je to v podstatě stejné.

Tabulka výkonnosti prozradí, že čtyři z pěti uvedených titulů ztratily v průběhu finanční krize více než 90 % hodnoty, což nevydrží ani ten nejotrlejší investor (pokud nemá k dispozici nějaké mimořádně specifické informace o dění ve společnosti).

"Nejziskovější akciové tituly bývají spíše sázkou do loterie než kvalitní investicí. Je zábava o nich snít, ale šance na rychlý výdělek a zbohatnutí držením takových akcií je minimální," uzavírá Ben Carlson.

Další článek: Technologie mění investování, samotné investory ale zatím jen pomalu

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory