Důvody, proč nízká volatilita nebude trvat věčně

Přes stálou hrozbu obchodní války, inverze výnosové křivky v USA a snižující se likvidity zajišťované centrálními bankami je volatilita napříč třídami aktiv stále poměrně nízká. Proč?

Faktory uvedené v úvodu by měly přispívat ke zvýšené volatilitě. S výjimkou února a března ale kolísavost na trzích zůstává i letos na nízkých úrovních. Podle analytiků z Nordea Markets za tím může být sílící americká ekonomika, která působí jako polštář proti turbulencím na rozvíjejících se trzích i uvedeným signálům v rozvinutých zemích. A uvádějí sedm důvodů, proč se volatilita na podprůměrných hodnotách nebude držet věčně.

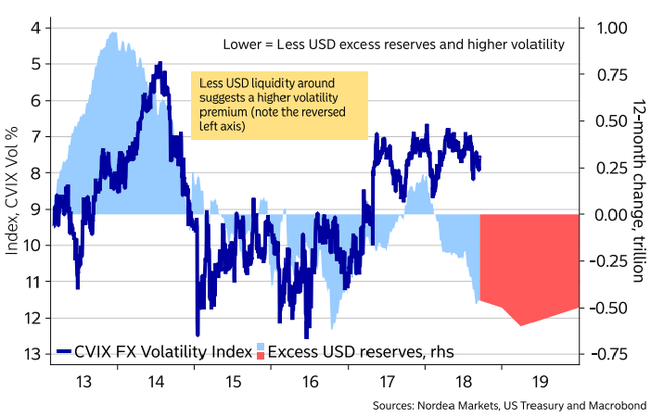

1. Snižování likvidity ze strany centrálních bank

Americká centrální banka postupně snižuje likviditu, kterou v rámci QE poskytovala trhům, takže na mezibankovním trhu je stále méně dostupných dolarů. Postupná splatnost dluhopisů v držení Fedu znamená stahování dolarů z oběhu, což by mělo vést k postupnému růstu hodnoty dolaru. Silnější americká měna bude mít negativní vliv nejprve na rozvíjející se trhy, pak přijdou na řadu i vyspělé ekonomiky. Další na řadě jsou riziková aktiva, která přestávají být vzhledem k vyšším sazbám Fedu pro investory tak zajímavá. To vše povede ke zvýšení volatility v roce 2019, protože na aktuálních úrovních se zkrátka udržet nemůže.

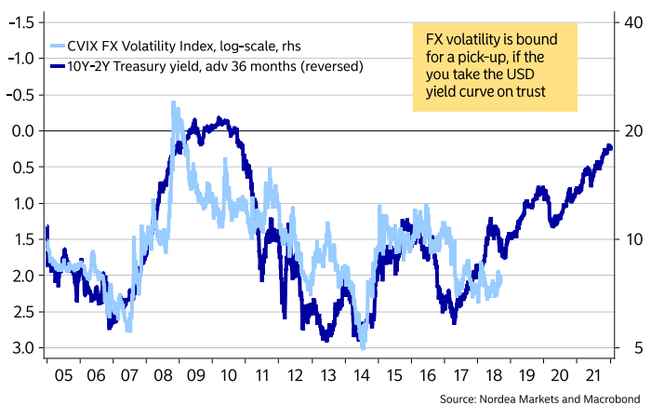

2. Podle výnosové křivky v USA je volatilita příliš nízká

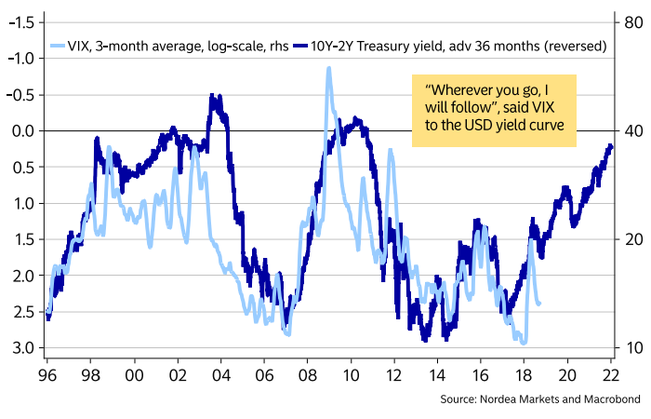

Výnosová křivka v USA naznačuje závěr růstové fáze ekonomického cyklu. Možná je to kvůli dlouhému působení kvantitativního uvolňování tentokrát jinak, právě tato nedůvěra ve výnosovou křivku pak může vést k nízké volatilitě. Když jí ale budeme věřit, výnosová křivka říká, že do recese v USA zbývají dva roky. A ohledně volatility vzkazuje, že v následujících třech letech bude její růst na měnovém trhu nezanedbatelný.

Stejné je to v případě indexu VIX, který se podobně jako volatilita na forexu zhruba o tři roky zpožďuje za výnosovou křivkou. I na americkém akciovém trhu lze tedy v nejbližších třech letech očekávat vzestup kolísavosti.

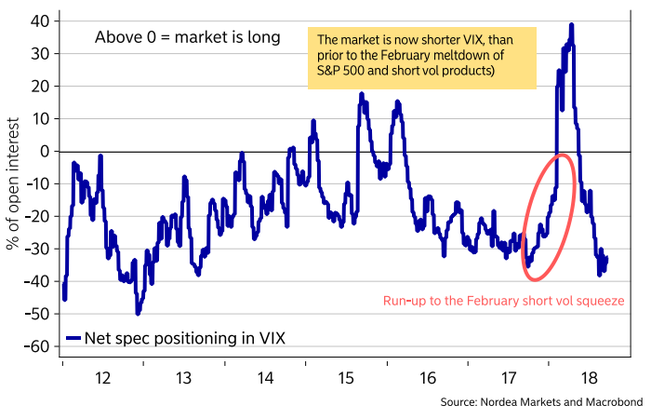

3. Trhy očekávají ještě nižší volatilitu

Investoři si nedají říci a opět budují krátké pozice na trhu s volatilitou (sázejí na pokles VIX). Aktuálně jsou dokonce investoři více SHORT než v únoru, tedy před posledním rychlým sešupem na americkém akciovém trhu. To znamená, že trh nečeká velké turbulence. Pozitivní očekávání v byznysu a slabší očekávaná inflace nahrávají očekávání poklidného vývoje, to ale neznamená, že by investoři měli být klidní. Spíše naopak, situace se může v roce 2019 rychle změnit.

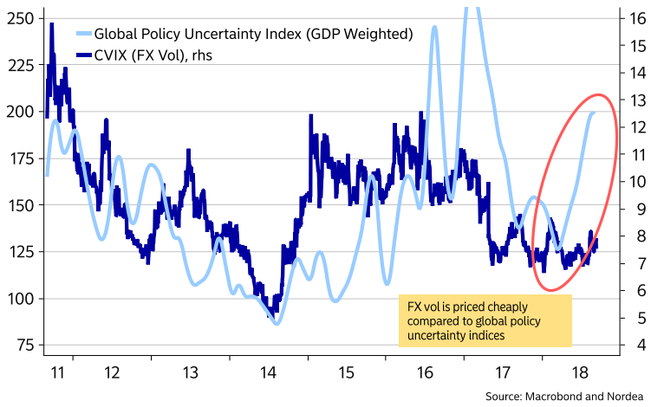

4. Finanční volatilita je menší než ta geopolitická

Geopolitická nejistota se z trhu hned tak nevytratí. V USA se blíží volby, blíží se termín brexitu a politická rizika na rozvíjejících se trzích rostou. Index geopolitické nejistoty je na úrovni, která koresponduje s dvoucifernou úrovní indexu volatility na měnových trzích. Otázka je, který index nyní "má pravdu".

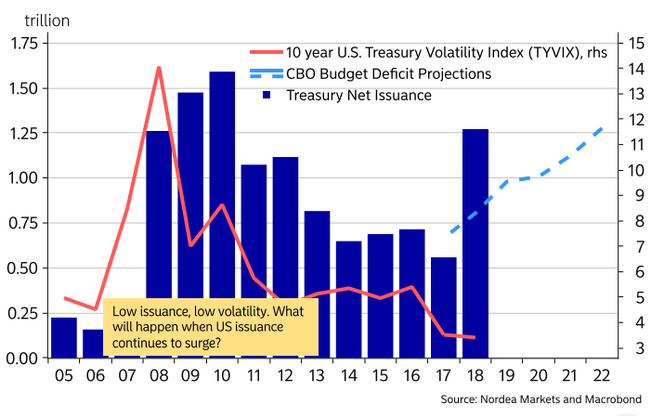

5. Nízké emise, nízká volatilita

Index TYVIX měřící volatilitu na trhu s 10letými vládními dluhopisy USA je na historickém minimu, a to přesto, že čisté emise bondů rychle rostou. Vzhledem k rostoucím nákladům na zajištění pro zahraniční investory, hrozbě růstu deficitu USA (a růstu objemu nově emitovaných dluhopisů) je současná nízká volatilita překvapivá. V roce 2008, kdy ministerstvo financí emitovalo dluhopisy stejným tempem, byl TYVIX nad 13 body. Na současných hodnotách mezi 3 a 4 body malá kolísavost jednoduše není (vzhledem k podmínkám na trhu a v ekonomice USA) udržitelná.

Na akciovém trhu hrozí zvýšení volatility, pokud se do první poloviny roku 2019 nenavýší dluhový strop v USA. Pokud dojde k problémům při vyjednávání, lze se opět dočkat vyšší volatility.

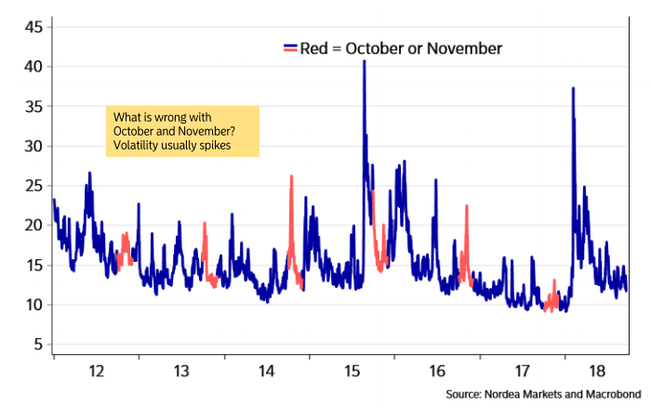

6. Rizikové měsíce

Vedle toho, že hrozí neúspěch ve vyjednáváních o dluhovém stropu, u volatility funguje také sezónnost. Kromě roku 2015 došlo v posledních letech v říjnu či listopadu pokaždé k nárůstu volatility.

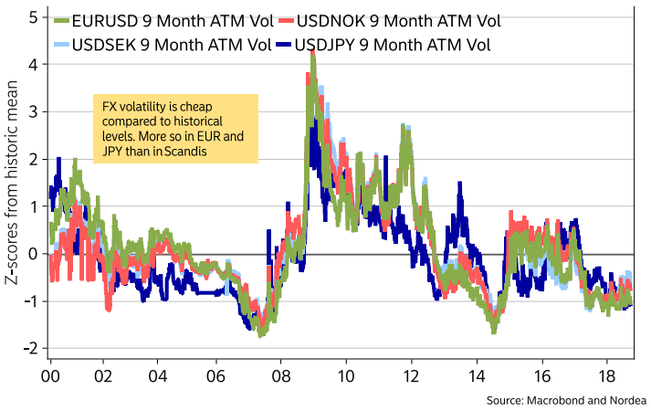

7. Historické srovnání

Měřeno směrodatnou odchylkou (z-score) se většina měn zemí G10 obchoduje pod historickými průměry. Největší stabilitu překvapivě vykazuje pár USD/JPY, což ale nemusí trvat dlouho.

Podle grafů se zdá, že je volatilita opravdu nízká. A ačkoli se historie nemusí opakovat, v určitých intervalech si některé etapy bývají podobné. Vzhledem k tomu, že jsou v současnosti rizika podle Nordea Bank oceněna níže, než je vnímá samotná banka, její analytici jsou ve výhledu na rok 2019 opatrnější než v minulosti.

Další článek: Proč primární úpisy akcií netáhnou firmy jako dříve

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada