Obrat v cyklu růstových a hodnotových akcií a číhající pasti

Některé investiční banky tvrdí, že obrat na trhu je již za rohem a to ve více než jedné oblasti. Přijít by mohl i na poli, kde se mezi sebou potýkají takzvané růstové a hodnotové akcie. Což by v praxi znamenalo, že končí poměrně dlouhé období nadvlády „růstu“ a investoři opět objeví krásu (takzvané) hodnoty. Podívejme se na téma trochu detailněji.

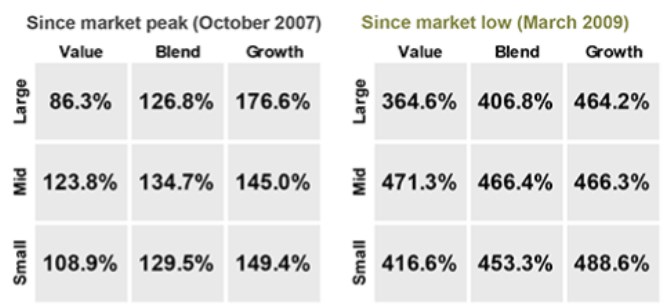

Následující dva grafy nám nabízí trochu perspektivy ohledně dosavadní dominance růstových akcií – tedy akcií firem, které investory lákají zejména vidinou prudkého růstu tržeb, zisků a toku hotovosti v blízké, ale nejednou i hodně vzdálené budoucnosti. První tabulka od JPMorgan ukazuje, jak si vedla portfolia hodnotových, smíšených a růstových akcií (sloupce) a to od posledního vrcholu dosaženého v říjnu 2007. V řádcích je pak ještě každá skupina rozdělena na akcie velkých, středních a malých společností.

Nejlépe jsou na tom velké růstové firmy, které byly na konci července téměř 77 % nad předchozím vrcholem. Naopak „velká hodnota“ jej ještě nedosáhla a pohybovala se asi 14 % pod ním. Celkově pak vidíme skutečně jasnou dominanci růstu a výrazně se tento obrázek nemění a při pohledu na tabulku druhou, která ukazuje návratnost od dosažení tržního dna v březnu 2009.

Zdroj: JPMorgan

Jak jsme se k popsaným akciovým ziskům dostali? Ceny akcií mohou růst nebo klesat ze dvou důvodů: Buď rostou/klesají firemní zisky (na akcii) a/nebo rostou valuační násobky s tím, jak se mění rizikovost a dlouhodobější výhled firmy. Jinak řečeno, cena akcie P se mění s tím, jak se mění poměr ceny a současných/krátkodobě očekávaných zisků PE a současné/krátkodobě očekávané zisky E. A platí to i o výše uvedených změnách růstových a hodnotových portfolií. Můžeme přitom zhruba říci, že čím více je posilování ceny akcie/hodnoty portfolia taženo rostoucími valuacemi, tím větší je náchylnost ke korekci a nafukování bublinek, růst zisků naopak většinou (ale ne vždy) představuje pevnější nohu růstu cen akcií.

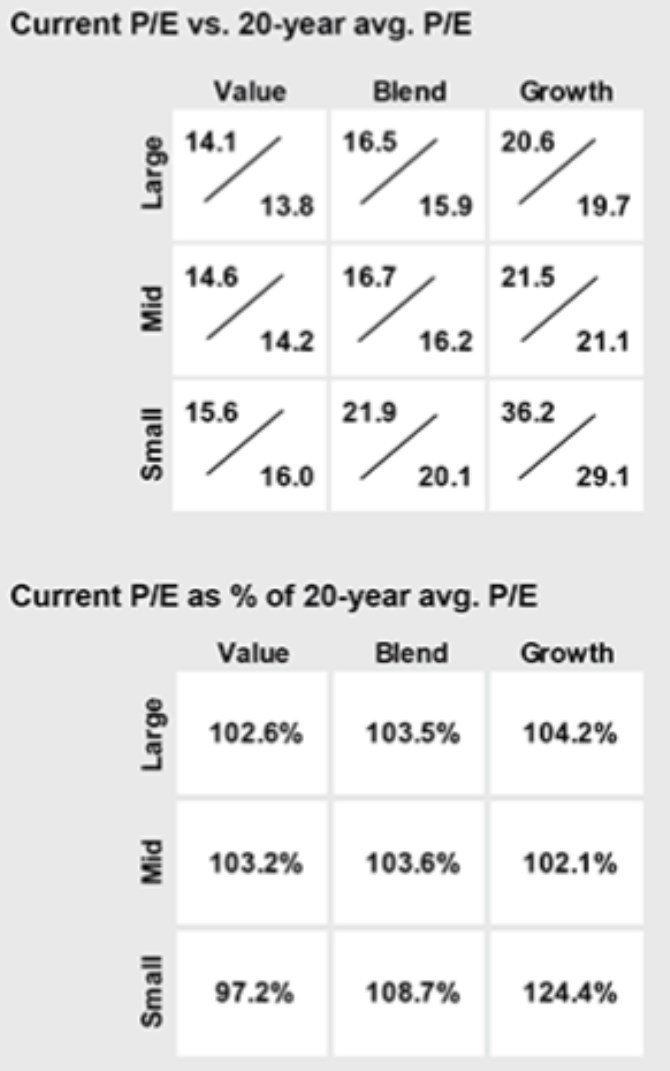

Následující dvě tabulky nám konkrétně ukazují, jak pevné jsou nohy posílení oněch růstových a hodnotových portfolií. V první tabulce jsou u každého z nich současné valuace a jejich dvacetiletý průměr. Druhá je odvozena z první a jsou v ní poměry současného PE k onomu průměru:

Nejvýše nad historickým standardem v podobě dvacetiletého průměru PE jsou malé růstové společnosti (24 %), naopak nejníže se nachází malé hodnotové firmy (necelá 3 % pod průměrem). Za pozornost určitě stojí, že ono nejlépe si vedoucí portfolio „růstové velké společnosti“ se nyní obchoduje s valuacemi nacházejícími se cca na 4 % nad průměrem. Z tohoto pohledu bychom navzdory vysokým návratnostem (první tabulky) velkou váhu hovorům o bublinovatosti trhu a hlavně růstových akcií zase tolik času věnovat neměli.

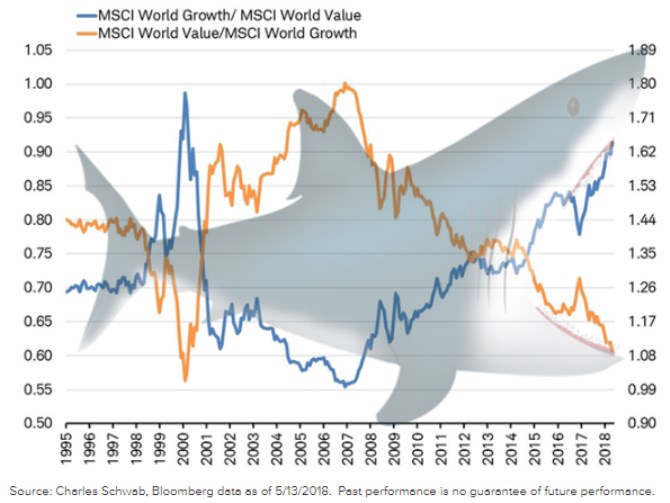

Je tu ovšem jeden důležitý „detail“ – onen průměr v sobě obsahuje to „nejlepší“ z internetové bubliny. Pokud bychom jej od ní očistili, valuace by dnes byly nad historickým standardem znatelně výše a tento efekt by se zřejmě projevil hlavně u růstu. O v úvodu zmíněné rotaci od růstu k hodnotě pak hovoří například Schwab a svou úvahu zakládá i na následujícím grafu. Ten ukazuje, že světová hodnota byla na vrcholu popularity před finanční krizí, pak nastal její dlouhodobý úpadek.

Zda je tento cyklus u konce a hodnota opět vstoupí do kurzu, nevím. Ale jist jsem si jednou věcí: Namísto snahy o časování toho, či onoho cyklu je lepší dávat si pozor na to, abychom nezaměňovali hodnotové akcie s hodnotovými pastmi a růstové akcie s růstovými pastmi. Tedy skutečně podhodnocené akcie s těmi, které se právem obchodují s nízkými valuačními násobky a žádná skrytá hodnota v nich není. A akcie s rozumným růstovým příběhem (třeba s ohledem na velikost trhu, agresivitu konkurence, či dostupnost zdrojů) s akciemi zavánějícími nerealistickými pohádkami.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky