3 důvody, proč to letos v srpnu na trzích může jiskřit

Pryč jsou doby, kdy se o srpnu dalo mluvit jako o odpočinkovém, pro trhy klidném až nudném měsíci. Pokud jde o americké akcie, je tomu přesně naopak – volatilita během konce léta často stanovuje svá roční maxima. A srpen zrovna začíná

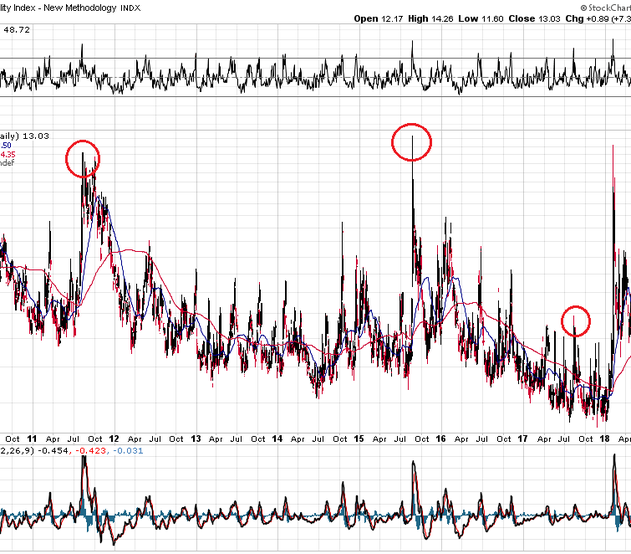

Po roce 2010 hned třikrát index volatility amerických akcií (VIX) stanovil své roční maximum v srpnu. V roce 2011 to bylo 8. srpna (48 bodů), v roce 2015 24. srpna (40,7 bodu) a loni 10. srpna (16 bodů;, ano, v roce 2017 stačilo relativně málo). Letos je zatím závěrečné maximum indexu VIX 37,3 bodu (5. února), přičemž statistiky může zajímat, že od roku 1990 jen jednou, v roce 2016, VIX vystoupal nejvýše právě v únoru.

Proč vlastně srpen přestal být klidným měsícem? Důvodů může být více (pokud budeme pracovat s premisou, že výskyt maximální volatility v tomto měsíci není v posledních letech dílem prachsprosté náhody).

1. Objemy obchodů všeobecně klesají, přičemž právě na srpen jich připadá kvůli dovoleným obchodníků mimořádně málo. Na větší cenové zvraty pak logicky stačí relativně menší objemy.

2. Řada zemí v čele s Čínou letní prázdniny nectí takovým způsobem, na jaký jsme zvyklí v Evropě a Severní Americe. A na stále propojenějším globálním trhu se události například z Asie propisují do vývoje cen aktiv všude po světě.

3. Americký akciový trh se strukturálně proměňuje, v posledních deseti letech navíc vyšším tempem. Stále větší automatizace a úbytek lidského faktoru jsou pro burzovní Ameriku posledních let signifikantní.

Při vědomí výše uvedeného je velice snadné dospět k závěru, že srpen již zkrátka nikdy nebude takový, jaký býval možná ještě za času Gordona Gekka.

Srpen 2018: Vrátí se volatilita?

Co může v srpnu přinést na trhy výraznou volatilitu? Na letošní maximum VIX nad 37 body by to chtělo opravdovou pecku, něco geopolitického a ryze nečekaného. Seznamy se dají sepisovat, jak je libo, ale nemá to valného smyslu. Strefit se by byla vlastně náhoda.

Ačkoli se do hry třeba nedostane žádná mimořádná událost, neznamená to, že se trhy nemohou rozhoupat, namazat a pořádně sklouznout. Představit si faktory, jejichž kombinace (ve větší či menší míře) by to dokázala zařídit, již tak složité a beznadějné není. Namátkou:

(Další) napětí v mezinárodním obchodu

Pohled na americké akcie může vyvolávat dojem, že začínající obchodní války trhu vlastně tak moc nevadí. Pohled na globální indexy ale odhaluje něco trochu jiného, světové akcie bez USA jsou od začátku roku v mínusu.

Americká (zdánlivá) imunita je založena na přesvědčení investorů, že je na tom ekonomika USA výrazně lépe než zbytek světa. Firemní i makroekonomické údaje za druhý kvartál tuto víru podporují. Aby se potenciální medvědi udrželi v klecích, bude to chtít podobně skvělá čísla i ve druhém pololetí.

Úroky

Trochu ve stínu celních přestřelek a výsledkové sezóny zůstávají výnosy amerických vládních dluhopisů. Ty 10leté se navzdory drsným prognózám zatím neusadily nad 3 %. Rostoucí krátkodobější úroky vyvolávají spekulace o možné inverzi výnosové křivky (historicky inverze celkem spolehlivě hlásila blížící se recesi v USA) a znamenají, že se k bondům vrací část investorů kvůli výnosům, jež po delší době jsou konkurencí pro výnosy dividendové.

S končícím létem se mohou očekávání vývoje amerických výnosů citelně změnit. Inflační očekávání byla v uplynulém půlroce nečekaně stabilní, s pokračujícím růstem amerického hospodářství ale logicky budou narůstat. A s tím by se benchmarkový 10letý výnos měl usadit pevně nad sledovanou hladinou 3 %.

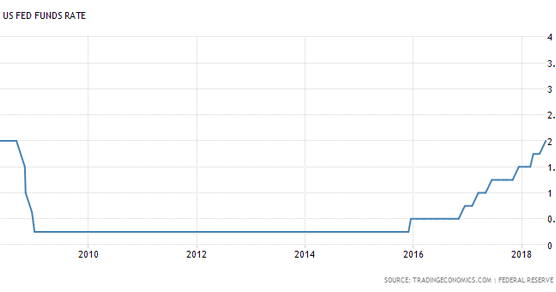

Politika Fedu

Současný šéf americké centrální banky Jerome Powell loni v srpnu v Jackson Hole prohlásil, že americká inflace je lehce pod cílem banky a že je to tak trochu záhada. Nízká inflace byla tehdy argumentem pro trpělivost ve zpřísňování měnové politiky. Letos ale trh čeká ještě dvě zvýšen úroků a podle trhu s futures Fed napřesrok posune úroky výše minimálně dvakrát.

Když se všechny tři uvedené tržní ingredience správně namíchají, může to již v srpnu na trzích pěkně (za)jiskřit. Teoreticky by se jejich dopady měly vzájemně rušit (dopady obchodních sporů na ekonomiku by například měly vyvolávat obavy o růst hospodářství, a tedy přimět Fed ke snížení tempa růstu sazeb). V praxi to takto učebnicově ale mnohdy nefunguje (vyšší cla mohou třeba znamenat větší inflaci, a tedy tlak na růst sazeb). Investoři by se tak měli raději připravit na náročnější scénáře, a být případně mile překvapeni, než naopak.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Energie - vývoj cen energií na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Sleva na manželku 2023 - 24.840 Kč. Slevu na manžela nebo manželku můžete uplatnit, pokud manželka / manžel nemá příjmy vyšší než 68.000 Kč.

- 3 důvody, proč to letos v srpnu na trzích může jiskřit

- 3 důvody, proč ještě letos mohou mít medvědi navrch

- Goldman Sachs: Deset důvodů, proč by trhy mohly jít ještě nahoru. Změna vyhrazena

- Důvod, proč může být Bitcoin v bezpečí před globální krizí na akciovém trhu - Diskuze, názory, doporučení a hodnocení

- Důvod, proč může být Bitcoin v bezpečí před globální krizí na akciovém trhu - Diskuze, názory, doporučení a hodnocení

- Důvod, proč může být Bitcoin v bezpečí před globální krizí na akciovém trhu - Diskuze, názory, doporučení a hodnocení

- Důvod, proč může být Bitcoin v bezpečí před globální krizí na akciovém trhu - Diskuze, názory, doporučení a hodnocení

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory