Co trhy nabídnou v následujících deseti letech?

Od poslední krize uplynulo zhruba deset let a akciové trhy během nich poskytly takovou návratnost, o jaké se mnohým z nás v roce 2008 ani nesnilo. Jak bude vypadat dalších 10 let?

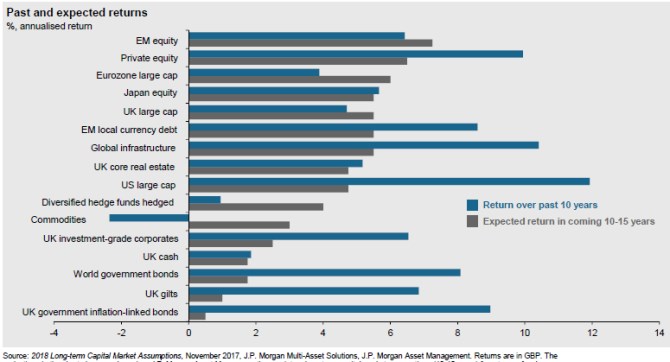

Odpověď můžeme hledat z mnoha pohledů. Před několika dny jsem tu například poukazoval na silnou korelaci mezi výší valuací a dlouhodobou návratností amerických akcií. Dnes použijme následující graf, ve kterém jsou vyznačeny historické desetileté návratnosti řady skupin investičních aktiv a také návratnost očekávaná bankou JPMorgan (pro následujících 10 – 15 let). Králem posledních deseti let byly velké americké společnosti, které svým akcionářům nabídly průměrnou návratnost kolem 12 % ročně. Jejich evropské protějšky jsou jen zhruba na třetině, japonské akcie cca na polovině, akcie rozvíjejících se trhů mírně nad ní. Nejhůře si nakonec vedly komodity, které po počátečním nadšení propadly do Čínou tažené investiční nemilosti:

Jenže tak jednoduché to nebude už z toho důvodu, že jak eurozóna, tak Japonsko mají oproti USA a amerických trhům nejednu strukturální, a tudíž dlouhodobou nevýhodu. Eurozóna je totiž stále nefunkční měnovou unií a Japonsko má krátce řečeno problém s recyklací svých úspor do poptávky (což musí eliminovat fiskální oklikou a následně vysokými vládními dluhy).

Globální trhy s vládními obligacemi by již podle JPMorgan neměly ani zdaleka nabídnout standard posledních deseti let, kdy vynášely v průměru asi 8 % ročně. Medvědi se ale prý neprobudí ani zde, návratnost by měla klesnout cca na čtvrtinu - na úroveň 2 % ročně. Z tohoto pohledu by vlastně měly být akcie na globálních trzích v budoucnu atraktivnější než doposud, protože jejich výnosová prémie nad vládními obligacemi by měla být nad touto prémií z posledních deseti let (viz i níže).

Za pozornost stojí, že JPMorgan není medvědem ani na komoditách: Jejich očekávaná cca 3% průměrná návratnost ale také určitě není návratem do býčích, či snad dračích časů, kdy do sebe Čína nenasytně nasávala vše od ropy, po železnou rudu. Posun od tvrdého k měkkému bude naopak v této ekonomice pokračovat dál, a to se na komoditách projeví. A pokud by se hladký přechod na novou rovnováhu v Číně nepovedl, alternativou je jen tvrdé přistání, které si komodity přejí ze všeho nejméně.

Uvedené projekce vlastně kreslí obrázek, který bychom s ohledem na dosavadní vývoj (a hlavně ony valuace) mohli nazvat „maximem možného“. Nemá moc lepších alternativ - tou hlavní by byl nečekaně silný technologicko-investiční boom nakopávající nabídkovou stranu ekonomiky, doprovázený téměř bezchybným managementem poptávky ze strany centrálních bank a fiskální politiky. Pár horších scénářů bychom pak samozřejmě našli i bez dlouhého hledání. Namísto zkázopravectví se ale dnes ještě vraťme k onomu srovnání mezi návratností akcií a obligací.

Akcie a/nebo dluhopisy?

V posledních letech se v této souvislosti opakovaně hovořilo o rotacích od dluhopisů k akciím ve chvíli, kdy valuace akcií dosáhly atraktivních úrovní relativně (!) k výnosům (tj., valuacím) obligací. Taková rotace ale nevyhnutelně vyžaduje umění časovat trh, kterým se možná mnozí chlubí, ale v praxi je mnohem vzácnější, než by se na první pohled a poslech zdálo. Pro investora, který se do podobných dobrodružství pouštět nechce, je relevantní uvažovat spíše o tom, jak postavit dlouhodobé portfolio akcie/obligace.

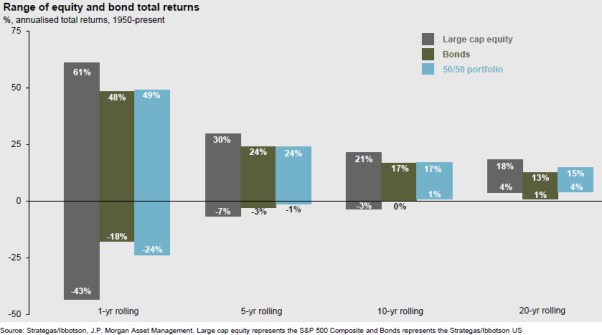

Za bernou minci můžeme vzít výše uvedené odhadované návratnosti a složit si portfolio podle svého rizikově-návratnostní orientace. Za pozornost ale také stojí následující graf, který porovnává roční, pětileté, deseti- a dvacetileté rozsahy návratností akcií, obligací a portfolia 50/50. Z hlediska eliminace ztrát stačilo prostě u všech aktiv vydržet dostatečně dlouhou dobu. A je zajímavé, že rozdíl mezi 100% dluhopisy a portfoliem 50/50 je téměř zanedbatelný.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Energie - vývoj cen energií na komoditních trzích

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Co trhy nabídnou v následujících deseti letech?

- Realitní trh v ČR pomalu oživuje. Co čekat v následujících letech?

- Trhy: Co se za posledních deset let nepovedlo?

- Kam investovat na následujících deset let

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory