Magna jako sázka na automobilovou revoluci?

Společnost Magna je „jedním z největších dodavatelů dílů pro automobilový průmysl celosvětově. V současné době zaměstnává Magna ve 229 výrobních závodech a 62 vývojových centrech více než 110 tisíc zaměstnanců ve 26 zemích světa“. Pozornost čtenářovu dnes k této firmě obracím hlavně proto, že se její akcie dostala na seznam „nej“ investičních tipů pro rok 2016 od Morgan Stanley. Historický pohled indikuje, že určitě nejde o nudný titul: V roce 2011 dokázal akcionářům smazat 26 %, pak zase přišly tři roky mimořádné návratnosti. Jen rok 2015 je zatím velmi nesmělý:

Zdroj: FT

Volatilita akcie je evidentně mnohem vyšší než volatilita celého trhu. Podle dat FT by ale beta společnosti měla dosahovat hodnoty 0,92. Volatilita (celkové riziko) sice není to samé jako beta (systematické riziko), ale tato beta se mi zdá přece jen hodně umírněná. V podstatě totiž říká, že Magna je (jako součást diverzifikovaného portfolia) méně riziková, než celý index.

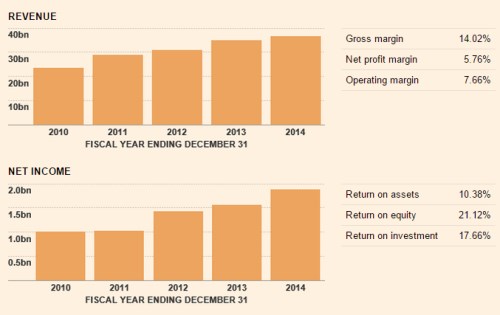

Další obrázek popisuje vývoj tržeb, zisků a návratnosti. Ty jsou dost vysoko (ROE na 21 % a ROI na necelých 18 %), což naznačuje, že společnost má pevnou pozici na trhu. Magna také soustavně zvyšuje tržby i zisky:

Zdroj: FT

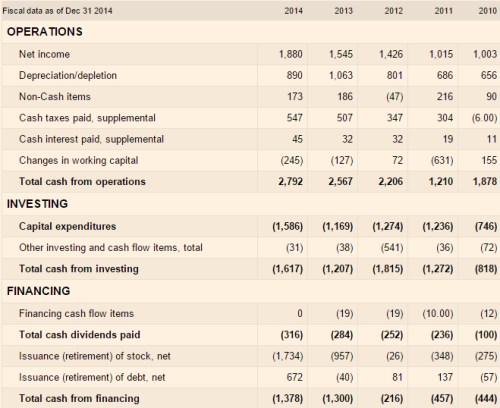

Po roce 2011 Magna nemá problém s pokrytím CapEx, respektive celkových investic svým provozním tokem hotovosti (viz níže). Jde o výrobní firmu, takže tu nedochází k tomu, že by provozní CF několikanásobně převyšovalo investice. Ale v posledních letech firmě zbývá docela dost na výplatu akcionářům, popř. na splátky dluhu, či hromadění hotovosti v rozvaze. V roce 2014 firmě po investicích konkrétně zbylo 1,2 miliard dolarů a Magna vyplatila asi 300 milionů dolarů na dividendách. K tomu ale provedla odkupy akcií ve výši 1,7 miliard dolarů a tudíž si musela někde hodně pomoci. Učinila tak zvýšením dluhu a také snížením hotovosti v rozvaze.

Zdroj: FT

Obrázek je tedy smíšený. Firma generuje hodně volného cash flow, vyplácí ale více, než kolik si může dlouhodobě dovolit. Magna tedy nepatří mezi „hard core“ předstírače, kteří nejsou schopni pokrýt své investice provozním cash flow, ale přesto platí dividendy. V současné době si ale žije nad poměry v tom smyslu, že vyplácí akcionářům více, než pro ně vydělá. Na tom nemusí být nic špatného, protože firma může mít příliš silnou rozvahu (drží nadměrnou zásobu hotovosti, či je poddlužená). Jak je tomu v tomto konkrétním případě?

Úročený dluh nedosahuje ani miliardu dolarů, hotovost jí o něco převyšuje, takže firma má skutečně prostor vyplácet akcionářům nějakou dobu o něco více, než kolik v daný rok vydělá. Zvykat by si na to ale ona a ani oni neměli. My bychom pak při našem investičním filtrování měli preferovat spíše opačný případ, kdy je volné cash flow vysoko nad dividendami a tudíž existuje reálný potenciál pro zvýšení dividend (na které trh často reaguje pozitivně i přesto, že by vlastně nemělo jít o žádné překvapení).

Valuace a výhled

Kapitalizace Magny nyní dosahuje 26,6 miliard dolarů. Pokud tedy uvěříme, že beta dosahuje výše zmíněné hodnoty, bude se požadovaná návratnost u této akcie pohybovat na necelých 7 % (výnosy desetiletých kanadských dluhopisů jsou ještě níže, než u amerických a dosahují 1,5 %). V minulém roce dokázala firma po investicích generovat 1,2 miliard dolarů, v roce 2013 to bylo asi 1,3 miliardy dolarů. Představme si, že to je dlouhodobý standard – firma bude dlouhodobě generovat tuto hotovost, která bude k dispozici akcionářům. Současná hodnota takového toku hotovosti dosahuje 17,4 miliardy dolarů. Z toho je patrné, že trh přece jen čeká nějaký dlouhodobý růst. Konkrétně počítá (alespoň implicitně) s tím, že cash flow poroste dlouhodobě o 2,4 %.

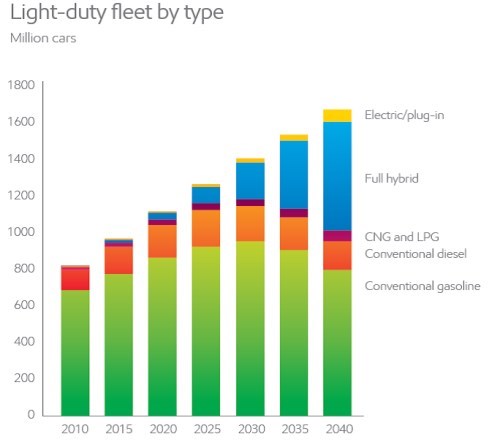

Je 2,4 % dlouhodobý růst příliš vysokým optimismem? Předně jde o růst nominální. Takže pokud věříme, že se centrálním bankám nakonec podaří zvednout inflaci na 2 % a ceny v odvětví se nebudou dlouhodobě držet daleko od této inflace, dožaduje se současná kapitalizace necelého půl procentního reálného růstu. Jako závěrečný impuls pro další investiční úvahy tu tak po čase připomenu můj oblíbený graf od Exxonu, který ukazuje projekce dalšího vývoje prodeje osobních (přesněji řečeno „lehkých“) automobilů:

Zdroj: Exxon

Pokud bychom brali za měřítko pouze konvenční spalovací motory, může podle grafu být i nevýznamných 0,5 % dlouhodobého růstu docela výzvou. Pokud ale vezmeme v úvahu vývoj celého trhu včetně očekávaných prodejů hybridů a elektromobilů, nezdá se laťka být moc vysoko. V konečném důsledku tak při posuzování toho, zda Magna patří na seznam nejlepších tipů pro rok 2016, řešíme, nakolik bude společnost schopná přizpůsobit se strukturálním změnám na trhu (pokud proběhnou tak, jak je nastíněno). Třeba takový scénář úspěšných vozítek od Applu, či Googlu vyráběných ve skutečnosti hlavně Magnou by z této akcie mohl udělat raketu.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory