ČNB - výsledky zátěžových testů bank: Při nejhorším scenáři ba banky potřebovalyí navýšit o 10,9 mld.Kč

Výsledky aktuálních zátěžových testů bankovního sektoru v ČR, které byly provedeny na datech k třetímu čtvrtletí 2010, i nadále potvrzují dostatečnou stabilitu bankovního sektoru vůči případným negativním šokům. Kapitálová vybavenost celého odvětví by zůstala nad 8% regulatorním minimem i pro extrémní a vysoce nepravděpodobný zátěžový scénář, který kombinuje nepříznivý vývoj domácí i zahraniční ekonomiky a obnovenou nejistotu na finančních trzích vyvolanou problémy s financováním vládních dluhů.

1. Úvod

Česká národní banka pravidelně hodnotí prostřednictvím zátěžových testů dopady výrazně nepříznivých a málo pravděpodobných scénářů budoucího vývoje ekonomiky na odolnost domácího bankovní sektoru. Tento dokument prezentuje výsledky listopadových zátěžových testů, které byly provedeny na datech k 30. 9. 2010 a zaměřují se na horizont následujících dvou let. Při hodnocení odolnosti byl testován dopad budoucího ekonomického vývoje reprezentovaného jedním základním a jedním zátěžovým scénářem na vybrané proměnné charakterizující zdraví bankovního sektoru.

2. Makroekonomické scénáře

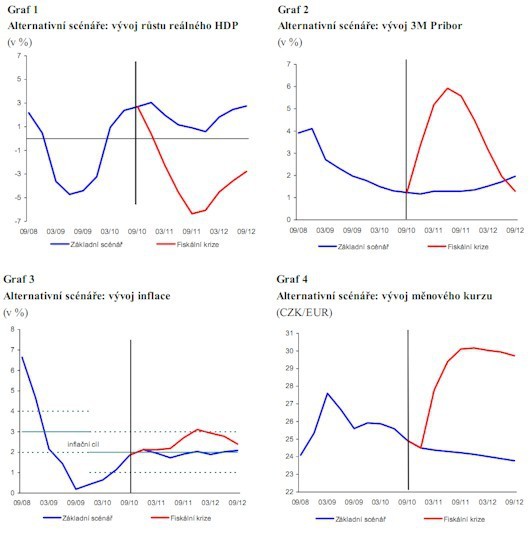

Základní scénář odpovídá oficiální listopadové makroekonomické prognóze ČNB zveřejněné ve Zprávě o inflaci IV/2010. Scénář předpokládá pozvolný růst ekonomiky, který je oproti předchozí srpnové prognóze mírně oslaben z důvodu úsporných vládních opatření. Inflace v horizontu dvou let setrvává blízko 2% inflačního cíle, měnový kurz mírně posiluje a krátkodobé úrokové sazby jsou v následujícím období stabilní a pozvolna rostou od prvního čtvrtletí roku 2012.

Zátěžový scénář Fiskální krize je založen na výrazně nepříznivém a vysoce nepravděpodobném vývoji ekonomické aktivity v ČR, který je způsoben poklesem zahraničí poptávky z důvodu obnovené nejistoty ohledně financování vládních dluhů zemí eurozóny. Scénář, který vystavuje bankovní sektor extrémní zátěži, předpokládá, že obavy ohledně udržitelnosti veřejných financí by se zároveň přenesly do ČR: došlo by k depreciaci měnového kurzu a problémům vlády prodat za přijatelných podmínek na primárním trhu

nové dluhopisy. Nervozita by se projevovala i na sekundárním trhu, kde by došlo k razantnímu nárůstu dlouhodobých výnosů a poklesu hodnoty vládních dluhopisů ČR. Vyvolané inflační tlaky způsobí reakci měnové politiky a následné zvýšení krátkodobých úrokových sazeb. Navržený scénář lze považovat za velmi zátěžový a výrazně nepravděpodobný.

3. Dopad makroekonomických scénářů na bankovní sektor

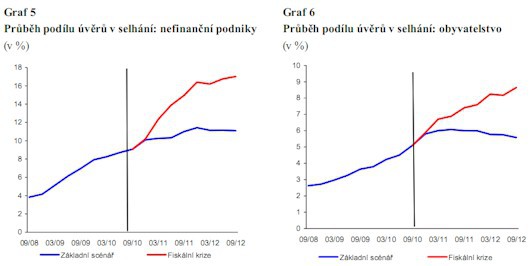

Podíl úvěrů v selhání (NPL, Non-Performing Loans) na úvěrech celkem v sektoru nefinančních podniků nadále roste i pro základní scénář a dosahuje vrcholu v posledním čtvrtletí následujícího roku s hodnotou 11,4 %. Pro sektor obyvatelstva v rámci základního scénáře dochází pouze k nepatrnému nárůstu podílu NPL v následujícím roce, který vystřídá postupný pokles k hodnotě blízké 5,5 %. Zátěžový scénář by se odrazil ve vyšším nárůstu kreditního rizika a podíl NPL se tak v tomto scénáři pohybuje na výrazně vyšších úrovních (Grafy 5, 6). Ztráty ze znehodnocení úvěrů by v roce 2011 dosáhly téměř 4 % z úvěrového portfolia, tj. více než dvojnásobek hodnoty roku 2009 (1,9 %). Paralelně by byl

bankovní sektor zasažen poměrně vysokými tržními ztrátami z titulu poklesu cen držených vládních dluhopisů ČR. Silně nepříznivý scénář by zároveň vedl k určitému poklesu úvěrových portfolií jednak z titulu nízké poptávky po úvěrech, jednak kvůli omezené nabídce v rámci přitvrzení úvěrových standardů.

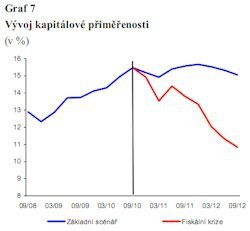

Zatímco základní scénář předpokládá tvorbu provozního zisku pro následující období na obdobné úrovni jako v minulém roce, v zátěžovém scénáři Fiskální krize dochází k jejich významnému poklesu o 30–40 %. Některé banky se tak v případě zátěžového scénáře dostávají do situace celkové ztráty z hospodaření, což významně snižuje hodnotu regulatorního kapitálu.  Přes poměrně vysoké úvěrové i tržní ztráty a oslabené provozní zisky zůstává bankovní sektor jako celek stabilní v obou makroekonomických scénářích a jeho agregovaná kapitálová přiměřenost se vždy pohybuje nad regulatorním minimem 8 % (Graf 7). Tohoto výsledku je dosaženo i přes konzervativní nastavení řady předpokladů jednotlivých scénářů, které předpokládají spíše pesimističtější vývoj. Jedním z důvodů stability

Přes poměrně vysoké úvěrové i tržní ztráty a oslabené provozní zisky zůstává bankovní sektor jako celek stabilní v obou makroekonomických scénářích a jeho agregovaná kapitálová přiměřenost se vždy pohybuje nad regulatorním minimem 8 % (Graf 7). Tohoto výsledku je dosaženo i přes konzervativní nastavení řady předpokladů jednotlivých scénářů, které předpokládají spíše pesimističtější vývoj. Jedním z důvodů stability

bankovního sektoru je i nadále jeho vysoká kapitálové přiměřenost, která ve srovnání

s minulými testy ze srpna 2010 (na datech k 30.6.2010) dále mírně vzrostla a ke konci září činila téměř 15,5 %.

V případě extrémně nepříznivého zátěžového scénáře Fiskální krize se několik bank dostává do situace nedostatečné kapitálové přiměřenosti. Za účelem dorovnání kapitálové přiměřenosti všech bank se sídlem v ČR (tj. bez poboček zahraničních bank) do regulatorního minima 8 % by banky ke konci testovaného období musely navýšit regulatorní kapitál o téměř 10,5 mld. Kč (tj. cca 0,3 % HDP). Z hlediska velikosti sektoru se nejedná o natolik významnou hodnotu, která by mohla ohrozit stabilitu

bankovního sektoru.

Česká národní banka

Kontakt: financial.stability@cnb.cz

Tento dokument je umístěn na webových stránkách ČNB

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Finance:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Dividenda KOMERČNÍ BANKA - Dividenda Burza, Dividendy KOMERČNÍ BANKA 2020

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

- Ostatní příjmy, § 10 - Zákon o daních z příjmů č. 586/1992 Sb.

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.