Současné rizikové prémie na akciovém trhu, jeho „levnost a drahost“ a umělá inteligence

Dnes se podíváme na takovou fundamentálně – technickou zajímavost: Velký rozdíl v odhadech rizikových prémií akciového trhu od Goldman Sachs a od JPMorgan. Vyřeší podobná dilemata a „nesrovnalosti“ umělá inteligence?

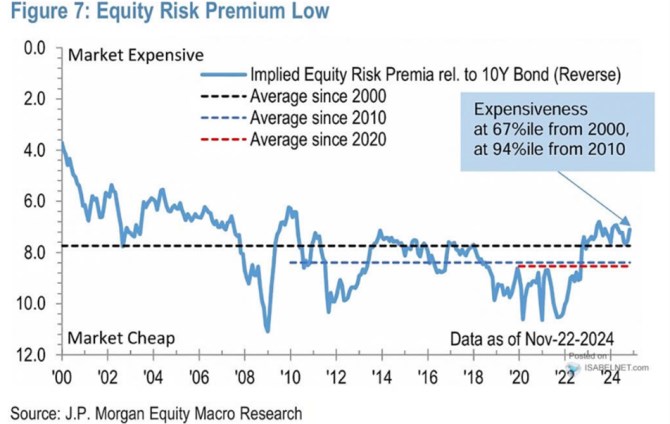

1 . Prémie odhadované v JPMorgan: JPMorgan v následujícím grafu ukazuje své odhady rizikové prémie akciového trhu od roku 2000. Osa y má obrácené měřítko, posun směrem nahoru tak znamená klesající prémii, posun směrem dolů prémii rostoucí. JPMorgan k tomu dodává, že posun směrem dolů (tedy k vyšším prémiím) znamená, že „trh je levný“, posun směrem nahoru k prémiím nižším zase implikuje „trh dražší“:

Zdroj: X

Podle JPM tedy nyní rizikové prémie na akciích dosahují něco přes 7 %. Pohybují se tak mírně nad průměrem od roku 2000, o něco více nad průměrem od let 2010 a 2020. V logice grafu by tak trh byl nyní spíše dražší. Protože prémie by byly více, či méně pod historickými standardy. Právě to stojí za zdůraznění – prémie ukazují na „drahost/levnost“ relativně k minulosti, ne drahost/levnost samu o sobě (nějakou objektivní). K tomu dodám jednu technickou a srovnání s odhady od Goldman Sachs, které příběh trochu rozšíří:

2 . Prémie (vztahující se k budoucnosti) lze jen odhadovat: Rizikové prémie u akcií nejde pozorovat přímo, jako u korporátních dluhopisů. Přesněji řečeno, nejde tak pozorovat prémie, které můžeme nazvat „forward“. Tedy očekávané, dopředu hledící (a relevantní pro další vývoj). Pozorovat lze jen prémie realizované. Praktický příklad pro vysvětlení: Trh během posledního roku vynesl třeba 10 % celkem, výnosy vládních dluhopisů byly 5 %. Trh tedy vynesl o 5 % více, než bezrizikové sazby – riziková prémie dosáhla 5 %. Jenže jaká je prémie nyní – prémie vztahující se pro příští rok (a jaká byla prémie na počátku minulého roku vztahující se na něj)?

Takovou „forward“ prémii lze jen odhadnout, třeba na základě PE a bezrizikových sazeb. Ale ne pouze tím, že uděláme rozdíl mezi PE, respektive EP a výnosy dluhopisů. Takový rozdíl totiž v sobě má nejen prémii, ale i očekávaný růst zisků (i přesto je ale překvapivě často vydáván jen za prémii). Pokud chceme čistou prémii, musíme ještě odhadnout očekávaný růst zisků. A proto nejsou odhady prémie nějakým objektivním číslem, ale právě jen odhady.

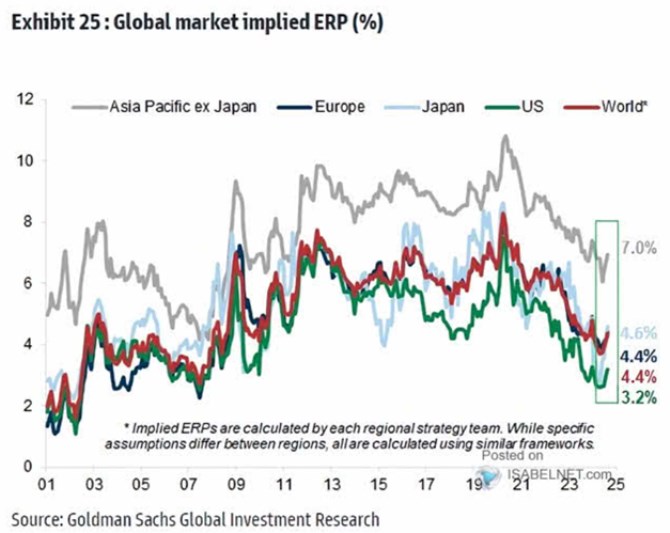

3. Odhady od Goldman Sachs a umělá inteligence: Směřuji tím vším k následujícímu grafu, který ukazuje, jak prémie viděli v Goldman Sachs:

Zdroj: X

Oba obrázky tedy ukazují poněkud rozdílný vývoj i úroveň rizikových prémií. Pokud by příčinou byly různé odhadované růsty (viz výše), pak by v JPMorgan museli pracovat s výrazně vyššími růsty (které vyšší růsty za daných valuací a cen akcií eliminují). Obě banky pak nyní odhadují prémie relativně nízko, ale v GS na méně než polovičních úrovních.

Celá věc může připomínat téma neutrálních sazeb. Ty jsou logickým konceptem stejně, jako rizikové prémie. Jenže jejich použití v praxi naráží právě proto, že také nejdou přímo pozorovat a musíme se tak spolehnout na odhady. Můžeme to vše řešit cynismem – mávat nad podobnými koncepty rukou. Nebo (a to by možná bylo lepší) vědomím si toho, jakou vypovídací hodnotu co má, nebo nemá. A mimochodem, dokázala by tyto výzvy řešit umělá inteligence? Podle mne těžko.

To, co je nazýváno umělou inteligencí, by mohlo celou věc posunout jinam, jen pokud by to dovedlo přesněji odhadnout ona růstová očekávání. Tedy to, co nyní investoři očekávají na straně růstu zisků. Do vzorce výpočtu prémie (na kterém není co měnit) by tak vstupovalo přesnější číslo a lepší by byl tedy i výstup. Jak by ale AI odhadla to, co každý jeden investor čeká? Když je navíc řada očekávání jen implicitních, obecných, nekvantifikovaných? Tento příklad a téma se přitom může týkat mnohem širšího tématu AI a ekonomie/ekonomiky.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Kalkulačka paušální daně pro OSVČ s příjmy do 800 tisíc, porovnání se současným výpočtem daně

- Energie - vývoj cen energií na komoditních trzích

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Alkohol - kalkulačka on-line

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Co říkají o trhu současné rizikové prémie?

- Stav akciového trhu podle „skutečných“ rizikových prémií: Spojené státy

- Stav akciového trhu podle „skutečných“ rizikových prémií – svět

Prezentace

21.01.2025 Nejoblíbenější Xiaomi roku má nástupce.

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Charu Chanana, Saxo Bank

Mgr. Timur Barotov, BHS

Peněz bude stále více: Investování již není možnost ale nutnost!

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti