Perly týdne: Proč je to s Fedem jinak a Goldman Sachs o tahounech světových trhů

Michael Contopoulos ze společnosti Richard Bernstein míní, že Fed se svými sazbami není ve skutečnosti v restrikci tak, jak se obecně tvrdí. Jeffrey Gundlach, který stojí v čele DoubleLine Capital, hovoří o tom, že trhy s rizikovými aktivy jsou zklamány z nového výhledu na vývoj sazeb, inflace měřená indexem spotřebitelských cen CPI přitom podle něj nemusí mít velkou ochotu klesat pod 2,5 %. A Goldman Sachs poukazuje na to, jak se liší návratnost světových akciových trhů a jejich hlavní tahouni.

Fed skutečně v restrikci? Michael Contopoulos ze společnosti Richard Bernstein se na CNBC podivoval nad názory, podle kterých jsou sazby americké centrální banky stále v restrikci. Podle něj se takový pohled odvíjí od porovnávání současných sazeb s odhady sazeb neutrálních. Nicméně tyto odhady jsou vysoce nejisté. Na druhou stranu je zřejmé, že v americkém hospodářství dochází k uvolňování úvěrových standardů, rizikové spready u korporátních dluhopisů se nachází velmi nízko, „na některých trzích bují spekulace.“ Podle experta tak celková monetární politika daná jak sazbami, tak množstvím likvidity restriktivní není.

Jeffrey Gundlach, který stojí v čele DoubleLine Capital, na CNBC uvedl, že nyní panuje mnohem větší nejistota ohledně dalšího vývoje sazeb než před pár měsíci. Na druhou stranu se ale Fed už se svými sazbami posunul do oblasti, která podle investora odpovídá tomu, co by implikovaly současné výnosy dvouletých vládních obligací. K tomu dodal, že podle indikátorů používaných jeho firmou se inflační výhled od září nezlepšil, naopak se zdá, že inflace bude v následujících měsících zrychlovat. K tomu poukázal na to, že po prvním snížení sazeb dlouhodobé výnosy vzrostly, což je historicky naprosto ojedinělé.

Nyní jasně klesá pravděpodobnost většího počtu snižování sazeb v příštím roce, na což podle experta negativně reagují trhy s rizikovějšími aktivy. „Těm se to nelíbí a Fed bude momentálně mimořádně závislý na datech, která budou z ekonomiky přicházet.“ Tato závislost byla podle Gundlacha vysoká doposud, ale v tuto chvíli bude Fed podle něj ještě pozorněji sledovat vývoj na trhu práce a u inflace.

Objevuje se přitom otázka, zda „stačí 2,5 %“. Tedy zda se spokojit s tím, že inflace klesla na tuto úroveň a níž se jí už moc nechce. Podle odhadu investora skutečně dojde k tomu, že Fed se svým způsobem spokojí s touto úrovní inflace, protože v roce 2025 již níže nepůjde. Ve druhé polovině roku 2025 by se dokonce inflační tlaky mohly začít opět zvedat, výraznou roli v tom budou hrát ceny energií a také politika nové americké vlády.

Příští rok bude podle experta záviset hodně na tom, zda obchodované firmy dosáhnou na zisková očekávání. Pokud ano, může se rally opět rozšiřovat na vyšší počet titulů. Morgan Stanley přitom věří nejvíce finančnímu sektoru, softwaru a „některým průmyslovým firmám“. Sleduje zejména to, jak se mění ziskový výhled a „nečeká širokou rally“. Ekonomický cyklus je podle banky v pozdní fázi podobně jako v roce 2017. V takovém prostředí je přitom typický trh, na kterém roste jen užší počet titulů, ale zájem se občas přelévá i jinam. A neustále se spekuluje o dalším vývoji v ekonomice a na poli monetární politiky.

Na mezinárodní úrovni podle Wilsona „nepanuje zájem o nic jiného než o americké trhy“. K této „americké výjimečnosti“ přispěly i výsledky voleb v USA. Trhy optimismus potvrzují tím, jak rostou ceny. Hledají také trhy „nové téma mimo umělou inteligenci“? Podle Wilsona může být v této souvislosti dobré zaměřit se na sektory, které nebyly v takové oblibě a mají možnost obratu. Potenciálně by to mohlo být spotřební zboží a doprava, ale „ještě tam nejsme“. Doprava byla podle experta dokonce v depresi. Naopak třeba polovodiče vidí obecně jako nezajímavé.

Na CNBC poukázali na analýzu Bank of America, podle které by se v příštím roce mohlo objevit několik pozitivních katalyzátorů, které by trh táhly dál nahoru. Patří mezi ně snížení daní, mírová dohoda na Ukrajině, zvyšování produktivity pomocí umělé inteligence a k tomu možné zrychlení čínského hospodářství. Wilson k tomu uvedl, že daně už jsou v cenách akcií v podstatě odraženy, u produktivity také bude záviset na tom, jak se budou přesouvat zaměstnanci z vládního do soukromého sektoru a jak tam „zapadnou“.

Wilson v souvislosti s možným dalším vývojem zmínil i rok 2000, kdy se podle něj ekonomice vedlo velmi dobře, ale na akciovém trhu oslabovala řada titulů, které předtím prudce rostly. K tomu centrální banka zvyšovala sazby a dění na trhu tak nekorespondovalo s tím, jak se vyvíjela celá ekonomika. Nyní přitom podle něj „nikdo nedělá velké sazky“.

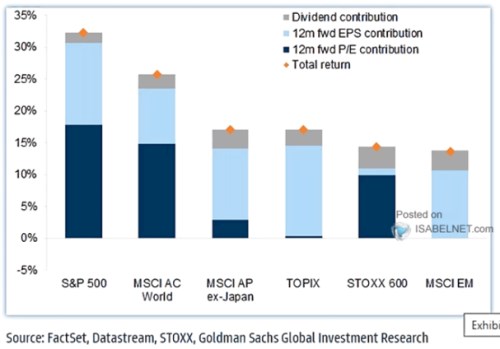

Co táhne trhy? V následujícím grafu Goldman Sachs ukazuje návratnost vybraných trhů za posledních 12 měsíců a rozděluje ji podle toho, jak k ní přispěla změna valuačních násobků, růst ziskovosti a vývoj dividend:

Zdroj: X

Zdaleka nejvyšší návratnost generují americké akcie, z více jak poloviny k tomu přispěl růst valuací. Na druhém konci spektra se nacházejí rozvíjející se trhy, kde ke změně valuací v podstatě nedošlo a návratnost táhnou nahoru zisky a dividendové výnosy. Podobný je v tomto smyslu trh v Japonsku, naopak v Evropě růst valuací zajistil většinu celkové dosažené návratnosti.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Akcie týdne - Goldman Sachs. Goldman Sachs (GS.US) vykázala největší pokles zisku za posledních deset let, což její akcie srazilo o 6,44 %.

- Perly týdne: Tajné portfolio Goldman Sachs, Britové zpět do EU a megaúspěch jménem Jawa

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory