Co má americký Fed společného s Českou národní bankou?

Klíčové body

Čtvrtek byl dnem rozhodnutí centrálních bank. Naprostá většina z nich doručila očekávané snížení sazeb, na žádná zásadní překvapení tak nedošlo. Komentáře, které zazněly nám pomohou formovat očekávání budoucího postupu. Nejvíce nás přitom zajímají dvě konkrétní centrální banky, ČNB a americký Fed. Co mají aktuálně společného a v čem se výhledově mohou rozejít?

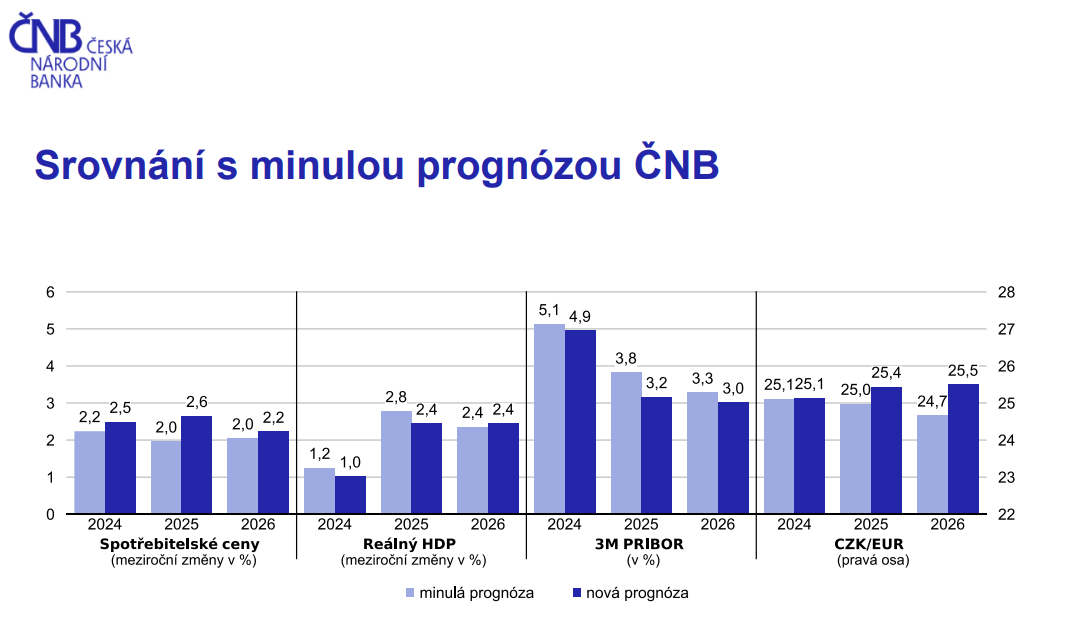

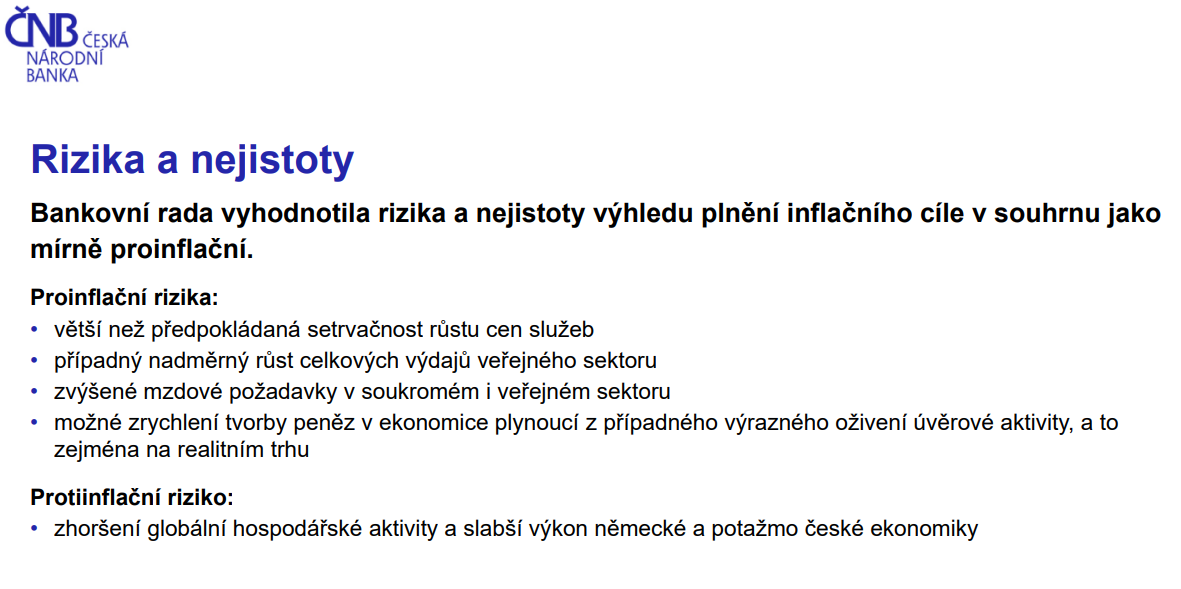

Jako první své rozhodnutí představila ČNB. Ta doručila snížení sazeb o čtvrt procentního bodu, což nás dostalo na úroveň 4 %, se kterou jsme dlouhou dobu počítali jako s letošní finální. Vedle toho byla představena prognóza ukazující pomalejší růst ekonomiky, vyšší inflaci, rychlejší pokles sazeb a na to navazující slabší korunu. Bankovní rada má k dispozici i dva alternativní scénáře. První je založen na utlumeném výkonu evropské ekonomiky, který tlačí na slabší inflaci. Druhý stojí na perzistentní inflaci, která je spojená s vyššími maržemi obchodníků.

Rétorika guvernéra Michla byla poměrně jasná. Prognóza sice ukazuje rychlejší pokles sazeb, rada však zůstává citlivá na vývoj inflace, u níž nadále převládají proinflační rizika. Z toho důvodu existuje scénář, kdy si rada dá v rámci cyklu snižování sazeb pauzu a na některém z dalších zasedání ponechá sazby stabilní. Ostatně jeden z radních už tímto způsobem hlasoval včera, když byl po zachování úroků na úrovni 4,25 %. Jiný radní naopak hlasoval pro snížení o 50 bodů. Pokud bychom si měli tipnout, v prvním případě nás napadá viceguvernérka Zamrazilová, ve druhém bychom dali ruku do ohně za Tomáše Holuba, pro kterého bylo toto zasedání poslední.

Závěr letošního roku se ponese v duchu vyšší inflace, za níž bude stát nejen efekt nižší srovnávací základy, ale také vyšší ceny potravin a nadále perzistentní inflace sektoru služeb. Pakliže by se rada shodla na tom, že například i s ohledem na tradiční efekt přecenění na začátku příštího roku bude vhodné ponechat sazby stabilní, včerejší snížení bylo letošní poslední. Do toho promluví nejen budoucí data o inflaci za říjen a listopad, ale i chování zahraničních centrálních bank, především té evropské. Pokud sáhne po razantnějším snížení sazeb, než je 25 bodů, čemuž trh přiřazuje pravděpodobnost nížších desítek procent, ČNB to „rozváže ruce“. Klíčový ale bude pohled na domácí inflaci a její rizika.

V příštím roce očekáváme pokračující snižování úroků směrem k hranici 3 %. Zda ji bude dosaženo, nebo zda dojde na její prolomení, jak pravděpodobně ukáže detailní výhled alternativního scénáře prognózy, bude záležet na tom, jak protiinflační bude vývoj s ohledem na evropský a domácí ekonomický růst.

Online komentář k rozhodnutí ČNB ve spolupráci se společností XTB

Ani americký Fed nevypadá, že by kamkoliv spěchal. Staví na tom, že rizika slabšího růstu oslabila. Poslední o něco vyšší inflační čísla jsou způsobená efektem dohánění, ekonomika se nepřehřívá, vykazuje solidní růst, který reflektuje nárůst reálných tržních sazeb přispívající k růstu dlouhého konce výnosové křivky. K tomu v posledních dnech přispěl i nárůst breakeven inflace, který ale guvernér Powell nepovažuje za znepokojivý. Utahování podmínek financování prostřednictvím napřimování výnosové křivky proto Fed aktuální nevidí jako problém.

Americká měnová politika zůstává restriktivní, prostor pro další snížení sazeb je otevřený. Zde bude Fed, stejně jako ČNB, postupovat opatrně, stále na základě příchozích dat. S ohledem na ně bude hledat optimální tempo posunu sazeb k odhadovanému neutrálu. K Trumpovi a riziku proinflačnosti jeho politiky se Powell nevyjádřil. Logicky, protože nemá k čemu.

Klíčové bude prosincové zasedání Fedu, kdy bude k dispozici aktualizovaná prognóza. Trh vidí pravděpodobnost zhruba 70 % u dalšího snížení o čtvrt procentního bodu. Vše určí data – inflace, a především data z trhu práce za říjen a listopad. Náš výhled aktuálně počítá s tím, co trh, tedy s dalším snížením o čtvrt procentního bodu na posledním letošním zasedání.

Online komentář k rozhodnutí Fedu ve spolupráci se společností XTB

Co má tedy společné americký Fed s Česko národní bankou? Závislost na nejnovějších datech, která určí adekvátní tempo úprav úroků posouvajících se směrem k odhadované neutrální sazbě, jež ekonomiku nepodporuje, ani neochlazuje. Faktem je, že z hlediska robustnosti ekonomického růstu je na tom americká ekonomika výrazně lépe než česká, potažmo evropská. To je rizikem, s nímž musíme zejména během příštího roku pracovat.

Hrozby jako Trumpova agresivní celní a migrační politika i expanzivní fiskál zůstávají ve hře. Pro americkou ekonomiku vyznívají proinflačně, což je rizikem nejen pomalejších úprav sazeb, ale i jejich výše v závěru cyklu snižování. Pakliže bychom se dostali do situace, kdy americké sazby budou klesat pomaleji než evropské, musíme počítat s tlakem na slabší euro o korunu. U amerických výnosů pak vidíme riziko vyššího dlouhého konce výnosové křivky, kde jsme si jako reálný záchytný bod stanovili 5% hranici desetiletého výnosu.

VÝHLED PRO DNEŠNÍ DEN

Dolar se aktuálně v online směnárně RoklenFx obchoduje vůči euru za středový kurz 1,0781 EURUSD, dolarový index se pak nachází na hodnotě 104,48 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,0752 do 1,0810 EURUSD.

Koruna se aktuálně v online směnárně RoklenFx obchoduje vůči euru za středový kurz 25,25 EURCZK, vůči dolaru pak za středový kurz 23,42 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,20 až 25,33 EURCZK, ve dvojici s dolarem od 23,31 do 23,56 USDCZK.

*Průměrný nominální kurz, zveřejňovaný ECB, by měl dle použitých modelů s vysokou pravděpodobností spadat do zmíněného intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje nejen předchozí hodnotu kurzu, ale i jeho minulou volatilitu. Pro přesnější určení budoucí volatility je do modelu zakomponován také faktor zveřejňování makroekonomických dat. Model je schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. žádnou zodpovědnost.

Zdroj: RoklenFx, Bloomberg, Reuters, Financial Times, Fed, ECB, ČNB, TradingView, Apollo

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.