Rozdílné predikce sazeb od Bank of America a Commerzbank – který scénář by byl pro akcie lepší?

V nadpise zmíněné banky predikují znatelně rozdílný vývoj sazeb Fedu. Podíváme se tedy na to, jak konkrétně další vývoj ekonomové obou institucí vidí. A zkusíme se zamyslet nad tím, jaký scénář by byl pro akcie vlastně lepší.

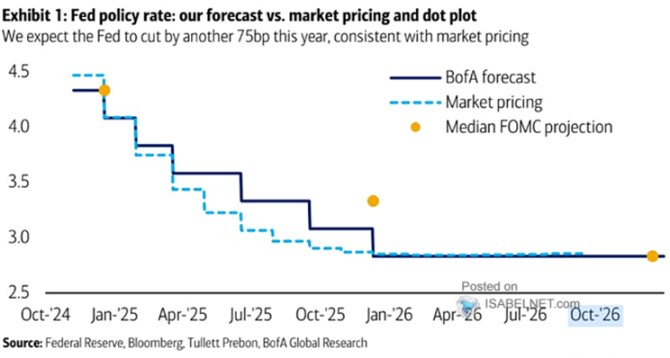

Bank of America to podle následujícího grafu vidí na celkově pomalejší pokles sazeb, než trhy. Nicméně nakonec by se podle jejích ekonomů měly sazby centrální banky usadit na 2,75 %, což odpovídá trhům i dlouhodobé úrovni sazeb tak, jak jí vidí dot plot z Fedu:

Zdroj: X

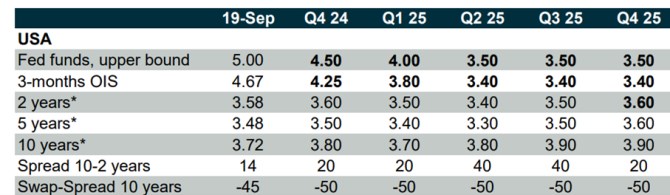

Co by predikce od BofA znamenaly pro akciový trh? Samy o sobě nic, protože není jasné do jakého kontextu je zasadit. Podívejme se v této souvislosti třeba na predikce Commerzbank, které se docela znatelně liší. Už ve druhém čtvrtletí příštího roku by se totiž podle nich měly sazby Fedu usadit na stabilní úrovni 3,5 %. Tedy výrazně výš, než očekává BofA (a trhy):

Znamená to, že by očekávání od Commerzbank byla pro akcie horší, než ta od BofA? Nutně ne, i když řada úvah implikuje jednoduchou závist typu „čím níže sazby, tím lepší pro akcie“. Že jde o přílišné zjednodušení je zřejmé už z toho, že sazby mohou být extrémně nízko kvůli hluboké recesi. Což určitě nelze považovat za prostředí pro akcie přívětivé. Zobecnit to můžeme tedy tak, že nezáleží na sazbách samotných, ale jejich poměru k růstu.

Commerzbank ve svých nových predikcích očekává, že americké hospodářství příští rok poroste o 1,5 %, inflaci vidí banka na 2,3 %, nominální růst tedy dosáhne přibližně 3,8 %. Výnosy desetiletých vládních dluhopisů banka vidí na stabilní úrovni 3,9 %, tedy o 0,1 procentního bodu nad nominálním růstem. Taková kombinace není pro akcie (ale třeba i pro udržitelnost vládního dluhu) nijak mimořádně příznivá, ale nejde o žádnou tragédii. Ovšem letos by podle Commerzbank měl nominální růst převyšovat 5 % a výnosy desetiletých vládních dluhopisů se pohybují pod 4 %, což je kombinace znatelně příznivější.

Commerzbank počítá s tím, že výnosy desetiletých vládních dluhopisů budou 0,4 procentního bodu nad sazbami Fedu. Pokud bychom stejnou prémii nasadili na predikce BofA, výnosy desetiletých obligací by stabilně dosahovaly 2,75 % + 0,4 %, tedy asi 3,2 %. Pokud by inflace dosáhla příští rok 2 %, tak tento scénář by podle uvedeného pohledu byl pro akcie lepší, pokud by reálný růst dosáhl alespoň 1,2 %. Kombinací je samozřejmě více, ale celkově tu máme jasné připomenutí, že záleží na onom poměru sazby (či výnosy dluhopisů) k růstu a ne na jedné izolované proměnné.

Předevčírem jsem tu také psal o tom, jak moc může akcie zvedat umělá inteligence a příběhy se s ní pojící. V dnešním kontextu lze dodat, že její vliv na ekonomiku a produktivitu by se projevoval právě v tom, jak by sazby a výnosy šly dolů relativně k růstu. Díky tomu, že by AI přinášela dlouhodobou kombinaci růstových a dezinflačních tlaků.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Olívia Lacenová, Wonderinterest Trading Ltd.

Zlato ukazuje svou sílu v plné kráse. Překoná v novém roce hranici 3 000 USD za unci?

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Petr Lajsek, Purple Trading

Proč evropské akcie zaostávají za americkými? A jaký je výhled?

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

Okénko finanční rady

Lukáš Kaňok, Kalkulátor.cz

Energie dál zlevňovat nebudou, vyplatí se fixovat aktuální ceny

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Tomáš Vrňák, Ušetřeno.cz

Aleš Rothbarth, Skupina Klik.cz

U nehod bez zimních pneumatik mohou pojišťovny krátit plnění

Lukáš Raška, Portu

Portu vydělalo svým uživatelům už přes 5 miliard, spravuje jim více než 36 miliard korun

Iva Grácová, Bezvafinance

Inflace a její dopad na osobní finance: Jak se připravit na rok 2025?

Richard Bechník, Swiss Life Select